PharmaMar se ha convertido en la gran estrella de la bolsa española en lo que llevamos de año y se asoma a los buenos tiempos vividos por la empresa de los que disfrutaba en julio de 2020, en plena pandemia cuando optaba por realizar una operación nada habitual en la bolsa española: un contrasplit de 12 a 1 acciones para acercar su precio, por entonces de 116 euros por acción, a los de sus homólogas de biotecnología en el Nasdaq, con idea futura de salir a cotizar en Wall Street.

Todo ello 6 meses después del hito cerrado con la irlandesa Jazz Pharmaceuticals para la comercialización de su compuesto anticancerígeno para el tratamiento del cáncer de pulmón microcítico, Zepzelca o su nombre genético, lurbinectedina en el mercado americano, y sus consiguientes royalties que engordaban la cuenta de resultados de la compañía que preside José María Fernández de Sousa Faro.

Eran grandes tiempos para una compañía, que, como suelen indicar los analistas, vale en bolsa la lectura positiva o negativa de la viabilidad y éxito de sus compuestos. Todo cambió en dos años y, como colofón su salida del Ibex 35 a 63 euros por acción en diciembre de 2022, para una empresa que, desde entonces no parecía levantar cabeza.

Sus presentaciones de resultados seguían restando, por distintas razones, recortes en su beneficio, hasta llegar a 2024, donde, la compañía se revaloriza un 8,8% en la última semana, un 65,3% en el último mes, un 125% en el trimestre y un 97% en lo que va de año.

Y lo que es mejor. Desde sus mínimos del pasado 19 de abril, PharmaMar sube un 204,5%, todo un hito de mejora para la biotecnológica, mientras que, apenas le separa un 5% de sus máximos, desde los 83,70 euros alcanzados como cota máxima en el presente ejercicio.

De esta forma se reivindica como empresa más fuerte de la bolsa española en lo que va de año, superando a las del Ibex 35. Y una de las razones, es ese buen comportamiento de algunos de sus compuestos.

En octubre, la compañía se disparaba casi un 33% a cuenta de sus resultados positivos y estadísticamente significativos, en la tercera fase del ensayo en un compuesto en el que se combina Zepzelca con atezolizumab para el tratamiento del cáncer de pulmón de célula pequeña.

Y su progresión nos lleva a un 2025, en cuyo primer trimestre se solicitará la aprobación en la Unión Europea, en la Agencia Europea de Medicamentos, para su comercialización por parte de Jazz y Roche.

Según Bankinter, esta progresión eleva su previsión de crecimiento de ventas hasta 2028 en 3 puntos, desde el 10 al 13%, debido a las mejores expectativas que ofrece Zepzelca.

Sus resultados también han contribuido a la mejora, a pesar de que caen un 6,5% con 7,4 millones de euros de beneficio en los nueve primeros meses del año. Pero sus ingresos crecen a un ritmo de 126,5 millones de euros, un 8% más, con ventas netas que también aumentan hasta rozar los 100 millones junto con los royalties.

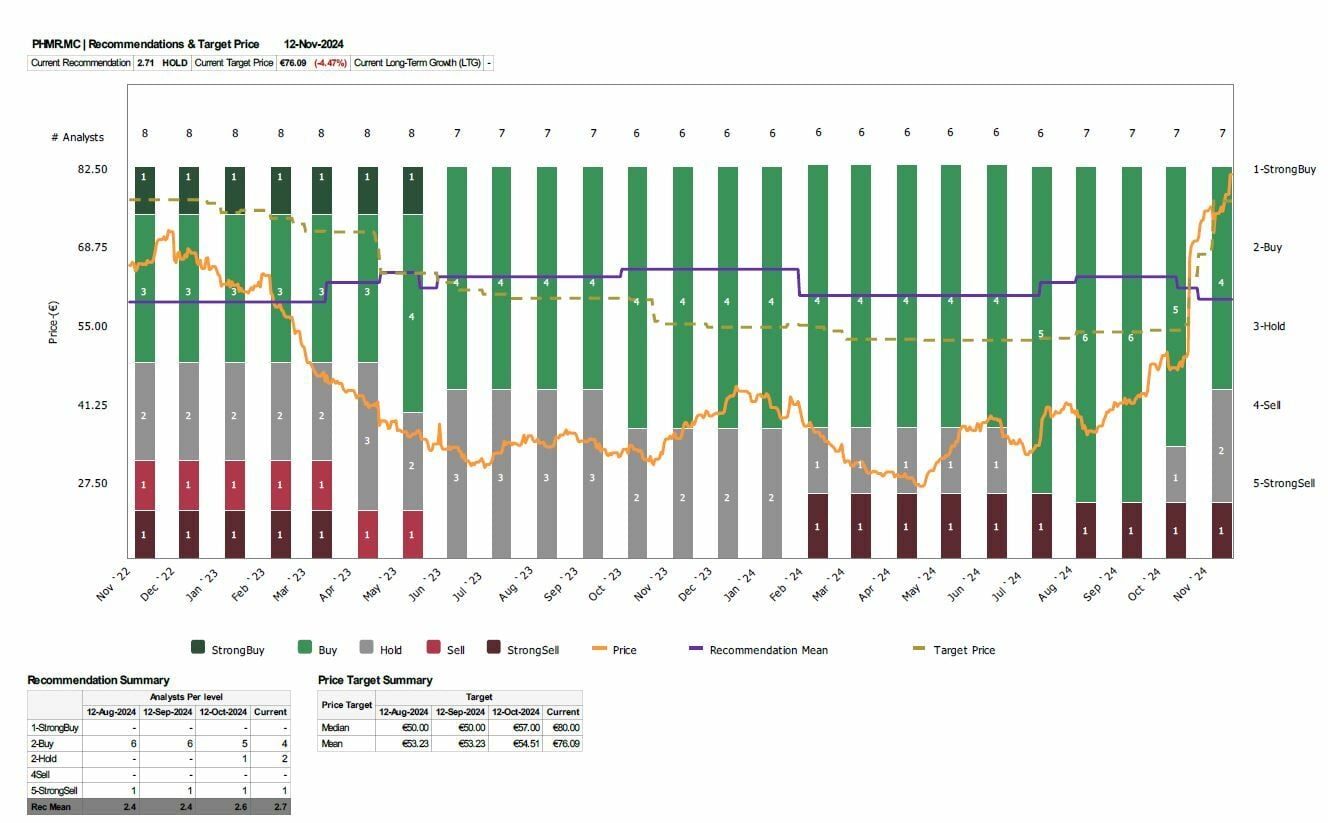

De esta forma, los analistas se han apresurado a actualizar las estimaciones de PharmaMar y sus recomendaciones. A pesar de esa progresión tan elevada, desde Chardan capital Markets coloca su precio objetivo en los 85 euros por acción al igual que los analistas de Needham. Eso supone un potencial del 5,26% desde sus actuales niveles de cotización del valor en el Mercado Continuo.

La media del mercado, sin embargo, que recoge Reuters, coloca su precio objetivo con potencial negativo del 4,7%, en los 76,09 euros por acción con recomendación de mantener.

Y hay parte del mercado que considera al valor sobrecomprado en estos momentos. La firma que más lo piensa es Alantra, que califica de venta sus acciones, con precio objetivo de 29,60 euros por acción por los fundamentales del valor y que arroja un abultado potencial negativo del 63,3%, exactamente.

También la alemana Oddo BHF se pronuncia neutral sobre el valor con precio objetivo que alcanza los 75 euros por acción y una posible progresión negativa desde su valor de mercado del 7,12%.