A pesar de que cuando hablamos de una OPA de este calibre y sobre todo por su carácter, hablamos de una OPA Hostil con una gran complejidad añadida, el proceso de la Oferta Pública de Adquisición de Acciones de BBVA sobre Banco Sabadell sigue su curso, con las posturas más distanciadas que nunca desde ambas partes.

Y esa misma lejanía, convierte a las dos partes de esta historia en dos cursos paralelos, también en lo que a su actual discurrir bursátil se refiere. De momento, entre los últimos pasos, las inversiones internas de ambas compañías, la más reciente en contrataciones para la IA, la Inteligencia Artificial de BBVA y los anuncios de dividendo máximo para Sabadell, nunca conocidos en la historia de la entidad, se suceden con los presumibles pasos atrás de la entidad vasca, si las condiciones que impongan las autoridades de la Competencia son excesivamente exigentes.

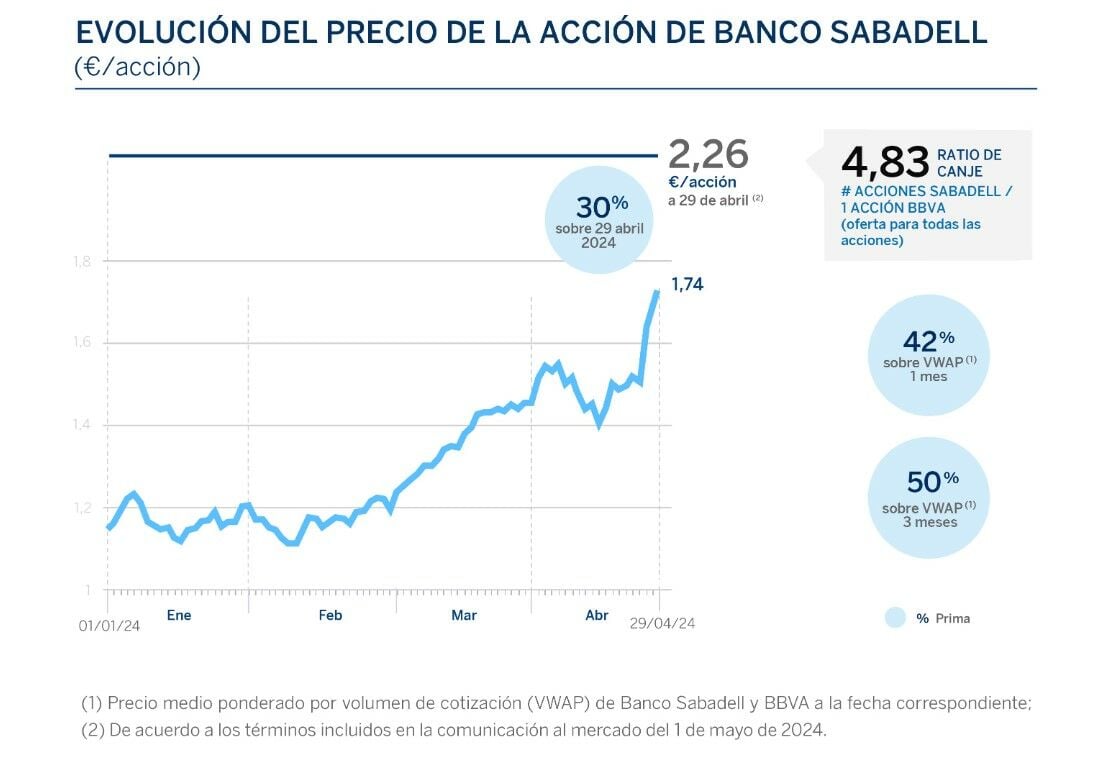

De momento, lo que parece claro es que, en este momento concreto, tres meses y medio después de que se anunciara la OPA, con este tercer intento de hacerse por parte de BBVA con Sabadell, y a pesar del rechazo cada vez más directo de la oferta planteada, recordemos, cambiar 4,83 acciones de Sabadell sobre cada una de BBVA ha dejado más que diluida el grueso de la prima ofertada.

¿Sigue siendo atractiva la oferta de BBVA sobre Sabadell?

A decir verdad ya ha perdido buena parte de su interés inicial, en lo que prima se refiere. Ese 18% aludido que se ha ido difuminando conforme pasan los meses, estos tres y medio. Ahora mismo, con los números en la mano, la prima se queda prácticamente en un 3%.

Todo ello a cuenta de la situación actual que se vive en el mercado. Desde el pasado 1 de mayo, las acciones de BBVA ceden con respecto al cierre del pasado lunes, un 12,3%, penalizadas por la potencial ampliación de capital que tendría que realizar para la compra. Y las de Sabadell, suben apenas medio punto porcentual en el Ibex 35.

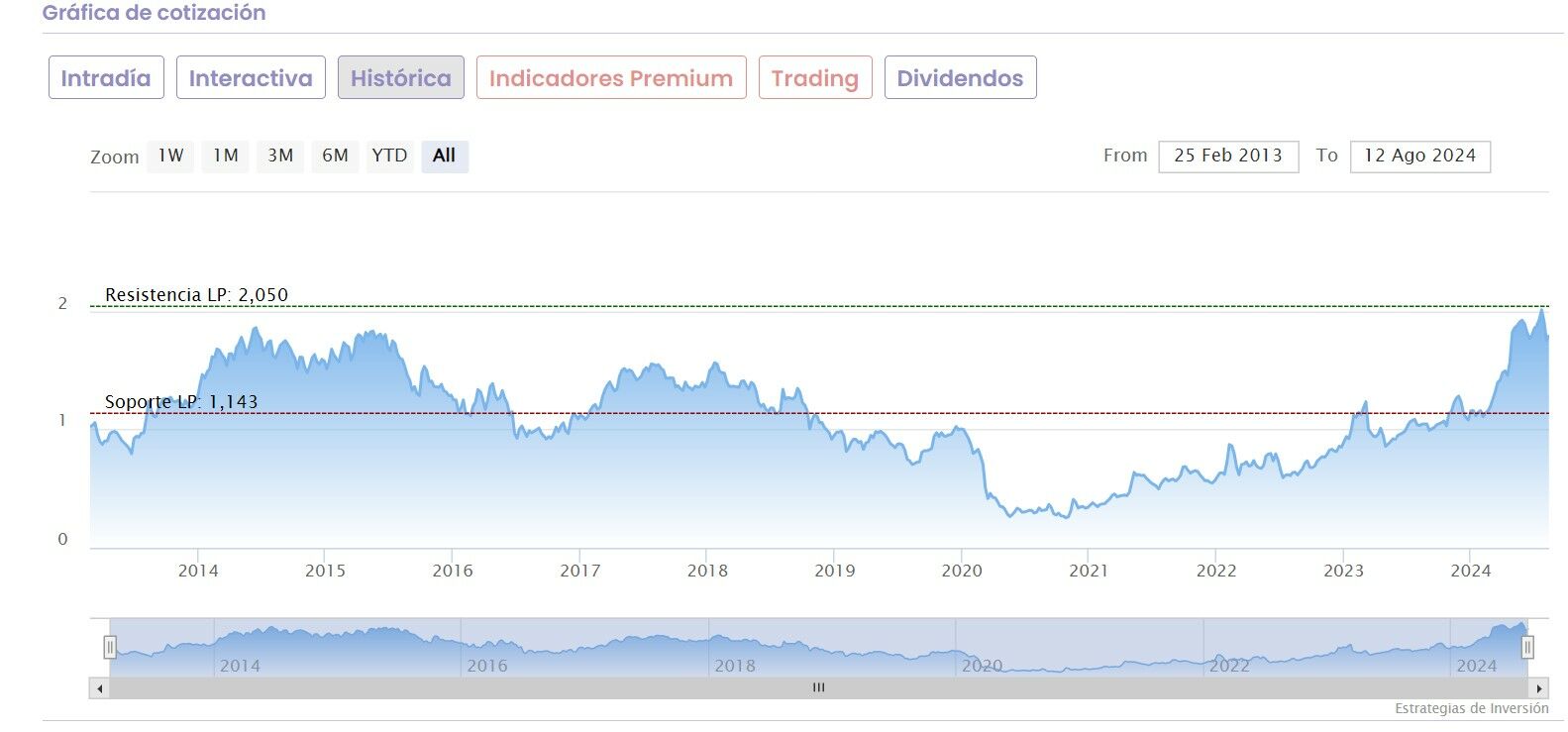

Una situación que conlleva, por tanto una reflexión sobre los valores. Sabadell, en lo que va de año, sigue manteniendo su gran estela alcista con revalorizaciones en torno al 60% y colocándose al frente del Ibex, aunque ha perdido posiciones, desde sus máximos del 12,73% cosechadas tras el 24 de julio, y ante la corrección también generalizada que han vivido los mercados financieros.

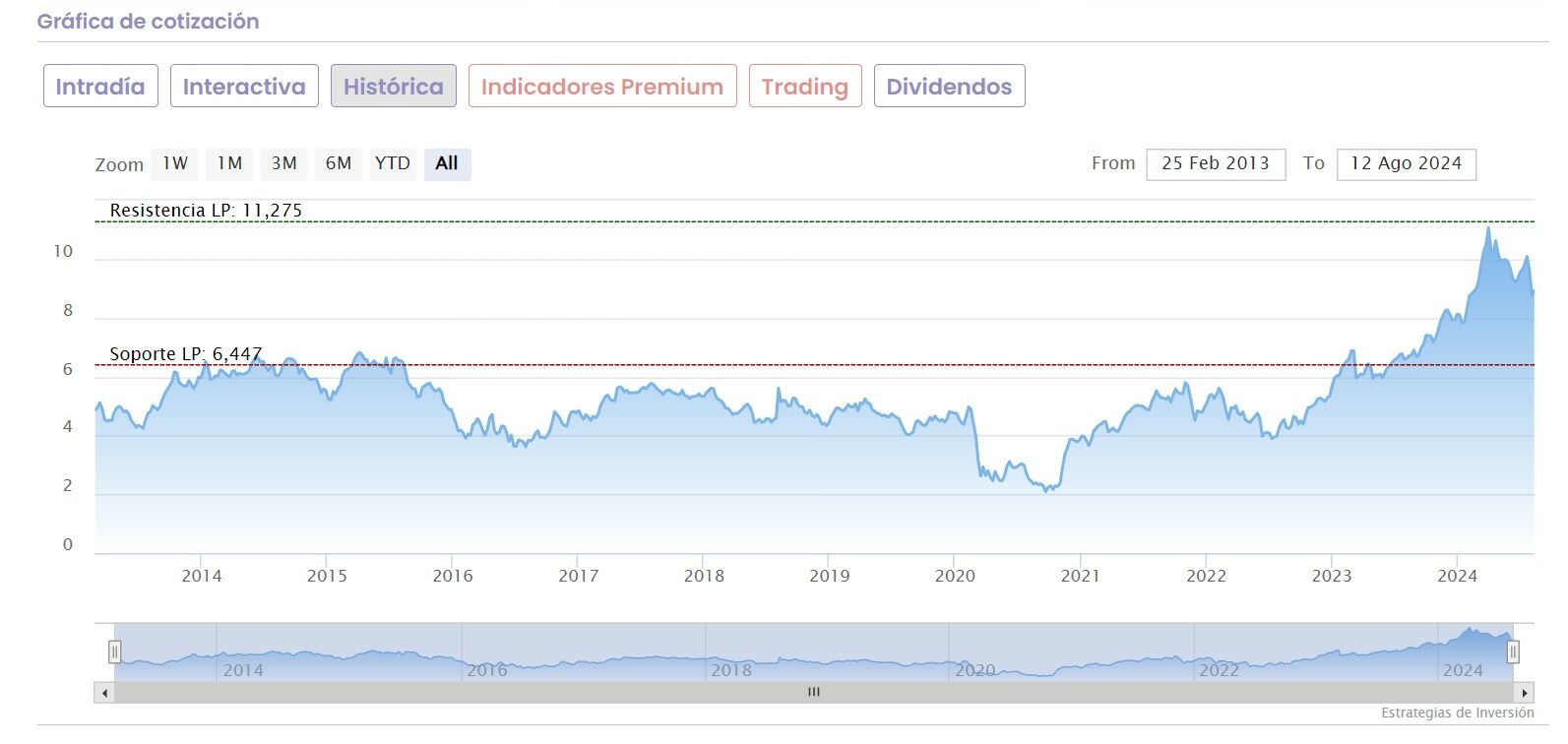

Ya en el caso del BBVA, fuerte corrección en su precio, del 12,3% desde el pasado 1 de mayo ha diluido sus ganancias anuales hasta marcar un 8,5%, y desde sus máximos del pasado mes de abril baja más de un 20%.

Y aunque se había rumoreado la posibilidad de que, a pesar de las negativas de BBVA para mejorar su oferta e incluso ofertar efectivo, los dirigentes de la entidad vasca han reiterado desde la presentación de resultados que no habrá mejora de ningún tipo sobre lo hablado de presidente a presidente entre Torres Vila y Oliú en los primeros estadios de esta operación desde mediados de abril pasado, que finalmente no fructificó. Las posibilidades alcanzaban hasta los 5.000 millones de euros en efectivo.

Futuro (y presente) de las acciones de BBVA y Sabadell

La realidad es que estamos hablando de una operación que puede prolongarse mucho más tiempo, por lo que, a los accionistas hay que contarles, de cara a cada una de las entidad, cómo ven ahora mismo los analistas sus respectivos valores.

Si miramos a BBVA vemos que la media de Reuters coloca el precio objetivo del valor en los 11,42 euros por acción, con un potencial del 27,60% mientras la recomendación medio del consejo que recoge la agencia financiera es el de mantener sus acciones en cartera.

En cuanto a las individuales, esta misma semana vemos que a BBVA, Autonomous Research le otorga el mayor potencial, del 43,5% desde su cierre del pasado lunes con un precio objetivo que ha elevado hasta los 12,80 euros por acción desde los 12,40 euros por título, con calificación de sobreponderar el valor que dejan sin cambios.

En Citi, sin embargo, reducen su PO hasta los 12 euros desde los 12,90 euros con recomendación que no cambia y que sigue siendo de comprar sus acciones en el mercado.

En Deutsche Bank confían en el valor, ya que elevan su precio objetivo hasta los 11,55 euros desde los 11,44 precedentes, mientras que, para HSBC, entre las últimas recomendaciones que encontramos, vemos que baja hasta los 10,90 euros su PO desde los 11 precedentes.

Ya para el Sabadell, desde Reuters, la media de consenso de mercado marca comprar para sus acciones, con precio objetivo de 2,19 euros por acción y recomendación de comprar. Su potencial desde sus niveles actuales de cotización 22,8%.

Desde el punto de vista individual, Citigroup eleva su recorrido potencial hasta los 2 euros por acción desde los 1,90 precedentes, con consejo neutral sobre sus títulos, mientras que Deutsche Bank elevan de los 2 a los 2,3 euros por acción su potencial.

HSBC también sube su PO hasta ese nivel desde los 2,05 euros por título y desde Autonomous Research rebajan su precio objetivo hasta los 1,94 desde los 1,95 anteriores, con consejo neutral que se mantiene sin cambios. Su potencial, del 9%.

Siguenos en nuestro canal de WhatsApp de Estrategias de Inversión

Estrategias de Inversión lanza su canal de WhatsApp, completamente gratuito para que los inversores puedan seguir los informes y análisis más interesantes de la jornada, así cómo novedades, cursos gratuitos, ideas de inversión de corto, medio y largo plazo.

Siguenos fácilmente en tu WhatsApp pinchando en este enlace.