La explicación de este pánico cabría buscarla en los últimos datos de empleo de Estados Unidos, que apuntaban a tensiones inflacionistas por el repunte de los ingresos por hora trabajada. Estos datos animaron al alza la rentabilidad de los bonos soberanos ante la expectativa de que la Reserva Federal tenga que subir los tipos de interés durante este 2018 cuatro veces y no tres como descuenta el mercado.

Durante buena parte del pasado año, el VIX se mantuvo por debajo de los diez puntos y llegó a su mínimo histórico el 24 de noviembre en los 8,56 puntos. Algo inusual en este índice según apuntan los analistas. “La volatilidad es un desviación típica y desde el punto matemático tiende a valores medios. La media estándar del Vix en los últimos 15 años es del 20%”, apunta José Carlos López, especialista en derivados y profesor del curso de opciones de Estrategias de Inversión.

Sin embargo, los expertos indican que la volatilidad es positiva para la renta variable porque genera oportunidades de inversión, ajusta los precios y da una sensación más real del riesgo que implica operar en bolsa.

En el Ibex 35, en cambio, hay hasta siete valores que apenas se han movido en los últimos doce meses y apenas han notado los vaivenes de la renta variable en febrero. Valores que aguantan entre resistencias y soportes fuertes, con apenas rentabilidad y que incluso ceden en el acumulado de los últimos doce meses. Es el caso de BBVA, Iberdrola, Gas Natural, Bankia, Ferrovial, ACS, Merlin Properties e Indra.

La eléctrica que lidera José Ignacio Sánchez Galán se apunta una rentabilidad del 5,5% en los últimos doce meses, pese al ‘rejón’ que sufren sus acciones del 4% en los primeros compases de 2018. Pese a esta corrección que llega por los 'tambores' regulatorios del ministerio de Energía a los ingresos regulados del gas y la electricidad, el consenso de los analistas sigue recomendado comprar las acciones de Iberdrola.

Los títulos de la mayor eléctrica española tienen una rentabilidad por dividendo del 5,41% y un potencial de revalorización cercano al 17%, además de un ratio precio-beneficio (PER) de 13,41.

Gas Natural también sufre las consecuencias de las últimas informaciones que apuntan a la posibilidad de que el Gobierno reduzca la retribución por inversión en gasoductos españoles en 200 millones de euros, además de que el Ejecutivo se plantee adelantar hasta el 2019 la revisión del pago a los servicios de transporte y distribución de gas. Los analistas de Sabadell apunta que este recorte del Ministerio de Energía supondría un impacto de 90 millones en el ebitda de Gas Natural, un 2% de su ebitda y rebajaría su precio objetivo un 2,2%.

En los últimos doce meses, la compañía gasística se revaloriza un 1,7% y sufre un descenso del 4,5% en las sesiones de 2018. Los títulos de la compañía que preside Francisco Reynés tienen un potencial de subida del 8,5%, una rentabilidad por dividendo del 5,6%, un PER de 13,52 y los analistas aconsejan mantenerlos en cartera.

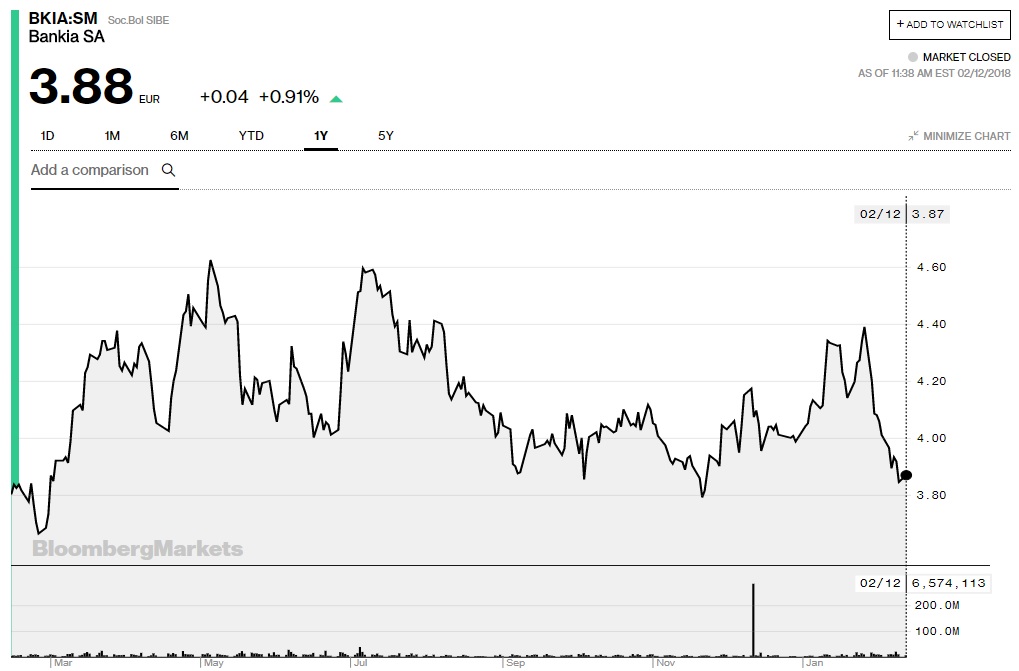

Bankia es el banco del Ibex 35 más rezagado este 2018, con una rentabilidad negativa del 2,7%, mientras que en los últimos doce meses sus acciones tienen un retorno del 2,35%. Los títulos de la entidad que preside José Ignacio Goirigolzarri tienen un soporte en los 3,66 euros y una resistencia en los 4,62 euros, que le da un margen de un euro de movimiento por análisis técnico.

La cotización de Bankia viene marcada por sus resultados anuales de 2017, en el que sus márgenes no convencieron a los analistas. La entidad ganó 505 millones en 2017, un 37% menos, por los costes de la integración de BMN que llegaron a los 321 millones. La rentabilidad sobre fondos propios (ROE) se situó en el 6,7%, mientras que en ejercicios anteriores llegó a estar por encima del 10%. La eficiencia cae 2,3 puntos porcentuales, desde el 48,9% al 51,2%, aunque los costes se reducirán en los próximos meses por el Expediente de Regulación de Empleo (ERE) que negocia la dirección con los sindicatos con el objetivo de mejorar las sinergias entre ambos bancos.

“Bankia seguirá sintiendo presión en la parte alta de resultados en este entorno actual de tipos y ante una ausencia de crecimiento de volúmenes en 2018 pero a medio plazo, la integración con BMN y la presentación del Plan Estratégico a finales de este mes deberían ser catalizadores suficientes para la valoración en el medio plazo de la compañía”, explica la gestora de Mirabaud Gemma Hurtado.

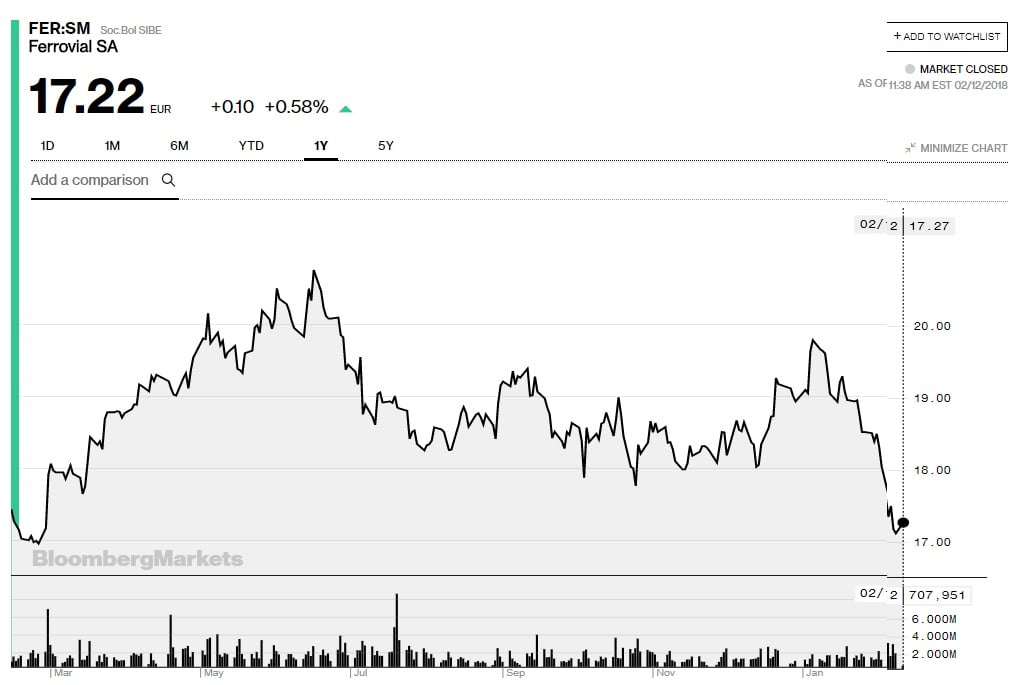

Ferrovial apenas se ha movido en los últimos doce meses, desde los 17,41 euros del 13 de febrero de 2017 a los 17,22 euros de este lunes, lo que supone un descenso en el acumulado de estos meses del 1%, pese a que en este arranque de 2018 cae un 9%. Sin embargo, los analistas siguen confiando en la constructora de la familia del Pino, recomiendan comprar sus títulos y ven un potencial de subida superior al 20%.

ACS es una de las incógnitas del Ibex 35 como Abertis, ya que vive pendiente de la OPA lanzada por su filial alemana Hochtief. Sus acciones caen un 12% en 2018 y en los últimos 12 meses un 3,5%, una corrección que los analistas la ven como una oportunidad para comprar sus acciones, ya que ven recorrido para las acciones se revaloricen un 28%.

Los títulos de Merlin Properties e Indra apenas sufren grandes movimientos en su cotización en los últimos doce meses. La socimi tiene una cotización tranquila, sus acciones se apuntan un avance del 5%, mientras que la compañía tecnológica que lidera Fernando Abril-Martorell se anota un 4%. Sin embargo, este 2018 ha arrancado mal para ambas, puesto que consiguen rentabilidades negativas: Merlin corrige un 1,3% e Indra un 2%, en línea con lo que hace el Ibex 35 que cede un 2,6% en 2018.

BBVA, LA MAGIA DE LOS SIETE EUROS

BBVA es otro de los valores que se mueve entre importantes soportes y resistencias técnicas en los últimos nueve meses. "BBVA tiene la magia de los siete euros. Lleva nueve meses desde que se rompiera al alza este nivel. Lo que ocurrió el martes es que se testaron esos niveles y se fue al alza. Ahora bien, esta reacción no tiene por qué suponer una vuelta al techo de la canalización en 7,70-7,80 euros, la reacción es débil, los huecos están ahí y si no veo cierres por encima de 7,30 euros no me creo la reacción alcista", explica Eduardo Bolinches, director de Escuela de Trading y Forex y Bolsacash.