A menos de 24 horas para la publicación de los resultados de Banco Santander correspondientes al cuarto trimestre del año, las previsiones no son buenas. La entidad ha venido anunciado desde hace unos meses que el Brexit y un “entorno regulatorio complejo” tendría un efecto negativo en el ajuste contable de su filial británica. Y podría ser así...

Hasta septiembre de 2019, Banco Santander ganó 3.732 millones de euros, un 35% menos que en el mismo periodo de 2018. Cerrado el ejercicio, la caída del beneficio sería de un 20%, al menos según las previsiones del consenso de Reuters.

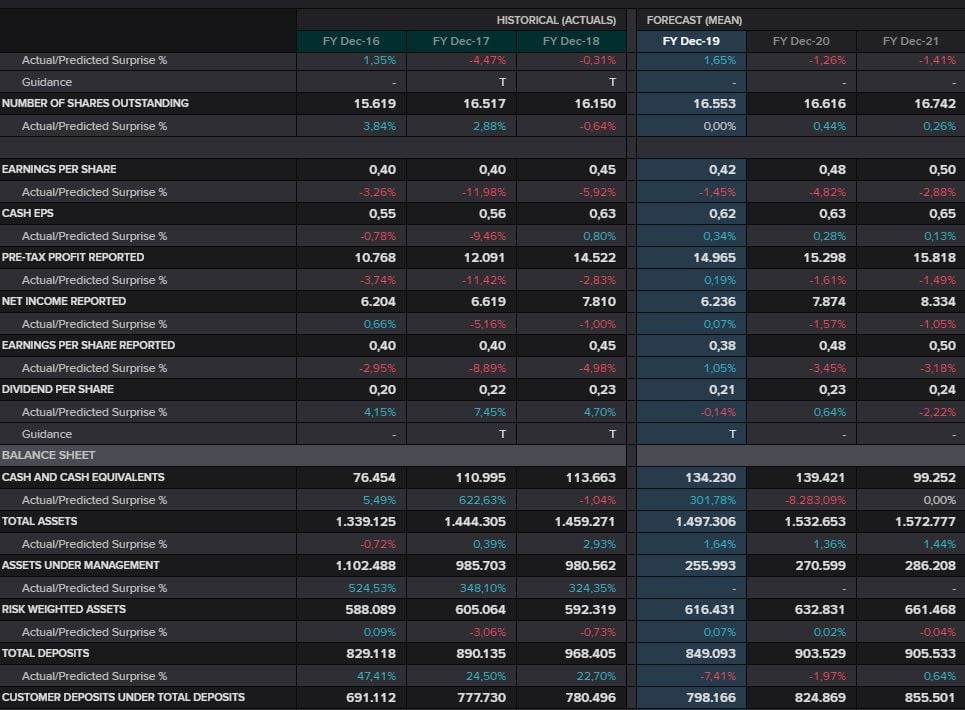

En concreto, los analistas estiman que la entidad presidida por Ana Patricia Botín alcanzará un beneficio neto a cierre del ejercicio 2019 de 6.236 millones de euros, frente a los 7.810 millones logrados en 2018.

No obstante, en cuanto a los ingresos neto por intereses, se prevé un aumento del 9%: 35.309 millones de euros en 2019, frente a los 34.341 millones del año anterior.

Previsiones bursátiles dispares

En cuanto a la capacidad de alza de Banco Santander en el Ibex 35, las opiniones de los analistas son cuanto menos dispares. El consenso general de los analistas de Reuters recomienda mantener las acciones de Banco Santander en cartera (15 comprar, 7 mantener y 5 vender) y otorga a sus títulos un precio objetivo de 4,33 euros, lo que supone un recorrido al alza del 24,37%.

En el lado contrario, si el pasado 20 de enero eran los analistas de Jefferies los que rebajaban el precio objetivo de las acciones de la entidad a 3,3 euros (desde 3,6 euros), y mantenía su recomendación de 'infraponderar', hoy martes el recorte llega de manos de Citigroup.

La firma estadounidense revisa a la baja del precio objetivo de los títulos hasta los 3,70 desde los 3,90 euros previos, lo que deja a la entidad con un potencial del 6,6%, una cifra que apenas le permitiría recuperar lo perdido en lo que va de año (en lo que llevamos de 2020 las acciones de Banco Santander acumulan caídas del -6,02%).

Las valoraciones más optimistas son las emitidas por UBS, que el pasado día 23 elevaban su precio objetivo hasta los 4,40 euros por acción.

Claves de los resultados 2019

Esta misma mañana el analista Aitor Méndez, de IG España, detallaba cosas a seguir de cerca en los resultados del cuarto trimestre de 2019:

- Los números de Banco Santander se vieron muy condicionados en el tercer trimestre por el impacto de extraordinarios que recortaron sus beneficios entre julio y septiembre un 74,8%, hasta los 501 millones de euros (0,021 euros por acción), lo que situó las ganancias del acumulado del año en los 3.732 millones de euros, un 35% por debajo en comparación a los números de los nueve primeros meses de 2018. Sin tener en cuenta el impacto de extraordinarios, el banco argumenta que el resultado ordinario del grupo se hubiese incrementado un 7,2%, hasta los 2.135 millones de euros (0,121 euros por acción), una cifra mucho más en línea, aunque todavía por debajo de lo anticipado por el consenso de los analistas (0,13 euros por acción). Para esta ocasión, las estimaciones del consenso de los analistas también pasan por unas ganancias muy similares, aunque ligeramente inferiores (0,12 euros por acción), que situarían el beneficio neto trimestral por debajo otra vez incluso del nivel de los 2.000 millones de euros.

- El Brexit y el Reino Unido siguen dando dolores de cabeza a Banco Santander. Precisamente, el mencionado impacto extraordinario que lastró las cuentas del grupo en el tercer trimestre llegó desde el Reino Unido, al asumir su división británica un deterioro de 1.500 millones de euros del fondo de comercio de Santander UK. En este sentido, el Brexit y la posible caída de los ingresos y beneficios de su filial una vez que se produzca el divorcio entre Londres y Bruselas este mismo viernes sigue siendo una de las piedras más grandes que tiene ahora mismo en el zapato Ana Botín.

- Banco Santander podría tener que incrementar notablemente sus provisiones. Las dificultades que registra el negocio británico para mantener sus niveles de beneficios obligarían a la compañía, a su vez, a tener que elevar sus provisiones para cumplir con las normativas contables en el Reino Unido. Esto llega en un momento en el que el banco podría verse muy presionado para cumplir con las exigencias de capital incluidas en los conocidos como requisitos de Basilea, por lo que las dotaciones realizadas por el banco en el trimestre podrían dar algún susto extra al final de la cuenta de resultados.

- Banco Santander inyecta en sus cuentas 700 millones de la venta de su división de custodia. Para aliviar sus números en este sentido, la compañía contará en este trimestre con la inyección de 700 millones de euros derivada de la venta de su negocio de custodia de valores, S3, a la francesa Crédit Agricole. Ya cuando en el mes de abril del año pasado se anunció el principio de acuerdo culminado finalmente el pasado mes de diciembre, la entidad santanderina indicaba que estas plusvalías se destinarían a “cargos y saneamientos extraordinarios” y que dicho extraordinario tendría un impacto positivo de tres puntos básicos en el Tier 1.

- Cotización y recomendación de los analistas. El cambio de año y la formación de un nuevo Gobierno ha sentado mal a los bancos cotizados y, tras acumular un retroceso del cercano al 6% en lo que va de mes, su cotización se sitúa ya en torno a un 25% por debajo de su precio objetivo medio a 12 meses, que se encuentra actualmente en los 4,35 euros por título.