El capital de la concesionaria de autopistas pasará a estar controlado al 50% más una acción por Atlantia, mientras que ACS tomará el 30% del capital y Hochtief un 20% menos una acción, con el fin de permitir la consolidación contable de la sociedad, sin que ACS tenga que consolidar la correspondiente deuda, según se deriva del hecho relevante remitido a la Comisión Nacional del Mercado de Valores (CNMV) por las compañías implicadas.

La realidad es que el mercado reaccionó comprando titulos de ACS, ya que esta operación supone que ambas compañías evitan entrar en una ‘guerra de opas’, como se esperaba, por lo que se evita el desgaste financiero de este tipo de movimientos. El consenso de los analistas consultados por Estrategias de Inversión apunta que el acuerdo es inteligente y positivo para las partes porque eleva la diversificación geográfica de las compañías, crea sinergias de negocios y en el caso de ACS aumenta sus ingresos recurrentes, que permiten compensar la exposición al ciclo que tiene su negocio constructor.

Julián Pascual, presidente de la gestora Buy and Hold, apunta que pese a las subidas de los últimos días en la compañía que preside Pérez, “la valoración de ACS es muy razonable y puede ser una buena oportunidad de inversión".

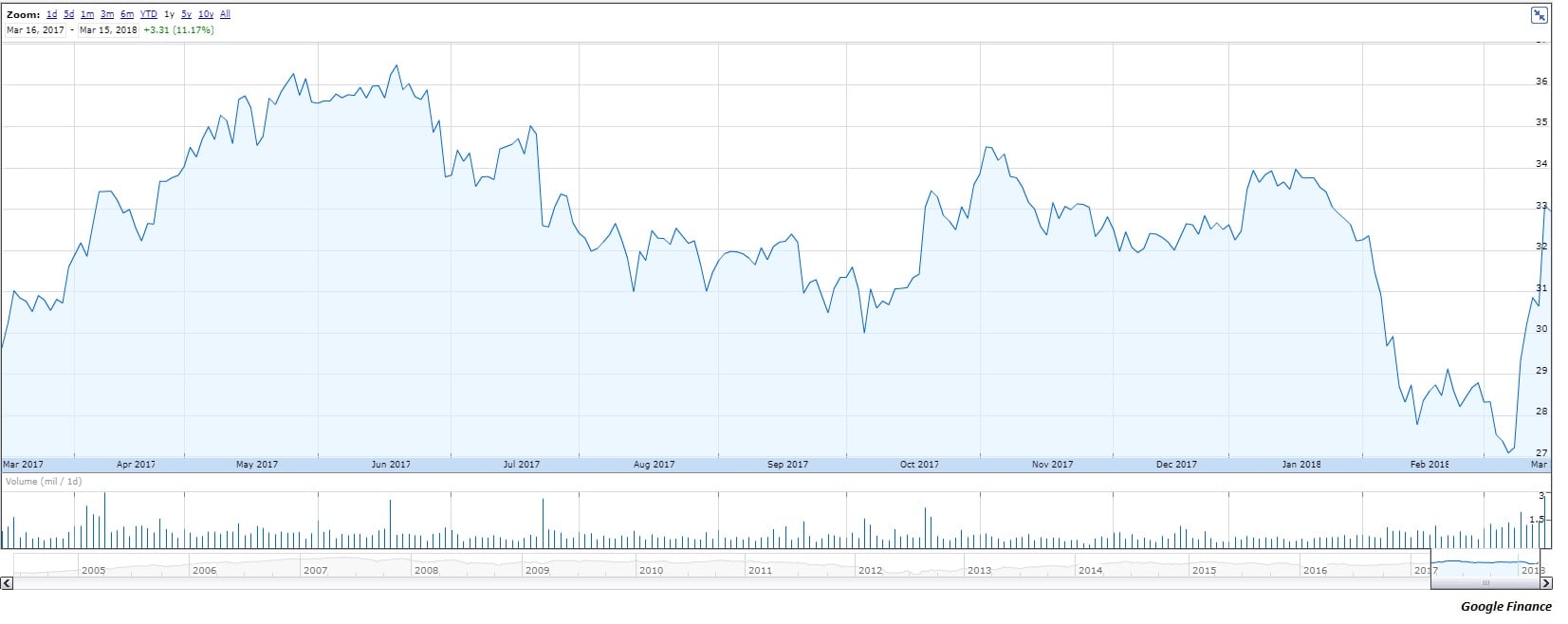

ACS tiene un PER (ratio precio-beneficio) bajo en las 11,78 veces, cotiza a un precio por valor en libros de 2,5 y consigue una rentabilidad por dividendo del 3,89%. En lo que va de año se apunta un alza del 1,94% y en los últimos doce meses se revaloriza un 14,6% frente al 1% que se anota el Ibex 35. Pese a estas alzas, los títulos de la constructora presentan un potencial de revalorización del 8,7% hasta los 36 euros por acción que le da el consenso como precio objetivo, según recoge Reuters.

Los analistas hasta ahora se han mantenido divididos entre comprar, con siete recomendaciones, y mantener por la que apuestan hasta seis firmas de análisis. Sólo dos casas mantienen el cartel de ‘vender’ sobre las acciones de ACS.

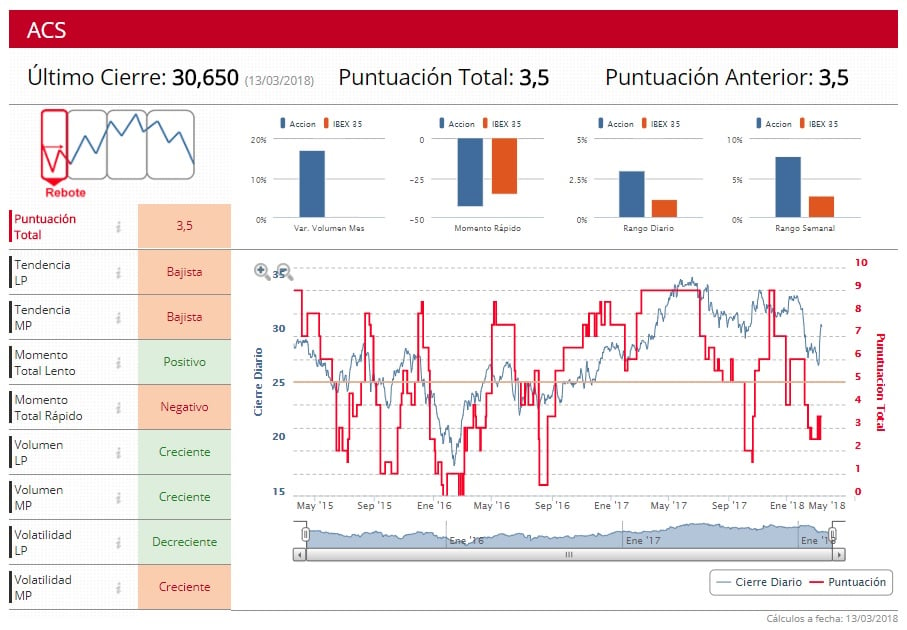

En los indicadores técnicos de Estrategias de Inversión, ACS tiene una nota de 3,5 sobre diez, según su comportamiento en las últimas 200 sesiones. La cotización de la compañía con sede en la avenida madrileña de Pío XII está marcada por una tendencia bajista tanto a largo como a medio plazo, mientras que su volatilidad a medio plazo es creciente y su momento total rápido negativo.

Blackrock es el gran fondo extranjero expuesto a ACS con el 3,01% de las acciones de ACS, mientras que el 12,52% del capital está en manos de Inversiones Vesan, la socidedad patrimonialista de Pérez. Los ‘Albertos’, los conocidos empresarios Alberto Cortina y Alberto Alcocer, controlan el 5,5% del grupo a través de sociedades como Invernelin, Percacer y Comercio y Finanzas, según consta en los registros de la página web de ACS. Entre los accionistas de referencia de la compañía también han figurado en los últimos años la familia March, a través de Corporación Financiera Alba, o la hotelera balear Iberostar que lidera Miquel Fluxà.

Entre los fondos españoles que han hecho caja por las recientes subidas de la compañía madrileña en el parqué figuran algunos como el Santander Dividendo Europa, con un patrimonio invertido de 14,2 millones de euros y un peso ponderado de la cartera del 1,89%, seguido del CaixaBank Bolsa Gestión España con 13,4 millones y un peso del 4,54% de sus inversiones en ACS. Otros tres vehículos de bancos españoles, como el Kutxabank Bolsa Eurozona, BBVA Bolsa y el Bankinter Bolsa España tienen más de 10 millones de euros en posiciones de ACS.

Otras entidades como ING y Sabadell también confían en ACS, con una exposición del 1,86% y 1,21%, respectivamente. A la constructora también están expuestos fondos de aseguradoras como el Fonbilbao de Catalana Occidente, el Fondmapfre Bolsa de Mapfre y el Mutuafondo España de Mutuactivos.

%%%Configura tus alertas sobre ACS|ACS%%%