Netflix

El patito feo que resurge de las cenizas o, si prefieren, la antigua Big Tech venida a menos se consolida como el líder del streaming global.

A pesar de que son constantes sus críticas ante las subidas de precios de su plataforma o la polémica sobre el número de sus suscriptores, una métrica que temblaba siempre en la presentación de resultados y que, ante el menor crecimiento generalizado del streaming parece haber sembrado una especie de tregua entre las grandes, lo cierto es que resurge cual ave fénix con nada menos que un repunte del 105% en el último año en el precio de sus acciones. La realidad es que lidera el mercado con 277,65 millones de suscriptores.

De hecho, es uno de los valores a los que mejor les ha ido en el mercado desde los mínimos de octubre del pasado año, con unos números que lo rubrican. Acaba de marcar un nuevos máximos históricos desde que llegara al mercado de forma muy humilde, allá por por mayo de 2022.

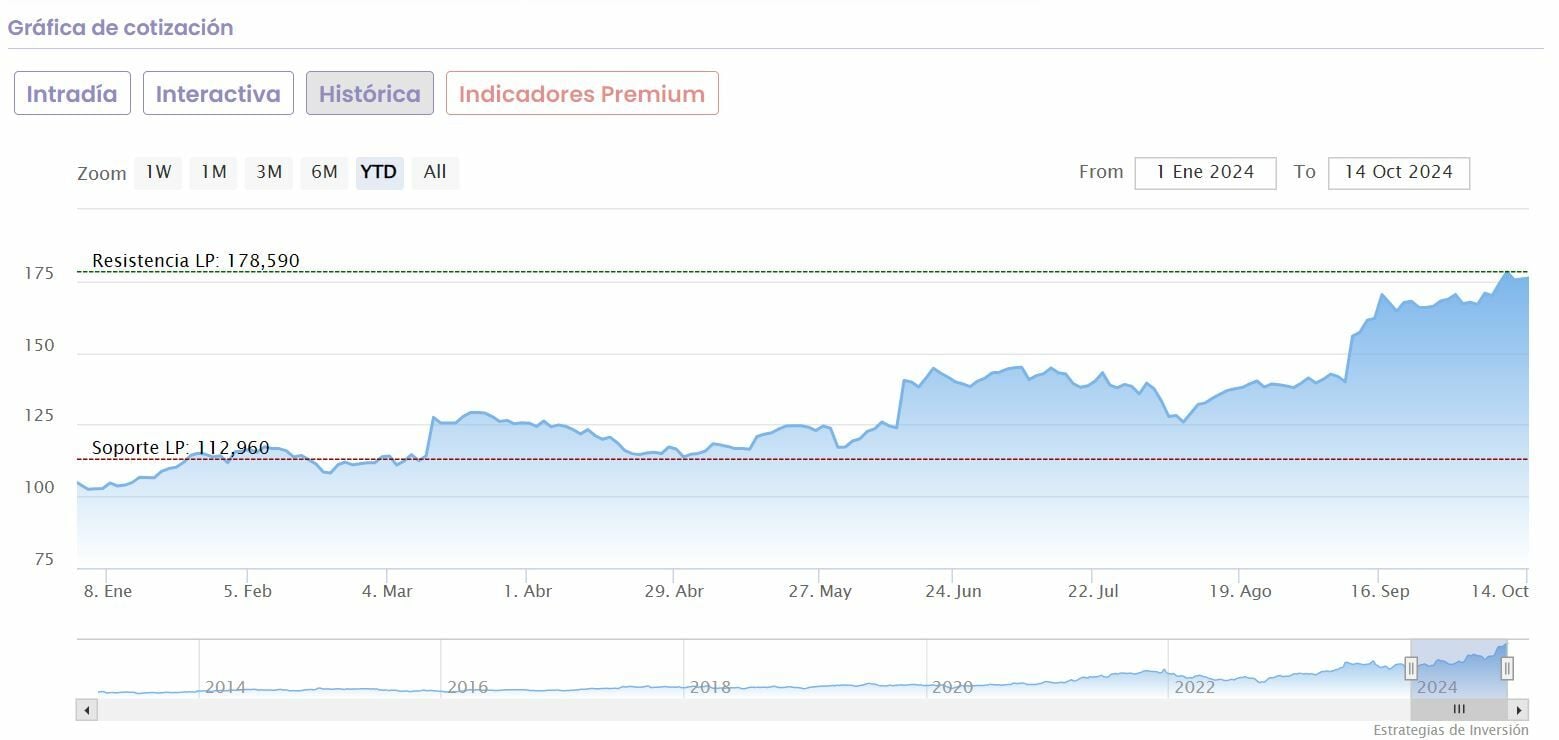

En la última semana gana un 3,3%, en el mes, un 8,4%, con avances del 7,7% en tres meses y un 50% es lo que sube en lo que llevamos de 2024. todo ello a las puertas de la presentación de sus resultados que se conocerán el próximo 17 de octubre, como siempre para las tecnológicas, al cierre del mercado.

Y aunque el mercado ya no hace cola para esperarlos, un honor que ha pasado a manos de NVIDIA, de momento, los analistas resuelven que, aunque buena parte de su potencial ya lo contiene el precio, existen catalizadores para seguir subiendo.

Es el caso de Oppenheimmer que acaba de elevar su precio objetivo sobre el valor hasta los 775 dólares, con margen de mejora por encima del 6%. desde Guggenheim ven recorrido potencial alza para las acciones de la compañía que dirigen Reed Hastings y Ted Sarandos hasta del 11%, con PO de 810 dólares por acción.

Y a la espera de los resultados, JPMorgan reconoce que las expectativas sobre sus próximos resultados resultan muy elevadas. Pero añaden que siguen siendo optimistas ante la capacidad de Netflix para buscar nuevas fuentes que le lleven a elevar sus ingresos en un rango medio del 15% entre 2024 y 2025. De forma, que puedan aumentar en mayor medidas sus márgenes, e impulsar un crecimiento de libre flujo de caja durante varios años.

Entre esos catalizadores positivos se encuentra el crecimiento de los suscriptores a partir de esos cambios muy lucrativos sobre el pago en cuentas de uso compartido y el crecimiento de los ingresos por publicidad.

Oracle

Es una empresa diferente por varias razones. La primera porque su fundador, Larry Ellison, sigue al pie del cañon a pesar de su pasión por el tenis que ha convertido al torneo de Indian Wells en el quinto grande del circuito de la ATP.

La segunda porque ha abandonado el santuario 'tech' del todopoderoso Sillicon Valley por la tejana Austin desde 2020 para asentarse definitivamente en Nashville, hasta ahora conocida por ser la cuna del country americano.

Y la tercera porque es de las compañías que mejor se ha sabido reinventar a cuenta de la archifamosa megatendencia del momento. Hablamos de la IA, la Inteligencia Artificial, cuya implementación le lleva, como dicen las firmas de análisis a colocarse entre las grandes en lo que a crecimiento de los proveedores de servicios en la nube se refiere.

Hablamos de un campo, no solo por explorar, sino también por explotar, porque, como indican desde HSBC, todavía el 80% de los gastos de las tecnologías de la información se realizan fuera de la nube, por lo que la potencialidad del valor, si ofrece claramente al mercado lo que necesita será una realidad en los próximos años.

Y por si fuera poco, la IA se retroalimenta: sus avances llevará a impulsar, en mayor medida, los servicios de computación en la nube.

Sus números en bolsa lo reflejan: subida del 5% semanal, del 12,5% en el último mes, del 23,5% en el trimestre y del 66% en lo que va de año en el S&P 500 para marcar niveles que ha ido rompiendo a lo largo de 2024, hasta llegar a este momento en el que su cotización se coloca por encima de los que marcaba su OPV de salida al mercado en mayo de 1986, hace nada menos que 32 años.

Para Bernstein se trata de un valor que merece ser sobreponderado en las carteras, con PO de 202 dólares por acción y posible recorrido alcista del 12,88%. Niveles algo inferiores de recorrido los que le otorga DZ Bank, 198 dólares por acción, con potencial también a doble dígito, que roza el 11%.