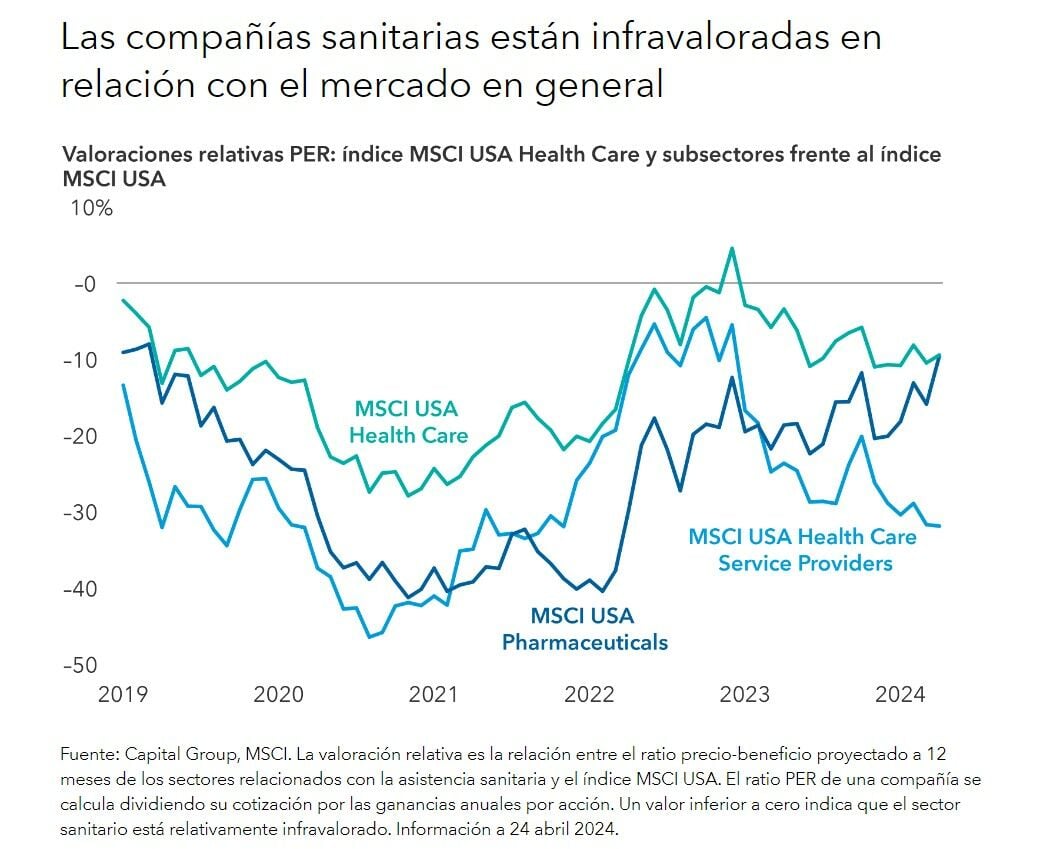

En términos bursátiles tras el auge en 2020 y principios de 2021, y después caída tras la pandemia, lo cierto es que desde Capital Group destacan que los inversores están regresando al sector sanitario desde principios de año, con valoraciones de las compañías que han mejorado en este 2024.

Además, con un factor que podría incluso impulsar más a este tipo de empresas en el mercado, con nuevas entradas de capital. Hablamos de las rebajas de tipos que se descuentan por los inversores ya para este mes de septiembre desde la Reserva Federal y el BCE.

HORIZONTE A CORTO, MEDIO Y LARGO PLAZO

La industria biotecnológica mundial ha crecido, a cierre del pasado ejercicio a un ritmo anual del 12,3%. Todo ello, con la vista concentrada en la genómica, como uno de los segmentos más activos en ese periodo, con 19.600 millones de dólares, frente a los 18.900 millones del año anterior, liderando el mercado la secuenciación del ADN.

Para este 2024, se espera lanzar al mercado hasta 21 terapias celulares y 31 terapias genéticas. Así, las vacunas ARNm personalizadas para el cáncer, en el tratamiento por ejemplo del melanoma o el relativo al páncreas, será la terapia emergente en la que más se incida a lo largo del presente ejercicio.

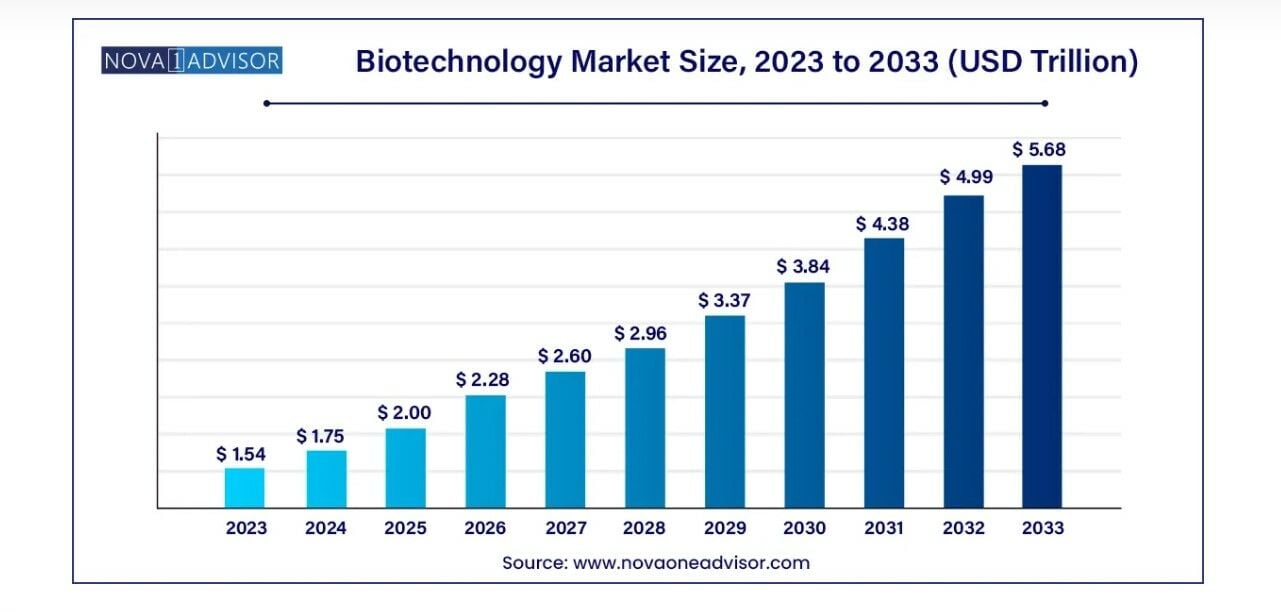

Según los datos de BioSpace, su tamaño en general seguirá creciendo a pasos agigantados. Según consta en la última investigación de Nova One Advisor, el tamaño del mercado mundial de biotecnología se valora en 1,54 billones dólares en 2023 y se proyecta que alcance 5,68 billones para 2033, creciendo a niveles que rozan el 14% entre 2024 y 2033.

TRES AÑOS DE CALVARIO BIOTECH

Pero no es oro todo lo que reluce, porque los obstáculos, se multiplican en el camino. A pesar de que salud es una inversión de presente y futuro, y más que interesante como hemos visto con la obesidad, hay un gran problema en el horizonte.

Como señalan desde Capital Group “en el ámbito de la inversión en biotecnología, a veces las expectativas terminan por no cumplirse. En los últimos tiempos, el endurecimiento de la política monetaria de la Fed ha hecho que la inversión se desvíe hacia otros ámbitos considerados menos especulativos que la biotecnología”. Algo que ya podría estar cambiando en el ánimo de los inversores.

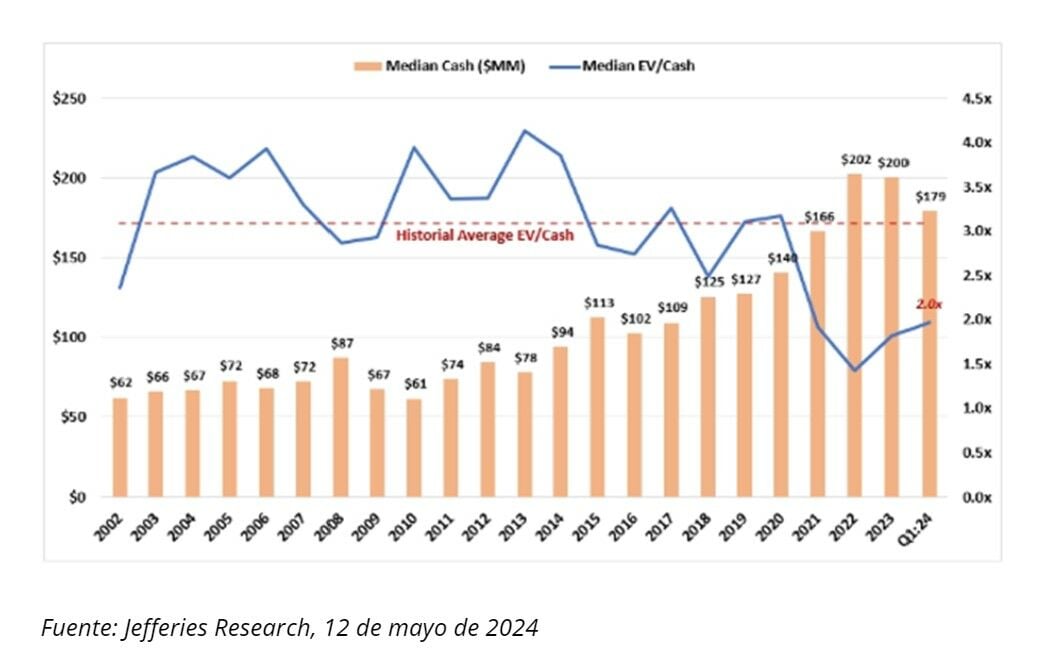

No olvidemos que la pandemia y sus impulsos, ya se ven muy atrás en términos de inversiones, porque, como rubrica Schroders y es de todos conocido, el sector biotecnológico está saliendo del padecimiento durante tres largos años de un mercado bajista. Pero, eso sí, la salida es favorable. Lo está haciendo a buen ritmo: con valoraciones que siguen siendo atractivas, balances sólidos y un entorno de financiación que mejora, con razones para ser positivos respecto de las perspectivas para los inversores en biotecnología en los próximos años.

Y es que, tras el nuevo máximo histórico que marcó el Nasdaq Biotechnology en 2021, la aversión al riesgo entre ese año y 2023, con una fase descendente del ciclo y el debilitamiento del sentimiento inversor, vuelven las buenas noticias, con una consolidación de la industria, y la reestructuración de muchas de estas compañías, algunas vía fusiones y adquisiciones, de cara a una mejora de la productividad en el futuro. Como colofón, destacan desde Schroders que el sector biotech sigue estando barato.

Pero como decimos, los problemas siguen ahí. Desde Deloitte se indica que “aunque existe un alto nivel de innovación en la industria, las compañías biofarmacéuticas se enfrentan a un entorno complejo y desafiante debido a una mayor competencia y a los tiempos de los ciclos de I+D, un menor tiempo en el mercado, patentes que expiran, una disminución de las ventas máximas, la presión en torno a los reembolsos y un creciente escrutinio regulatorio”.

Y afirman desde la consultora que “estos factores están contribuyendo a una disminución alarmante en el rendimiento de la inversión proyectado que las grandes compañías biofarmacéuticas podrían esperar lograr de sus líneas de productos en etapa avanzada, lo que amenaza su futuro a largo plazo”.

Es decir, inversión muy elevada, sin solución de éxito final y con un horizonte temporal que puede ser más largo de lo inicialmente esperado, en el mejor de los casos.

LA OBESIDAD, EL NUEVO RUBICÓN

Desde RBC destacan que se trata de dos sectores que, si bien hasta ahora en muchas materias iban en paralelo, ahora se entremezclan con una visión a muy largo plazo, que ha llegado para quedarse.

Alex Lim, director ejecutivo de banca de inversión en biotecnología, destaca que, “en 2023, las grandes compañías farmacéuticas se centraron en adquirir activos comerciales en etapa avanzada en el sector biotecnológico. Ahora, esa tendencia está cambiando”.

Señala que, “en lugar de limitarse a cubrir las carencias de ingresos, las grandes empresas están pensando en el largo plazo. Las compañías farmacéuticas están buscando adquisiciones en el campo de la obesidad, con el objetivo de alcanzar a los líderes del mercado Novo Nordisk y Eli Lilly. Y no olvidemos que, en el primer caso, las patentes de sus fármacos estrella caducan en 2026 tanto en China como en la India.

Y aunque la obesidad se ha convertido en el centro neurálgico actual, en Capital Group afirman que el gran avance sanitario va más allá de este tipo de fármacos, aunque ahora los veamos como la clave del sector.

Ese ‘más allá’ pasa por la terapias génicas y celulares y las compañías del sector. Para su gestor de renta variable, Rich Wolf, la edición génica, con los cambios en el ADN humano para encontrar nuevas maneras de tratar nuevas enfermedades, va a aumentar en los próximos diez años.

“Ya sea en el ámbito de la biotecnología o de los dispositivos médicos, siempre hay un momento importante que ha cambiado la percepción de los inversores con respecto a una nueva tecnología o terapia. Puede tratarse de un gran avance o de una serie de logros, y eso es lo que estamos viendo ahora en el sector sanitario»

Destaca que “algunas de estas compañías no tratan de modificar directamente el ADN humano, sino que tienen como objetivo moderar o ajustar la forma en la que se expresa”.

“La aprobación de tratamientos para los trastornos genéticos basados en un único gen, como la anemia falciforme, es solo el principio de las terapias de edición génica”, señala Wolf. “Habrá más, pero no será una progresión lineal”. Tenemos que ver cómo funcionan estas tecnologías en enfermedades que afectan a tramos más amplios de población”.

Para Sonia Gupta, directora ejecutiva de Healthcare Group en banca de inversión de Goldman Sachs “las fusiones y adquisiciones en el sector biotecnológico han crecido de forma constante, pasando de unos 60.000 millones en 2021 a unos 150.000 millones en 2023, y el impulso no ha hecho más que acelerarse en 2024”.

“Para que las empresas biotecnológicas progresen y avancen, tienen que aprovechar realmente ese círculo virtuoso de capital de una forma increíblemente matizada”, añade Gupta. “Hay que ser capaz de atraer tanto a los nuevos capitales que llegan como a los clientes finales”.

EL FUTURO PASA POR LA IA

La IA, la Inteligencia Artificial, va cobrando forma en el presente para comportarse, en medio de la necesidad de transformación digital, en un ingrediente fundamental para las empresas biofarmacéuticas en el futuro.

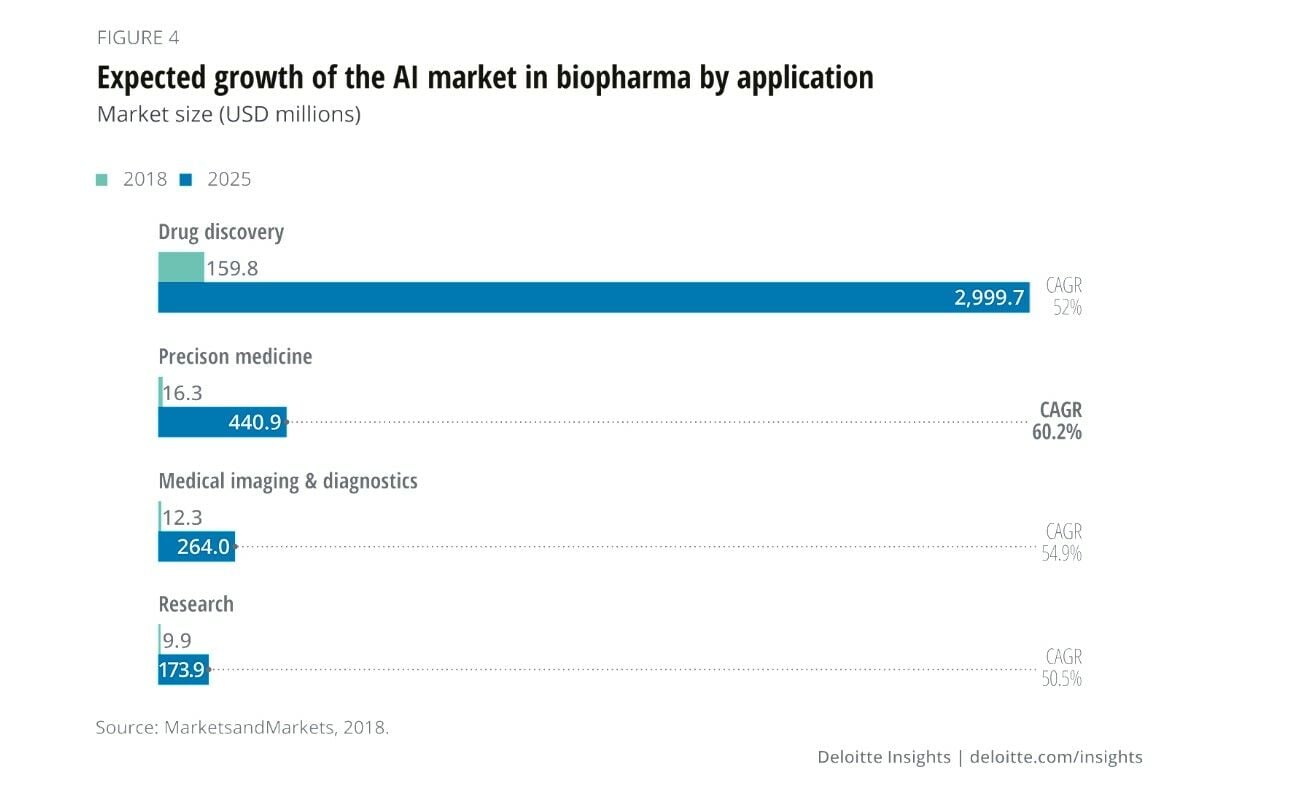

Según MarketsandMarkets, se espera que el mercado de IA en la industria biofarmacéutica se multiplique por 19 veces hasta los 3.880 millones de dólares en 2025, en tan solo siete años, con una tasa de crecimiento anual compuesta que roza el 53%

Las cuatro aplicaciones que se prevé que impulsen la mayor parte del mercado de IA en biofarmacia incluyen el descubrimiento de fármacos, la medicina de precisión, el diagnóstico e imágenes médicas y la investigación.

No olvidemos a dónde vamos…pero tampoco de dónde venimos. El trabajo en el sector tanto biotecnológico como farmacéutico es una carrera de fondo. De media, como nos indica el último informe de la Federación Internacional Farmacéutica, los investigadores identifican un compuesto prometedor de entre 5.000 y 10.000 que proyectan.

Después, prueban exhaustivamente el compuesto para garantizar su eficacia y seguridad, en un proceso que puede llevar de 10 a 15 años, con las aprobaciones y ensayos correspondientes, no solo de las agencias del medicamente, sino también de cada país, tanto en el caso de un medicamento como en el de una vacuna. Aunque como vimos con la Covid-19, los tiempos claramente, ante el apremio de las necesidades, se están acortando.