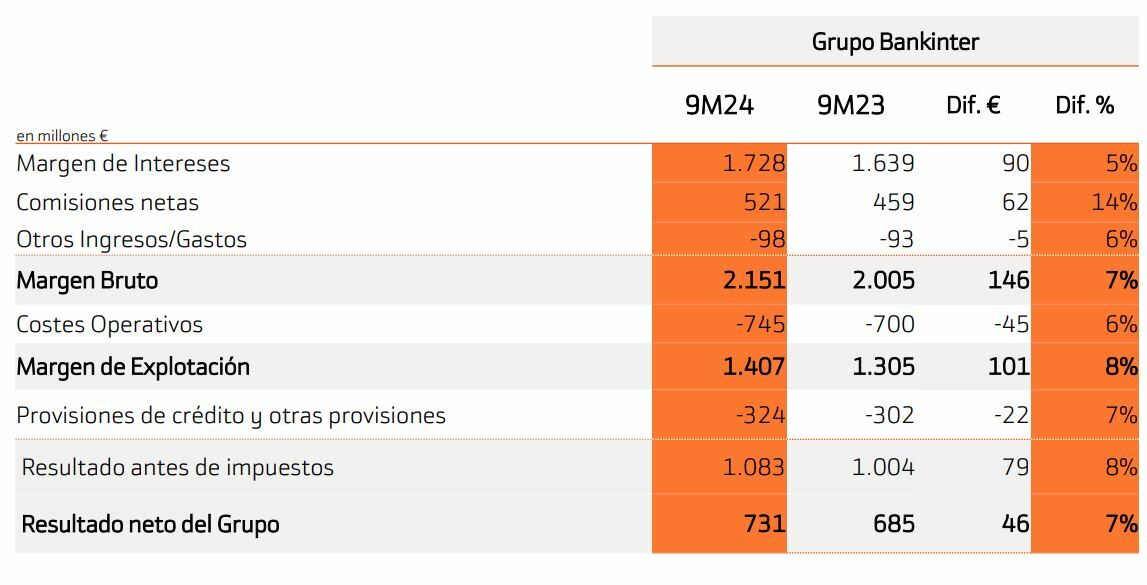

Bankinter alcanzó al 30 de septiembre de 2024 un beneficio antes de impuestos de 1.083 millones de euros, un 7,9% más que la misma cifra al cierre del tercer trimestre de 2023. En cuanto al beneficio neto se situó en los 731 millones de euros, lo que supone un incremento del 6,8% en el mismo periodo, según ha comunicadola entidad.

El grupo destaca que ha consolidado la tendencia del ejercicio con crecimientos por encima del mercado en todos los negocios y geografías en las que el banco opera, e impulsando la diversificación de sus fuentes de ingresos. La entidad compensó un entorno de caída de los tipos de interés con crecimientos en los volúmenes de negocio, tanto en inversión crediticia como en recursos de clientes, con especial foco en los gestionados fuera de balance. Esa mayor actividad comercial trajo consigo mejoras en todos los márgenes de la cuenta y en todas las ratios.

Cuenta de resultados

Todos los márgenes de la cuenta crecen a buen ritmo frente al mismo periodo del año anterior. El impulso en la captación de negocio, la buena gestión de los diferenciales y una cada vez mayor diversificación de las fuentes de ingresos, están detrás del crecimiento de dichos márgenes. El primero de ellos, el margen de intereses, alcanza los 1.728 millones de euros, lo que supone un 5,5% más respecto a la misma cifra de hace un año, y ello a pesar de la bajada de tipos y a un coyuntural incremento del coste de los recursos.

El margen bruto, que engloba todos los ingresos el Grupo, suma al cierre del tercer trimestre 2.151 millones de euros, un 7,3% más que hace un año, sustentado en un excelente comportamiento de los ingresos por comisiones, en su mayor parte procedentes de servicios de aportación de valor al cliente recurrentes, que suman un total de 668 millones de euros en comisiones percibidas, casi un 10% más que hace un año.

Entre ellas, destacan las comisiones procedentes del negocio de gestión de activos, 239 millones, con un crecimiento del 16%; las ingresadas por el negocio transaccional de cobros y pagos, 145 millones, un 7% más; o las del negocio de Valores, que engloban gestión, custodia y brokerage, que crecen un 10%, hasta los 98 millones de euros. Si al total de las comisiones cobradas le deducimos las que el banco paga a sus socios comerciales de la Red de Agentes y de Banca Partner, obtendríamos una cifra de 521 millones de euros en comisiones netas, las cuales crecen en un 13,5% respecto al mismo periodo del año pasado, y suponen ya un 24% de los ingresos del Grupo.

En cuanto al resultado de explotación antes de provisiones, se incrementa un 7,8% sobre la misma cifra del ejercicio anterior, hasta los 1.407 millones de euros, integrando unos costes que crecen comparativamente un 6% por mayores inversiones en nuevos proyectos.

No obstante, el mayor crecimiento de los ingresos lleva a que la eficiencia del banco se consolide en posiciones de liderazgo sectorial, con un 34,6%, 27 puntos básicos menos que la ratio de hace un año.

Rentabilidad y solvencia

Todas las ratios de la cuenta muestran la buena gestión del negocio. Así, el ROE, o rentabilidad sobre recursos propios, se mantiene en un 17,1%, con un ROTE que se consolida igualmente en el 18,2%, en términos similares a las cifras de hace un año.

En cuanto a la solvencia, la ratio de capital CET1 fully loaded mejora ligeramente en el año hasta el 12,6%, superando en 470 puntos básicos el mínimo regulatorio exigido a Bankinter por el BCE, que es del 7,86%, el más reducido de la banca cotizada en España.

La ratio de morosidad se mantiene estable en el 2,2% para todo el Grupo. Si atendemos al dato en España este es del 2,6%, frente a un 3,4% de media en el sector con datos a agosto del Banco de España. La cobertura de esa mora se incrementa hasta el 68,7% desde el 66,2%. Y en lo referente a la liquidez, la ratio de depósitos sobre créditos sube hasta un 105,8%.