Bankinter ha inaugurado la temporada de resultados en el IBEX 35 presumiendo de “muy buenas cifras” en todos los epígrafes del balance, con incremento en los volúmenes de negocio: en inversión crediticia y recursos de clientes, tanto en depósitos como en fondos fuera del balance.

Así, el banco alcanzó en el primer semestre un beneficio antes de impuestos de 715,4 millones de euros, que supone un 14,4% más que la misma cifra al cierre de junio de 2023. En cuanto al beneficio neto suma un total de 473,5 millones en los primeros seis meses del año, con un 13,3% de incremento en el mismo periodo.

Los “buenos resultados de negocio se expresan también en todas las ratios de la cuenta”, destaca Bankinter. Así, el ROE, o rentabilidad sobre recursos propios, sigue mejorando hasta un 17,7%, 221 puntos básicos por encima de la cifra de hace un año, y en puestos de liderazgo sectorial. Por su parte, el ROTE se consolida en un 18,8%.

La ratio de capital CET1 fully loaded se sitúa en el 12,4%, 19 puntos básicos por encima de la de junio de 2023. Todo ello cuando el mínimo regulatorio exigido a Bankinter por el BCE es del 7,85%, el menor entre la banca cotizada en España, lo que supone que Bankinter cuenta con una holgura respecto a lo exigido de un 4,59%.

Por su parte la ratio de morosidad desciende en 6 puntos básicos respecto al anterior trimestre, hasta el 2,17%. Si ponemos el foco en España, la morosidad es del 2,5% frente a un 3,6% de media sectorial con datos a abril del Banco de España.

En cuanto a la liquidez, la ratio de depósitos sobre créditos se mantiene en un óptimo 104,6%. Por último, Bankinter mantiene su liderazgo sectorial en términos de eficiencia, la cual mejora trimestre a trimestre. Esta ratio, que expresa la relación entre ingresos y gastos y que es más favorable cuanto más baja, se situaba en el 34,1% este semestre para el total del Grupo, frente al 35,4% de hace un año.

Mejora de los márgenes

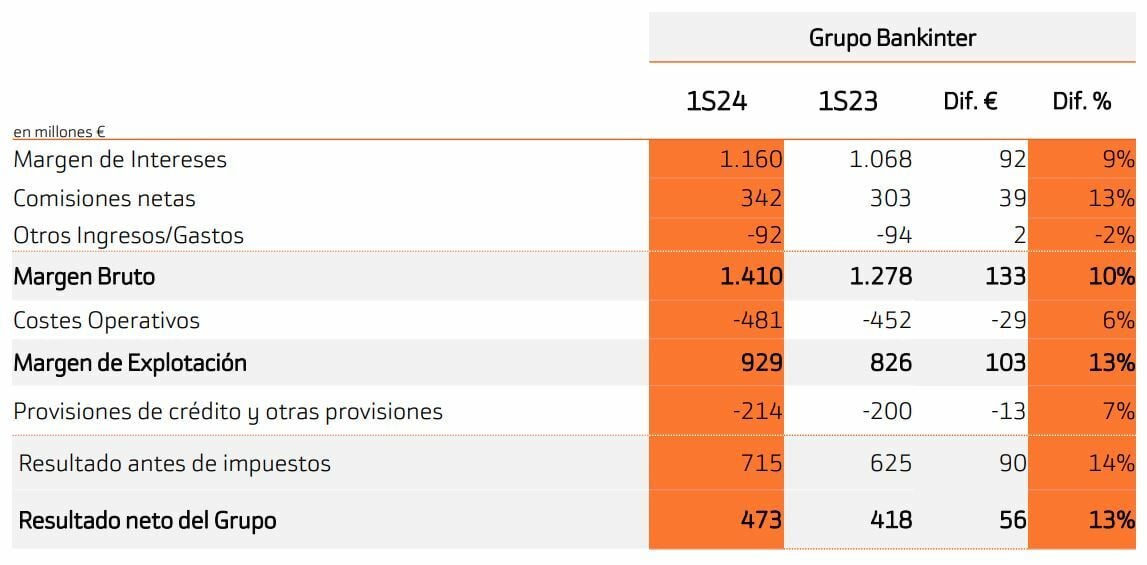

Todos los márgenes de la cuenta reflejan un “fuerte crecimiento” de los volúmenes de la cartera de crédito y de los recursos, especialmente los gestionados fuera de balance, de mayor aportación de valor para el cliente y mayor retorno para el banco en términos de comisiones de gestión. El margen de intereses, por ejemplo, creció un 8,6% respecto a la misma cifra de hace un año, cerrando el semestre en 1.160,3 millones de euros.

El margen bruto, que engloba todos los ingresos el Grupo, alcanzó al 30 de junio los 1.410,5 millones de euros, con un vigoroso 10,4% de incremento, gracias, entre otros conceptos, al buen comportamiento de las comisiones.

El total de las comisiones ingresadas por el banco, en su mayor parte procedentes de servicios de aportación de valor al cliente, suma al 30 de junio 439,8 millones de euros. Desglosando por tipo de comisiones, la parte principal, 114 millones, procede del negocio de la gestión de activos, con un alza del 20% respecto a la misma cifra del año precedente. Le sigue el negocio de Cobros y Pagos, 95 millones, un 7% más, y el negocio de Valores y Custodia, cuyas comisiones crecen un 8%, hasta los 67 millones de euros. Deduciendo del total de estas comisiones percibidas las que el banco paga a sus socios de la Red de Agentes y Banca Partner, por su aportación al negocio, obtenemos las comisiones netas, que crecieron en el primer semestre un 12,7%, hasta los 342 millones de euros.

Por último, el margen de explotación cerró en 929,2 millones de euros, con un fuerte incremento del 12,5%, y ello a pesar de asumir un crecimiento de los costes operativos del 6%, hasta los 481 millones de euros.

Valores favoritos para invertir

Descubre fácilmente las novedades sobre estos y otros valores favoritos para invertir o en los que estás invertido.

En la sección de favoritos, tendrás todo lo relevante de un solo vistazo sobre la cotización, módificación de ciclo bursatil, noticias y análisis relacionados con esos valores.

Muy fácil de seleccionar y podrás incluso dividirlos por listas de interés. Descubrelo aqui.

En estrategias de Inversión llevamos más de 19 años haciendo que los inversores logren rentabilizar sus inversiones de forma recurrente.