Banco Sabadell ha presentado esta mañana sus resultados de 2023, un ejercicio en el que obtuvo un beneficio neto atribuido de 1.332 millones de euros en 2023, un 55,1% más que en el ejercicio anterior. Este resultado récord se sustentó en un incremento del margen de intereses y en una reducción del volumen de provisiones por la mejora de la calidad de crédito de la entidad, factores que compensaron la reducción del cobro de comisiones a clientes y el aumento de la factura fiscal, ha explicado la entidad.

El banco consiguió elevar su rentabilidad RoTE hasta el 11,5% y situar su ratio de capital CET1 en el 13,21%. Por ello, el Consejo de Administración ha aprobado el pago de un dividendo complementario de tres céntimos por acción y una nueva recompra de acciones de 340 millones de euros, lo que, de ser validado por la Junta de Accionistas, supondrá una remuneración total al accionista en el conjunto del año de 666 millones de euros, un 55% más que en el ejercicio anterior.

El consejero delegado del banco, César González-Bueno, ha destacado sobre el ejercicio que “el compromiso de las personas que trabajamos en Banco Sabadell ha mejorado de manera espectacular en 2023, como indica la última encuesta de clima. Es el factor clave que explica la mejora en la satisfacción de nuestros clientes. Los magníficos resultados financieros son también consecuencia de la profunda transformación acometida en los últimos años”.

El ejecutivo de Banco Sabadell ha puesto en valor que “la solidez del banco nos permite acometer un fuerte aumento de la remuneración a los accionistas y ser optimistas sobre la evolución futura de la entidad”.

De cara a 2024, Banco Sabadell prevé situar el RoTE por encima del 11,5% actual, al tiempo que continuará con la tendencia alcista del margen de intereses. El foco estará puesto en acelerar el crecimiento, mejorar la eficiencia y reducir el coste de riesgo.

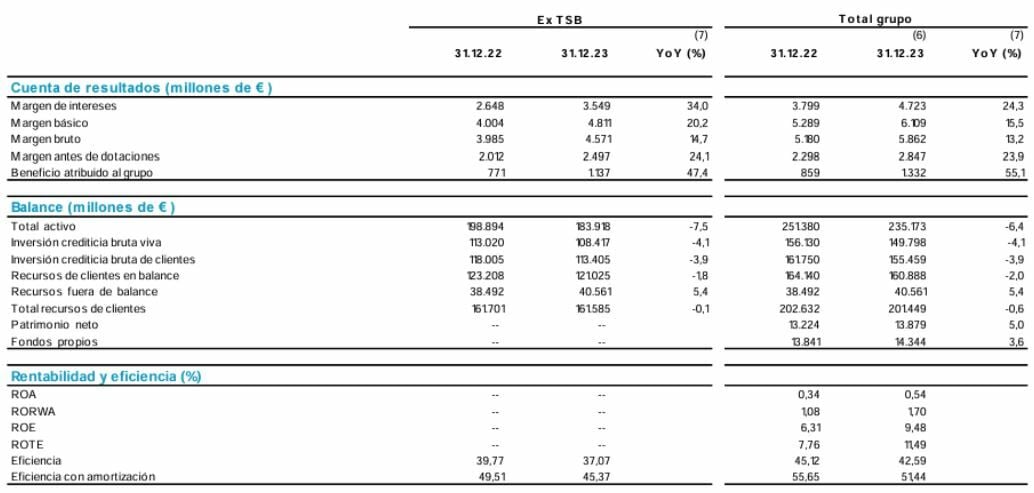

Cuenta de resultados

Los ingresos del negocio bancario (margen de intereses más comisiones netas) alcanzaron 6.109 millones de euros, un 15,5% más en términos interanuales. Concretamente, el margen de intereses creció un 24,3% en el ejercicio, hasta 4.723 millones, en contraposición a las comisiones netas, que descendieron un 7%, hasta 1.386 millones.

Por su parte, los costes recurrentes se elevaron a 2.982 millones, lo que representa un incremento del 3,5% interanual, en línea con los datos del trimestre anterior. Fruto del aumento de los ingresos y de la contención en la evolución de los costes, la ratio de eficiencia del Grupo mejoró 2,5 puntos en un año, hasta situarse en el 42,6% en el último trimestre.

Además, el margen de clientes continuó con su tendencia alcista y al término del ejercicio se colocó en el 2,99%, tras registrar un crecimiento de 46 puntos básicos interanualmente. Excluyendo a TSB, el margen de clientes se amplió 70 puntos básicos en el año, hasta el 3,23%.

La remuneración al accionista sube un 55%

Por otra parte, el Consejo de Administración de Banco Sabadell ha acordado someter a aprobación de la Junta General de Accionistas (JGA) la aplicación de un dividendo complementario en efectivo de tres céntimos por acción y la puesta en marcha de un nuevo programa de recompra de acciones por un importe de hasta 340 millones de euros.

El pasado 29 de diciembre, Banco Sabadell distribuyó un dividendo a cuenta de tres céntimos por acción, por lo que la retribución total en efectivo al accionista con cargo a los resultados de 2023 asciende a seis céntimos por título, es decir, 326 millones de euros. Sumado al nuevo programa de share buy-back, la cantidad total distribuida entre los más de 200.000 accionistas del banco asciende a 666 millones de euros, un 55% más que en el ejercicio anterior.

La ratio de capital se eleva hasta el 13,21%

La entidad volvió a demostrar el año pasado su capacidad cada vez mayor para generar capital de forma orgánica. Al cierre de 2023, la ratio CET1 fully-loaded se situó en el 13,21%, lo que implica un incremento de 67 puntos básicos en el ejercicio.

La calidad del balance también mejoró en términos de liquidez y de calidad crediticia. En concreto, la ratio loan to deposits (muestra la proporción entre préstamos y depósitos) mejoró hasta situarse en el 94% en el año, con una estructura de financiación minorista equilibrada, en tanto que la LCR (liquidity coverage ratio) alcanzó un 228% a final del ejercicio.

Los activos problemáticos bajaron durante el año en 223 millones de euros, hasta cerrar con un saldo de 6.748 millones, de los que 5.777 millones son préstamos dudosos y 971 millones son activos adjudicados.

La ratio de morosidad se situó en el 3,52%, que compara con el 3,41% del mismo periodo del año precedente, pero que representa una mejora de dos puntos básicos respecto al 3,54% del trimestre anterior. El fortalecimiento de la calidad del balance se refleja también en un ascenso de la cobertura de activos problemáticos, que se situó en el 55,6% (+3,3 puntos internaual). La cobertura de préstamos dudosos (stage 3) ascendió hasta el 58,3% (+3,3 puntos) y la de los activos adjudicados se elevó al 39,6% (+1,3 puntos).

Fruto de todo ello, el coste de riesgo del crédito mejoró respecto al mismo periodo de un año antes y se situó en 43 puntos básicos. El coste de riesgo total del Grupo también observa una tendencia positiva y se colocó en 55 puntos básicos.