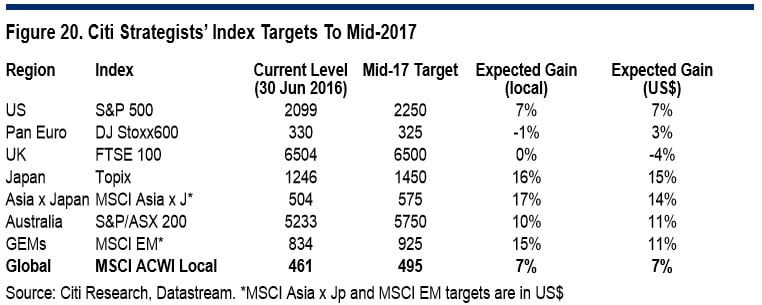

Tanto Estados Unidos como Europa están abocados a bajas rentabilidades en los próximos doce meses, según un reciente informe de Citi. Según estos expertos, de aquí a mediados de 2017 el MSCI AC World, el índice que mide el comportamiento de la renta variable mundial, subirá un 7%, lo que situaría al selectivo en la parte superior de su rango de cotización reciente.

En su nota dicen que “el brexit ha pasado factura a las previsiones de la economía global y para los beneficios, lo que no ayuda a la renta variable global. También han llevado hacia niveles imprecedentes la rentabilidad de los bonos, lo que ha provocado que la renta variable sea atractiva en términos relativos”, explican. De hecho, el diferencial entre la rentabilidad de los bonos y la rentabilidad por dividendo está en máximos de 60 años, señalan en la firma. “Estas dos fuerzas opuestas han hecho que las cotizaciones estén atrapadas en el actual rango de cotización”. Con todo, los analistas consideran que lo más apropiado para los inversores que quieran apostar por la bolsa es esperar a comprar cuando se produzcan nuevas caídas.

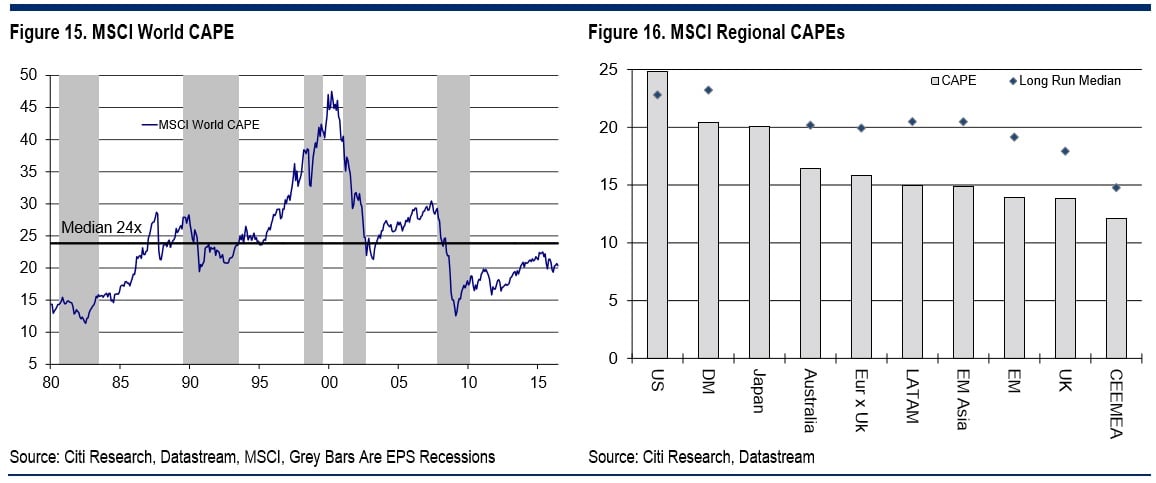

Todo esto es lo que ha llevado a los expertos de Citi a seguir apostando por la renta variable, sobre todo porque consideran que sigue sin estar especialmente cara. Sobre todo cuando se mide con ratios como el PER Shiller, que mide la evolución de las valoraciones en un periodo de tiempo y no en un momento puntual como el PER tradicional.

Así, el PER medido con los beneficios de los 10 últimos años sería de 20 veces, lo que está por debajo de la media, situada en 24 veces. Estados Unidos los precios estarían más ajustados, seguidos de Japón. Sin embargo, el Reino Unido y los países emergentes presentarían niveles más atractivos.

Sectores y países para escapar del rango

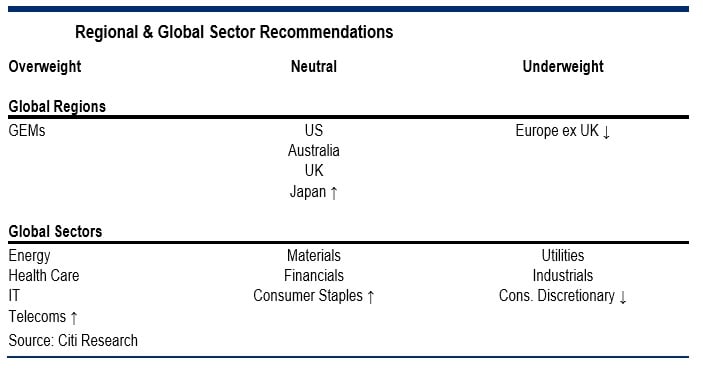

Por regiones, en Citi siguen apostando por los países emergentes, se mantienen neutrales en Japón, el Reino Unido y Estados Unidos, mientras que apuestan por infraponderar Europa.

En la firma explican que “dadas las débiles perspectivas de crecimiento económico global, tiene sentido que nuestra distribución de activos por sectores esté equilibrada”. Por eso sobreponderan cuatro sectores, dos cíclicos y dos defensivos:

Energía: Apuntan que en la actualidad estamos a medio camino en el ciclo de recuperación de los precios del petróleo y, además, la industria puede seguir reduciendo costes. Consideran que las grandes petroleras intentarán mantener los dividendos en los próximos meses y que veremos recuperación de beneficios.

Salud: El sector fue uno de los que más se revalorizó en los últimos tres años en países como Estados Unidos, aunque en los últimos meses ha caído más que el mercado. Sin embargo, consideran en la firma que hay argumentos que apoyarían subidas a partir de ahora, entre otros una nueva ronda de fusiones y adquisiciones, varios procesos de reestructuraciones empresariales y el bajo impacto del brexit.

Además, creen que an algunos subsectores como la inmunoterapia, los beneficios podrían crecer a doble dígito, sobre todo en Estados Unidos y las grandes farmacéuticas europeas.

Tecnología: Consideran que hay que fijarse en compañías que tengan poca dependencia de beneficios de la zona dólar, sobre todo por la fortaleza de la divisa. También habría que fijarse en los proveedores para la industria de los smartphones, así como a compañías relacionadas con el “coche del futuro” y el pago con móviles. Además, consideran que también hay opciones en algunas empresas con necesidad de reestructuración de Japón.

Servicios de telecomunicaciones: En Citi ven perspectivas de crecimiento en el sector de la telefonía móvil, aunque creen que la situación podría deteriorarse para algunas compañías en Asia y Estados Unidos por el aumento de la competencia. Por otro lado, apuntan que “la sensibilidad del sector a los tipos y a los cambios macroeconómicos siguen siendo importantes”. En este sentido apuestan por la bondad del entorno regulatorio en japón, así como la evolución del dividendo en las empresas del sector de este país.

QUIZÁ LE INTERESE LEER:

“Citi prevé subidas de doble dígito en bolsa, pero no es momento de entrar”