La volatilidad ha llegado y parece que nos va a acompañar durante un largo periodo de tiempo pero, en vez de resignarnos a ella, podemos sacarle partido ¿cómo? Haciendo scalping o quick trading, es decir, operando en muy corto periodo de tiempo. De hecho, en mercados tan volátiles como el actual, las oportunidades para hacer trading se multiplican, ya que podemos sacar partido, tanto a los movimientos al alza, como a la baja que se producen en el corto plazo. Sin embargo, hay que tener en cuenta que se trata de una técnica de mucho riesgo que exige tener grandes conocimientos del mercado y apoyo tecnológico de alto nivel. ¿Qué activos son los más apropiados para esta técnica de trading? Según Roberto Moro, de Apta Negocios, “l

as divisas y las materias primas, como el oro o el petróleo, son activos una gran volatilidad intradiaria (consultar estrategias en el siguiente reportaje), por lo que son los más aptos para operar en espacios de tiempo muy pequeños. Además, también hay sectores tradicionalmente volátiles, como el sector bancario europeo”. También hay otra clave, que la volatilidad en las tendencias bajistas aumenta.

Pero por muy volátil que sea el mercado actual, las opciones de inversión para los operadores más tranquilos no se han extinguido. En tiempos de vaivenes, Roberto Moro, de Apta Negocios, recomienda invertir en “acciones con menor beta y en índices bursátiles. Estos últimos son más adecuados para inversores más tranquilos porque la volatilidad es inferior a la de las acciones y son más nobles, es decir, que suelen cumplir las tendencias cuando se detectan”. Aun así, no está de más tomar ciertas precauciones, como diversificar las inversiones. “Esa es la clave, ya que si la volatilidad es muy alta, establecer los stops loss es más complicado y nos pueden echar del mercado, aunque estemos apostando por el movimiento correcto. Si la volatilidad actual es superior a la que estamos acostumbrados a tener, debemos invertir en varios activos y establecer una gestión monetaria adecuada, entrando con la mitad del dinero que estábamos dispuestos a invertir”, indica Moro.

Trading para aprovechar la volatilidad

Más allá del trading de muy corto plazo que se alimenta de la volatilidad intradiaria de los activos, para los traders que buscan emociones fuertes la operativa en activos que han demostrado tener una amplia beta es una opción interesante también para más largo plazo. Basándose en esta idea, José Luis Herrera, Client Services Team Leader de CMC Markets España, sugiere operar en Deutsche Bank, que tiene una beta muy superior a 1. El banco germano ha llegado a experimentar bandazos intradiarios del 14% en lo que llevamos de año y ha acumulado una caída de más de un 57% desde los máximos de abril del año pasado y hasta los mínimos de febrero, ahora, José Luis Herrera indica que “los mínimos de febrero son significativos ya que suponen zona de soporte en velas mensuales; el valor visitó estos niveles en enero de 2009, por lo que no es fácil que los perfore en primera instancia”. Contemplando este escenario como factible, podríamos apostar por la recuperación del precio a largo plazo, “que pasaría por dirigirse en primera instancia a la zona de resistencia de los 21-21,5 euros, poner el punto de mira en niveles entre 30 y 35 euros, siempre y cuando no pierda los 16 euros”.

.png)

Trading “pacífico”

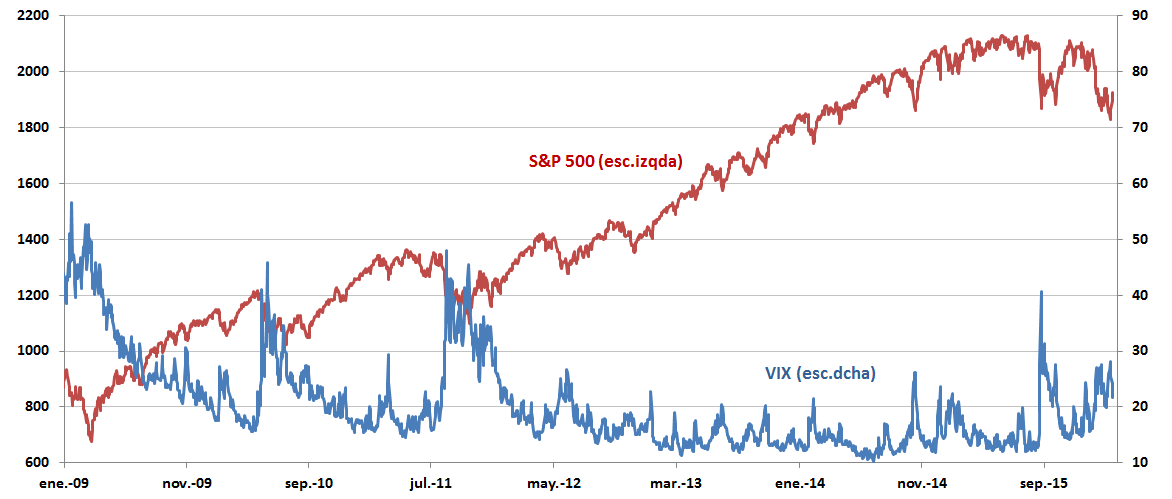

¿Es usted un trader más tranquilo y la volatilidad actual le trae de cabeza? Invierta en los principales índices bursátiles y en acciones con beta inferior. Para apoyar esta idea, comenzamos el apartado con una operativa sobre el S&P 500 que, además, es uno de los activos más negociados por los traders a nivel mundial y es replicado a la inversa por el selectivo de la volatilidad por antonomasia, el VIX. En este sentido, Gonzalo Recarte, gestor de carteras de Saxo Bank, nos sugiere una doble estrategia con el S&P 500 y el VIX: “se podrían buscar cortos de volatilidad en entornos de 28-30 puntos del VIX, mientras que la ruptura de este nivel daría pie a abrir largos en el S&P 500). En ese caso, la volatilidad podría subir hasta entornos de 40-50 puntos y podría provocar ventas en renta variable muy fuertes. Por tanto, se pueden mantener posiciones largas en bolsa y cortas de volatilidad siempre que el S&P mantenga los 1.800 y el VIX los 30; en cambio, giraríamos a cortos en bolsa y largos de volatilidad en caso de que el S&P perdiera los 1.800 puntos”.

En el mercado americano, Miguel Méndez selecciona a American Water Works. “La tendencia de esta compañía especializada en el sector agua es alcista y su perfil es value, con escasa volatilidad y ligeramente defensiva”. Gracias a estas características, el analista afirma que “se está comportando muy bien en momentos de descensos en el conjunto de los mercados y puede proporcionar una rentabilidad muy interesante con un riesgo muy controlado y una volatilidad muy baja”. Así pues, establece una posible estrategia de compra con objetivo en 66,80 dólares y stop loss en 58,50 dólares”.

Consulte otras estrategias de trading descargándose el pdf de la revista Estrategias de Inversión de este mes AQUÍ

Si no es suscriptor, puede suscribirse AQUÍ

Además, le invitamos a seguir, durante el día de hoy, las conferencias en directo del TRADING ROOM 2016AQUÍ