Aunque hay matices según de qué banco estemos hablando, todos tienen el denominador común que planea desde hace varios meses y que se está notando en el ánimo del inversor a la hora de tomar posiciones dentro del sector. Desde que el BCE decidiera reducir los tipos de interés al mínimo histórico (0,05%), la capacidad para generar beneficio se ha visto reducida cuantiosamente.

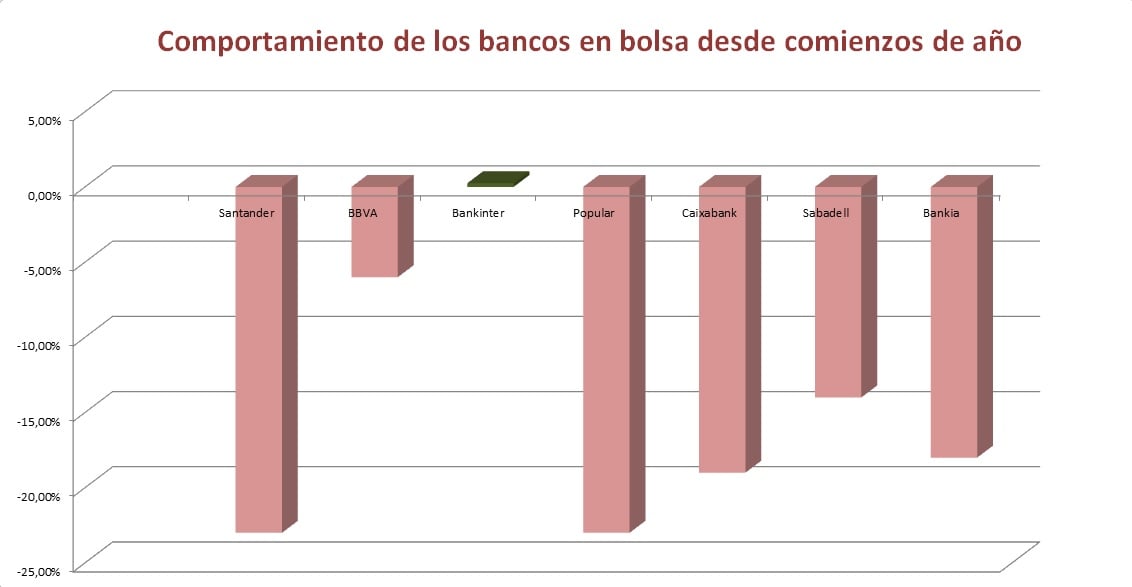

Con los márgenes a la baja, la banca europea ha vivido unos meses devastadores para sus intereses en bolsa. Aún más, si nos centramos en España. Cuesta encontrar un banco que se encuentre en positivo desde que comenzara el ejercicio bursátil.

Tan solo Bankinter se salva de los números rojos por los pelos, con un comportamiento plano desde enero de 2015.

El resto de entidades bancarias ha corrido con la misma suerte. Es decir, con descensos en su cotización y, en algunos casos, bastante llamativos. Banco Santander desciende más de un 23%, Banco Popular igual, Caixabank en torno al 19%, Bankia más del 18%, Banco Sabadell algo más del 14% y BBVA cerca del 6%.

Pero vayamos por partes. Las dudas especialmente recaen sobre la banca española por otros factores más allá de los tipos bajos o las consecuencias de un QE que también está afectando a sus cuentas. En las últimas fechas hemos visto como la Unión Europea quiere que las entidades financieras devuelvan a los usuarios todo lo cobrado por las cláusulas suelo de los contratos hipotecarios.

Eso supondría una cantidad que podría llegar, incluso, hasta los 20.000 millones de euros. Los inversores están teniendo en cuenta eso y por eso se mantienen escépticos en cuanto a los valores bancarios. La devolución de lo cobrado por las cláusulas suelo podría borrar de un plumazo las previsiones sobre la cuenta de resultados de varios trimestres y eso afectar a su negocio. Por eso, existe miedo e incertidumbre sobre el sector financiero.

Pero este temor va aún más allá si nos fijamos en los grandes bancos cuya exposición a emergentes es mucho mayor, como es el caso de Santander o BBVA. La entidad que dirige Ana Patricia Botín recibe el 23% de sus ingresos de Brasil. País que se encuentra en recesión y que previsiblemente a medida que avance el tiempo vaya aumentando los niveles de morosidad además de perjudicar a su beneficio venidero por el factor divisa por la devaluación del real.

%%%Le avisamos cuando Santander cambie de ciclo bursátil|SAN%%%

En los últimos resultadosobtuvo en los nueve primeros meses de este año un beneficio atribuido ordinario de 5.106 millones de euros, lo cual supuso un aumento del 17% con respecto al mismo período de 2014. Los diez mercados principales en los que opera el grupo presentan crecimiento en su beneficio, con la excepción de Polonia, donde bajó un 7%. Sin embargo, según José Luis Cárpatos, analista independiente “fueron resultados que no entusiasmaron especialmente”.

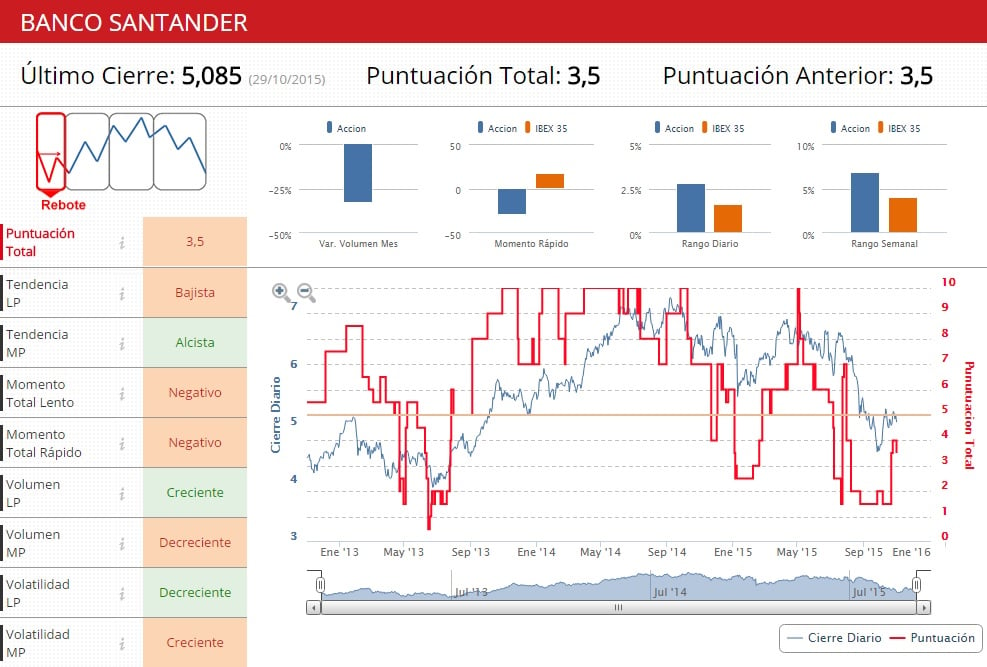

Siguiendo los indicadores técnicos de Estrategias de Inversión, Santander recibiría una puntuación de 3,5 puntos –la segunda más baja–, mientras que su tendencia sería alcista en el medio plazo y bajista en el largo plazo.

BBVA, aunque con mejor sintomatología, como así muestra con una cotización menos virulenta a la baja, también asume el revés de la incertidumbre. La devaluación de la lira turca, por su exposición dentro del país, le afecta.

En los últimos resultados presentados, anunció un beneficio atribuido de 1.072 millones de euros, lo cual supuso una caída del 11,8% desde las cifras publicadas en el mismo período de un año antes. En estas cifras se incluirían la compra Catalunya Banc y la compra del 14,89% de Garanti. Aunque hay que ser cautos, el sabor amargo de cara al mundo inversor se ha enquistado sobre su negocio.

%%%Le avisamos cuando BBVA cambie de ciclo bursátil|BBVA%%%

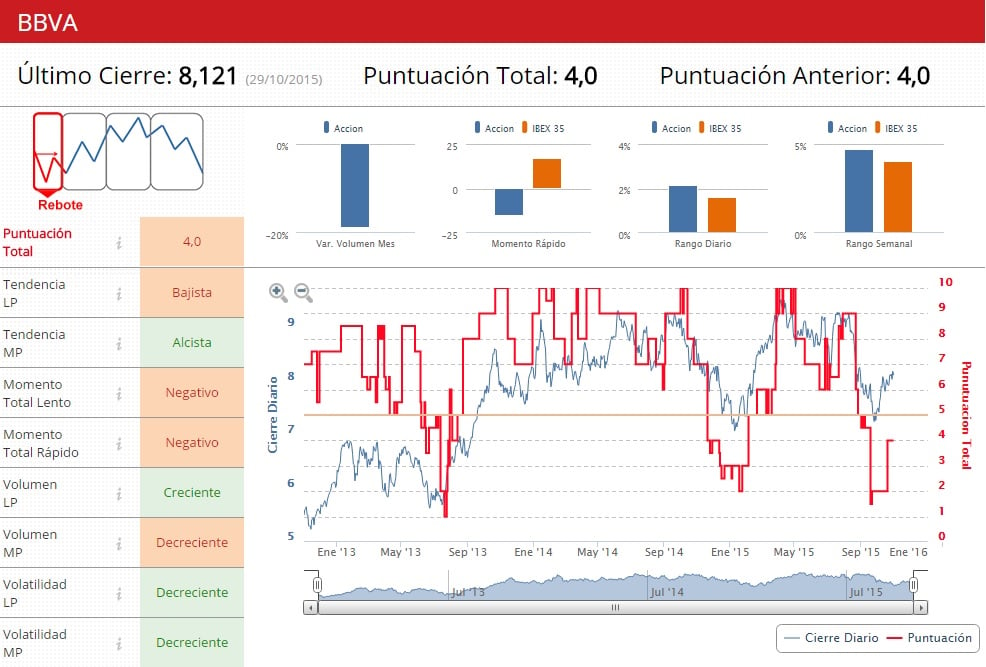

Así pues, BBVA tendría un aspecto técnico insuficiente en los mercados para el futuro. Los filtros técnicos le otorgarían una puntuación de 4 puntos en una escala que oscila del 0 al 10 y pondrían de manifiesto que su tendencia para el largo plazo es bajista.

Los bancos medianos, misma dinámica

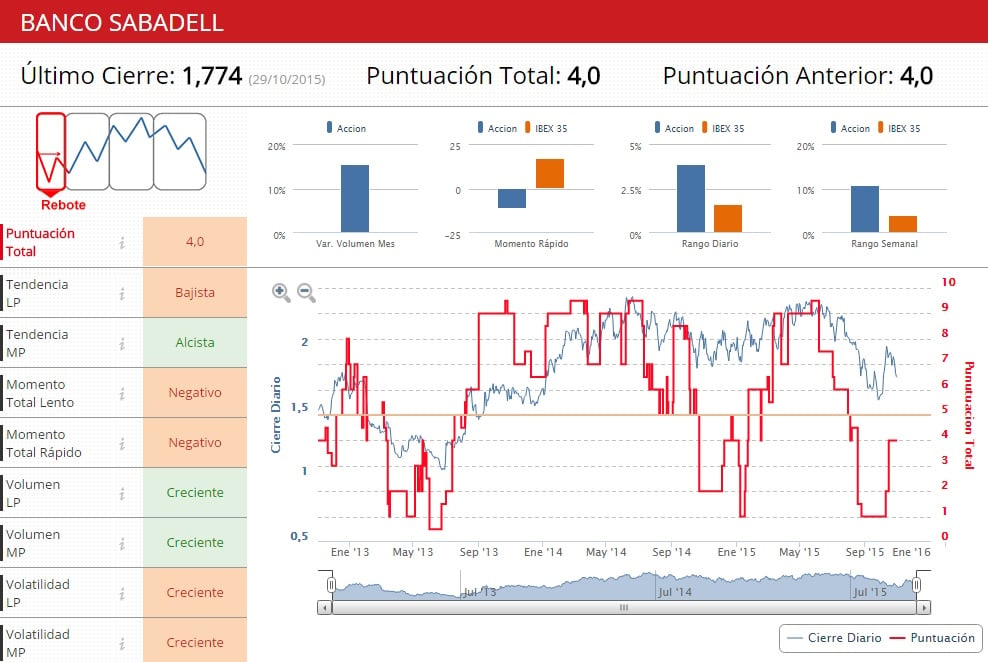

Quitando a los grandes bancos la pregunta es: ¿cómo se encuentra las entidades bancarias de mediana capitalización? Pues en cuanto a resultados, tampoco sorprendieron positivamente. Sabadelltuvo un crecimiento del 2,8% en el márgen de intereses durante el tercer y los ingresos por comisiones, mientras se redujo el ratio de morosidad, hasta el 8,51%. Con todo, los indicadores técnicos ven al valor como bajista en el largo plazo con un suspenso en su aspecto técnico.

%%%Le avisamos cuando Sabadell cambie de ciclo bursátil|SAB%%%

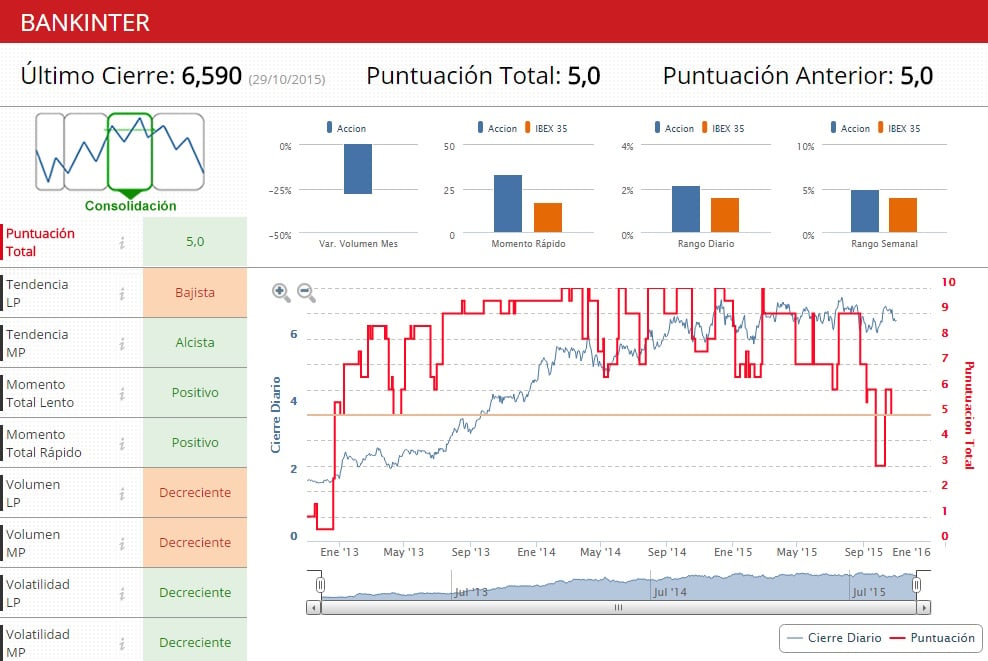

Pese a queBankintercerró el tercer trimestre con un beneficio neto acumulado de 299,5 millones de euros, lo que supone un 30,8% más sobre el mismo período del año anterior, el tiempo ha jugado en su contra. De ser el único banco que se salvaba de la quema, ha pasado a estar en fase de consolidación con un sesgo bajista en el largo plazo, como se observa a través de nuestros filtros técnicos.

%%%Le avisamos cuando Bankinter cambie de ciclo bursátil|BKT%%%

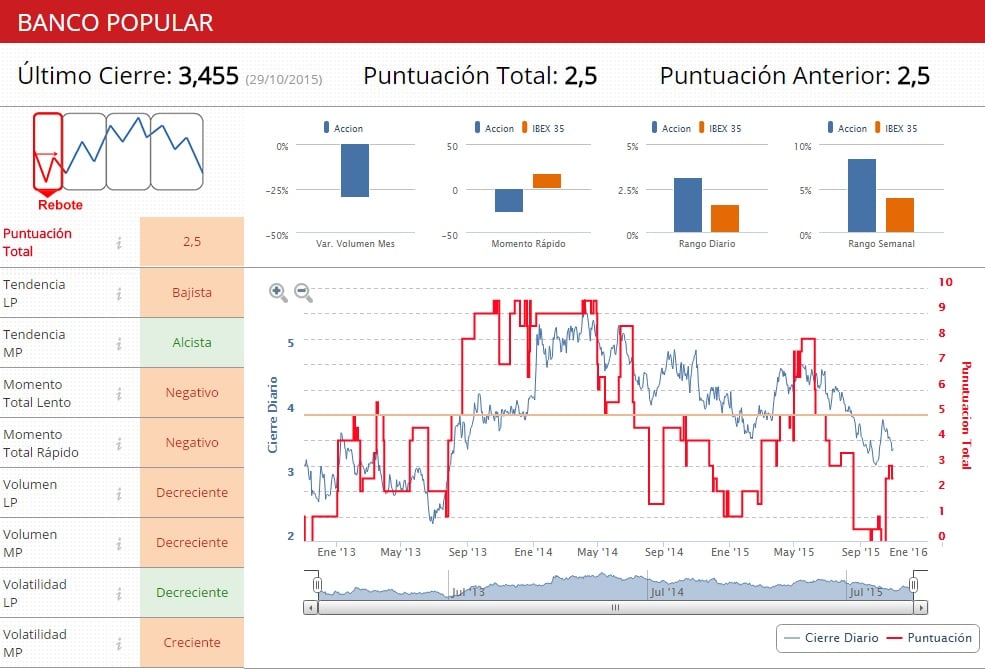

Entretanto, Banco Popularobtuvo unas ganancias netas de 278 millones de dólares, lo que supuso un descenso de un 8% con respecto al mismo periodo del año anterior. Algo que se toma con pesimismo por el mercado. Asimismo, los indicadores técnicos le dan una puntuación de 2,5 puntos –la peor del sector–, con una tendencia bajista al largo plazo.

%%%Le avisamos cuando Popular cambie de ciclo bursátil|POP%%%

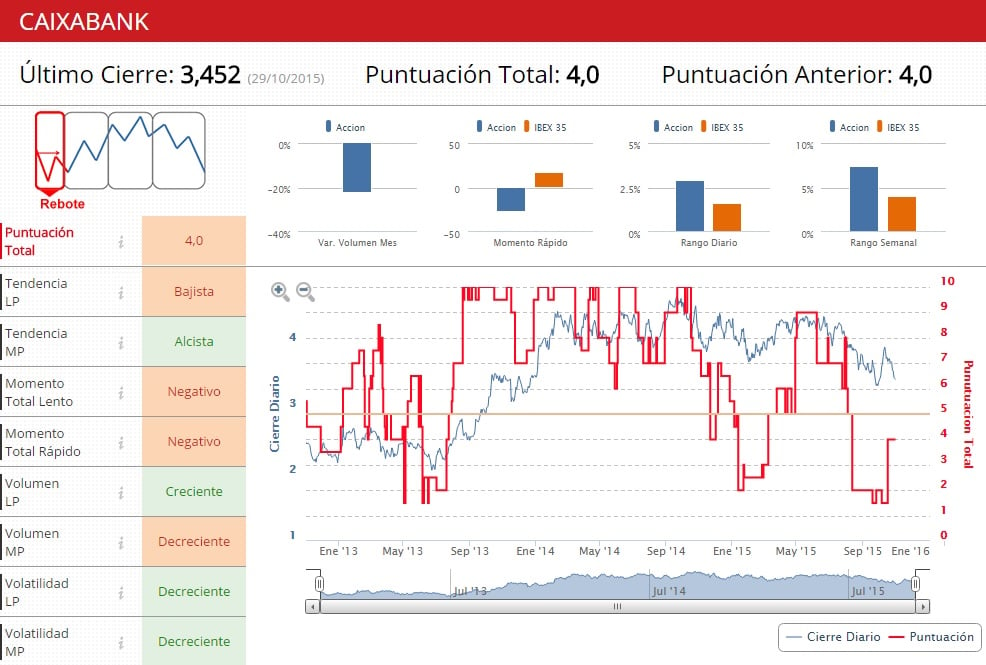

Por último, CaixaBankobtuvo un beneficio de 996 millones en los nueve primeros meses del año. Dicho de otra forma, un incremento del 57,3% por la mejora de los ingresos bancarios y la reducción de las dotaciones para insolvencias. Resultados que tampoco se han tomado con enorme optimismo. De hecho, nuestros filtros técnicos dan una puntuación al valor de 4 con una clara tendencia bajista para el largo plazo.

%%%Le avisamos cuando Caixabank cambie de ciclo bursátil|CABK%%%

¿Qué se puede esperar ahora?

Como modo de resumen, el sector bancario vive sus horas más bajas y parece que va a ser así, tanto en perspectivas fundamentales como se está viendo en las cuentas de las distintas entidades como en parámetros técnicos. Los filtros de la zona Premium de Estrategias de Inversión dan una calificación de un 3,8 sobre 10 puntos a las entidades financieras que componen el Ibex 35.

Todas sin excepción muestran una tendencia bajista a largo plazo, mientras que serían una oportunidad a medio plazo puesto que dibujarían una tendencia alcista en ese lapso de tiempo.