Hace años que las compañías eléctricas españolas dejaron de protagonizar la actualidad de la prensa financiera de nuestro país. En solo unos meses se van a cumplir 10 años desde que Acciona y Enel se hicieron con el control de Endesa, en una operación de compra que agitó a los mercados durante más de dos años entre juegos de ofertas, contraofertas.

Iberdrola

en aquel momento se mantuvo al margen, ya que a principios de este siglo el estado impidiera la fusión entre las dos mayores eléctricas de nuestro país. En 2007, en pleno apogeo de la puja por Endesa, su eléctrica rival estaba totalmente centrada en la expansión de sus actividades de renovables. De hecho, fue ese mismo ejercicio cuando la compañía sacó a bolsa su filial más verde, una experiencia que duró poco más de tres años antes de que la firma volviera a excluirla.

Además de los movimientos corporativos, en los últimos años las eléctricas han pasado por varios cambios: la reforma de las renovables, los cambios tarifarios y la tormentosa relación con el llamado “déficit de tarifa”.

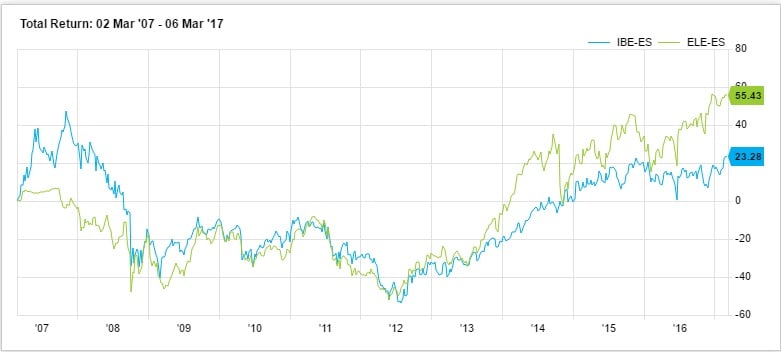

En estos últimos diez años, la compañía que mejor se ha comportado en bolsa ha sido Endesa; eso sí, los inversores no han encontrado grandes rentabilidades. Si excluimos los dividendos pagados, la compañía ha subido un 0,81%, aunque si se le añaden las retribuciones en forma de dividendo este porcentaje sube hasta más del 55%.

Sin embargo Iberdrola ha caído casi un 20%, que ha compensado con dividendos. La rentabilidad total en este caso es de algo más del 23%.

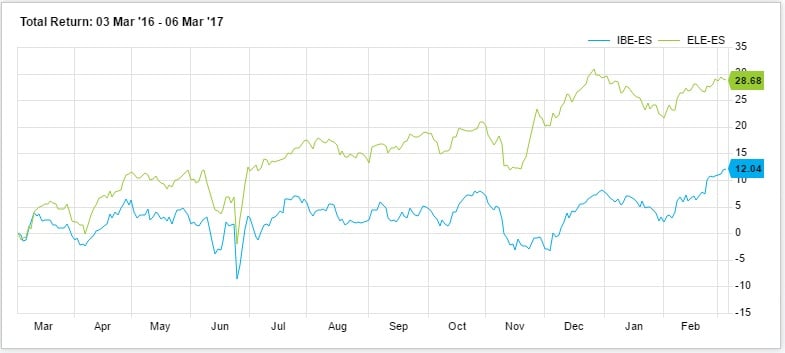

En doce meses también Endesa sale victoriosa en la comparación. La compañía se apunta más de un 21% que supera el 28% con dividendos.

Iberdrola sube un 7,69% sin dividendos y un 12% cuando se le añade la compensación a los accionistas. En el último año, Endesa va en positivo e Iberdrola cede posiciones ligeramente.

Miguel Ángel García-Ramos, analista de Estrategias de Inversión explica sobre Endesa que “el principal atractivo para la inversión en la compañía es la extraordinaria retribución por dividendo (6,5%), y no descartamos dividendos especiales en el futuro”. En su opinión, aunque “no encontramos razones para la cotización por encima de comparables, encontramos argumentos positivos para la inversión en Endesa”.

Por su parte, para Iberdrola expone que “el comportamiento de la acción es positivo (consideremos es un valor defensivo), cotiza a valor en libros (su media histórica es 1,2x) y las estimaciones sobre márgenes son aún conservadoras (considerando las estimaciones de la empresa). Ello afianza nuestra confianza en el valor”.

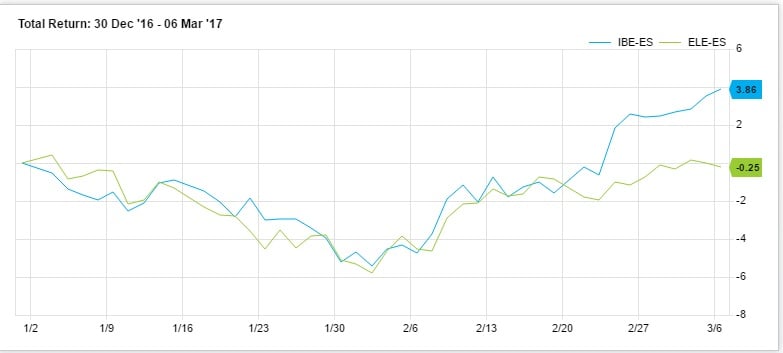

Comparativa de los dos valores desde enero

Recomendaciones

El consenso, no obstante, es mucho más optimista par Iberdrola que para Endesa. Según Facset, un 64% de los analistas que siguen el valor opta por comprar sus acciones, y el resto apuesta por mantenerlas. El precio objetivo está muy cerca de la cotización actual.

Para Endesa un 33% aconseja comprar, un 29% mantener y un 38% vender. En su caso, la cotización estaría por encima del precio medio del consenso, que es de 19,69 euros por acción.

Indicadores Premium

Los Indicadores Premium muestran situaciones muy parecidas para los dos valores, ya que ambas empresas tienen una puntuación de 8 en una escala que va hasta el 10 y que las situarían en fase alcista.

.jpg)

.jpg)

%%%Díganos si quiere recibir alertas sobre Iberdrola|IBE%%%

Si quiere acceder a los análisis técnico y fundamental de las dos compañías, quizá le interese leer:

“Endesa: análisis tras resultados 2016”

“Iberdrola: riesgo moderado y crecimiento atractivo”

Si quiere acceder a los análisis técnico y fundamental de las dos compañías, quizá le interese leer:

“Endesa: análisis tras resultados 2016”

“Iberdrola: riesgo moderado y crecimiento atractivo”