Los expertos de Citi acaban de enviar un informe a sus clientes en el que explican que la volatilidad ha caído en todos los activos. Consideran que el área en el que podríamos ver con más facilidad un incremento es en las divisas de países desarrolladas, ya que este mercado “es el más sensible a las incertidumbres políticas”.

En opinión de los analistas de esta firma, una de las razones que podrían explicar la baja volatilidad son las políticas de expansión monetaria, ya que han rebajado mucho los diferenciales del crédito.

“Históricamente, la volatilidad de la renta variable ha seguido muy de cerca a estos diferenciales”, apuntan. Con todo, consideran que “hay poca relación entre la volatilidad de los mercados y la rentabilidad futura en cualquier espacio temporal”. Por eso afirman que “los niveles actuales no tienen por qué ser una señal clara de una inminente corrección de las bolsas.

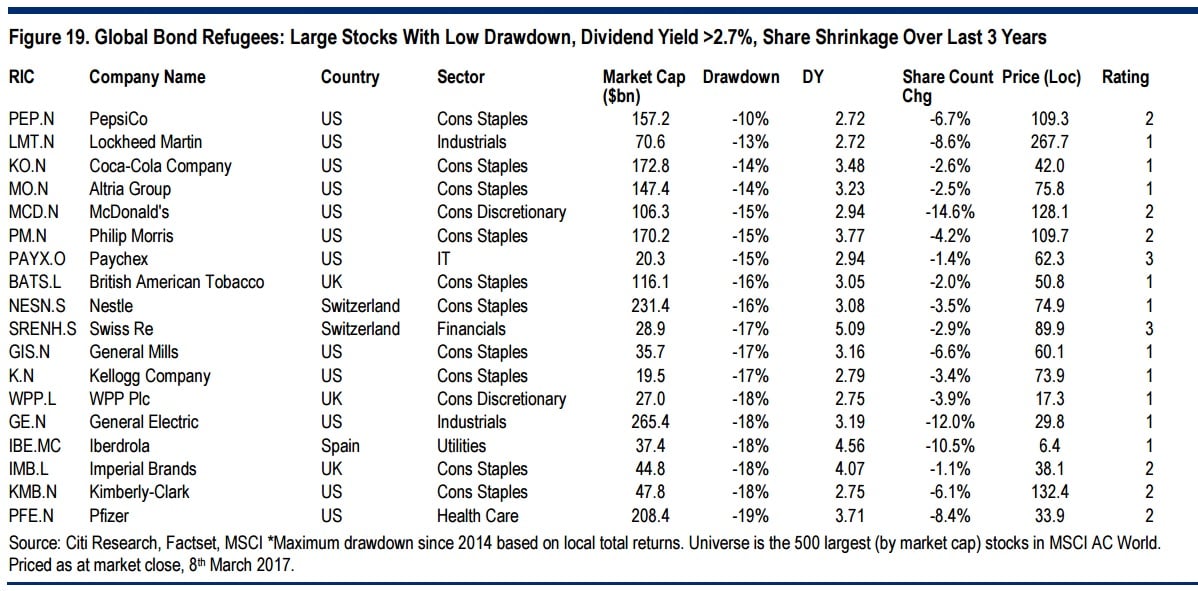

Sin embargo, en la firma consideran que el actual es un buen momento para que sus clientes busquen opciones para refugiarse cuando los diferenciales del crédito y la volatilidad de los mercados aumenten. Han preparado una lista con toda una serie de compañías a la que llaman “bond refugee” (refugio de los bonos), y que podría actuar como protector para los inversores de renta variable. Se trata de compañías que ofrecen una gran rentabilidad por dividendo y que actúan como colchón para minimizar las posibles caídas.

Correcciones

Han calculado en la entidad que las correcciones medias anuales desde 1970 han sido de un 12%. Estas acciones que han seleccionado tienen una correlación del 59% con el mercado. “Algo que tiene sentido, ya que hemos preparado esta estrategia para seducir a los inversores de renta fija y que buscan refugio. Maximiza todo aquello que les gusta de la renta fija (dividendos), pero mininimiza aquello que odian (las caídas).”

Estas compañías tienen alta rentabilidad por dividendo y han mostrado pocas caídas en los últimos tres años. En la lista hay 18 compañías que, eso sí, suelen hacerlo peor que el mercado cuando sube, aunque –dicen-, su retorno absoluto ha sido más que respetable. Afirman que “durante la última gran corrección (de diciembre de 2015 a febrero de 2016), la caída de esta cesta de empresas fue de un 6%, frente al 14% del mercado mundial.

En lo que va de año, la subida de esta cesta es de un 4%, frente al 6% del índice mundial. “En 2016 los retornos fueron paracidos a los del mercado, pero con menor volatilidad”.

Entre las 18 compañías que forman parte de esta lista hay una española, Iberdrola. En lo que va de año, la eléctrica española sube algo más de un 3,2% y tiene una rentabilidad por dividendo superior al 4,5%.

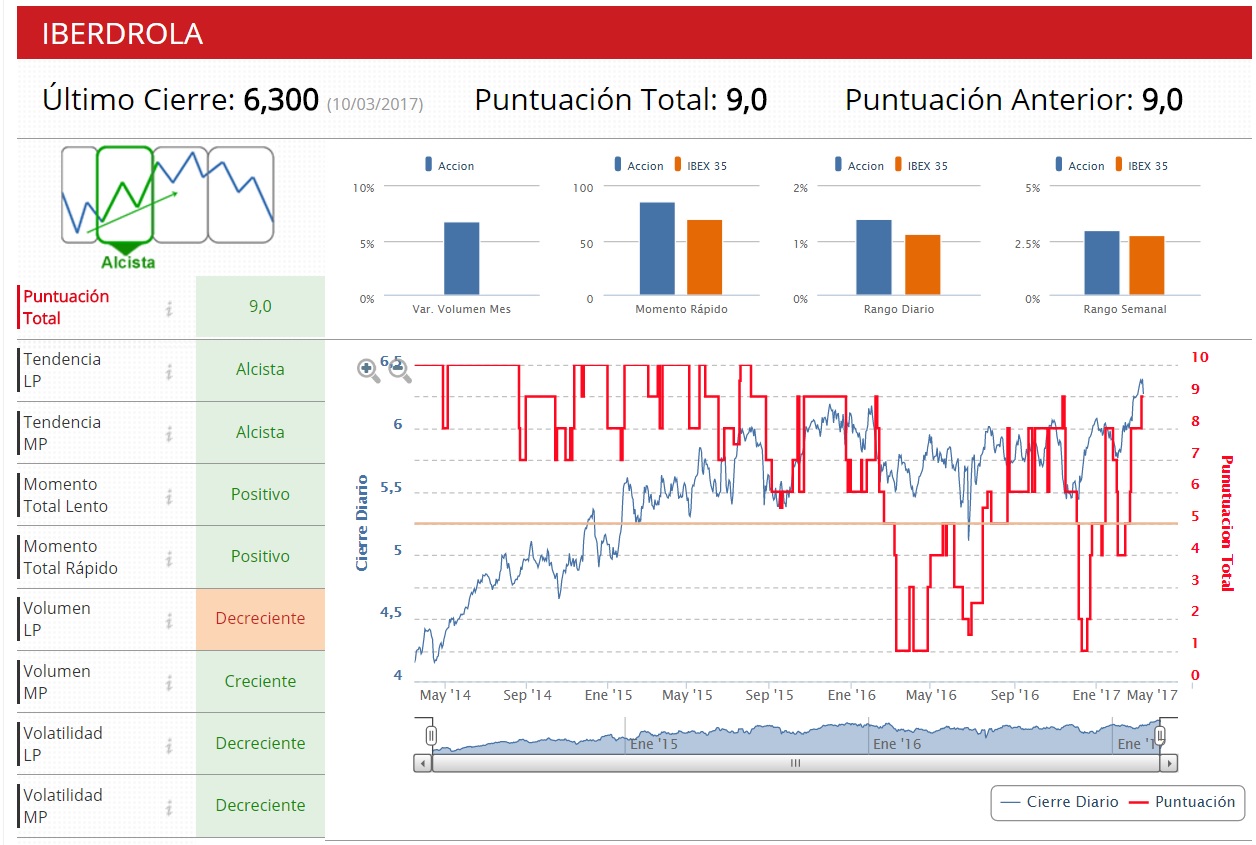

Los Indicadores Premium de Estrategias de Inversión otorgan a Iberdrola una puntuación de 9 en una escala que acaba en el 10, lo que implica que la compañía cotiza en fase alcista.

%%%Indíquenos si quiere recibir alertas sobre Iberdrola|IBE%%%

QUIZÁ LE INTERESE LEER:

“Iberdrola: riesgo moderado y crecimiento atractivo”

“Para dar más luz a nuestras carteras, ¿Iberdrola o Endesa?