El presidente de Berkshire Hath e inversor multimillonario de valor Warren Buffet, el más admirado inversor de nuestros tiempos siempre ha sido un gran analista de inversiones y muy minucioso en la selección de las compañías a participar. Junto con su socio y vicepresidente de Berkshire, Charlie Munger, sólo participan en aquellos negocios que llegan a comprender bien.

Una de las decisiones importantes que tomaron fue participar en la compra de aerolíneas en los EEUU, en las cuales han permanecido hasta ahora cuando las circunstancias detonadas por la pandemia han dejado prácticamente en tierra todas las flotas de aviones. Esta situación ha provocado ingentes pérdidas a estas compañías aéreas.

Curso Ichimoku Nivel Experto

Las aerolíneas, aunque dice que están bien gestionadas por excelentes equipos de ejecutivos y a pesar de haberlas comprado a buen precio, el negocio a largo plazo podría no ser igual al que existía antes del covid-19. Su preocupación al respecto es que la baja demanda de vuelos puede durar bastante tiempo y el número de aviones que poseen es excesivo. Además requerirán liquidez por sus pérdidas operativas que conllevará una mayor deuda y el capital quizá no genere buenos resultados.

Su entrada en aerolíneas

En 2016, Berkshire Hath reveló su apuesta sorpresa por el sector de aerolíneas que Buffett había rechazado con anterioridad. Pero años de consolidación a través de megafusiones y una disminución en los precios del combustible ayudaron a las aerolíneas a obtener ganancias récord.

Las aerolíneas registraron su décimo año consecutivo de ganancias en 2019 y se estaban preparando para un crecimiento aún mayor en la demanda de viajes a principios de este año, justo cuando el coronavirus comenzó a extenderse. Las cuatro aerolíneas que vendió Berkshire están luchando para ahorrar dinero, recortando rutas, estacionando cientos de aviones e instando a los empleados a tomar vacaciones no pagadas y parciales.

Posición y el descalabro producido por las aerolíneas

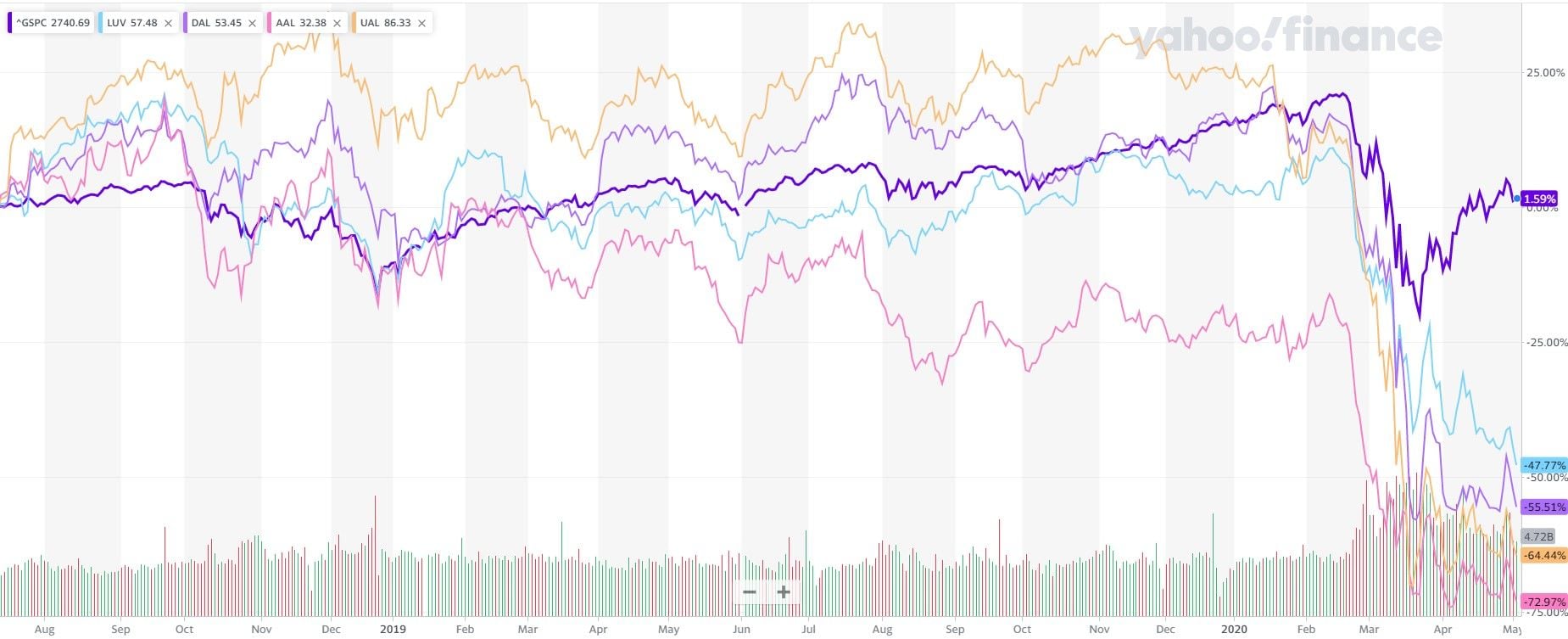

En diciembre de 2019, Berkshire Hath poseía 42,5 millones (10% de participación) de acciones de American Airlines, 58,9 millones (9,2% de participación) en acciones Delta Air Lines, 51,3 millones (10,1% de participación) en acciones de Southwest Airlin y 21,9 millones (7,6% de participación) en acciones de United Airlines. Las acciones cayeron un 62,9%, 58,7%, 45,8% y 69,7%, respectivamente, en 2020.

Buffett comentó “El mundo ha cambiado para las aerolíneas. Y no sé cómo ha cambiado y espero que se corrija de manera razonablemente rápida”. La decisión la justificó diciendo que a veces hay eventos como el coronavirus muy poco probables que requieren un cambio rápido. Su intervención se produjo tras la presentación de resultados del primer trimestre de 2020.

Las compañías aéreas participadas por Buffett comparadas con S&P 500 2019-Actual

Su decisión fue clara cuando le preguntaron si mantendría algunas posiciones en aerolíneas “Cuando vendemos algo, muy a menudo nuestra venta de la participación será total: no recortamos posiciones. Esa no es la forma en que lo abordamos lo mismo que si compramos el 100% de un negocio.” y añadió “Si nos gusta un negocio, compraremos tanto como podamos y lo conservaremos todo el tiempo que podamos”, “Y cuando cambiamos de opinión no tomamos medidas a medias”.

Si salen de una posición, salen completamente, es decir vendieron toda su posición en líneas aéreas.

El mes pasado, las aerolíneas estadounidenses comenzaron a recibir porciones de 25 mil millones de dólares en subvenciones federales y préstamos que requieren que no despidan ni reduzcan las tasas salariales de los trabajadores hasta el 30 de septiembre. Los principales ejecutivos de las aerolíneas advirtieron esta semana que tendrán que reducir su capacidad para gestionar la crisis.

La situación de las aerolíneas es dramática: una caída del 95% en los pasajeros. Miles de millones en pérdidas. Mucha presión por las nuevas deudas. Los ejecutivos de las compañías esperan que la recuperación les va a costar muchos años.

Liquidez importante en Berkshire Hath

Berkshire Hath tenía un récord de 137 mil millones de dólares en efectivo e instrumentos equivalentes a finales de marzo, según la última presentación de la compañía. El objeto de tanta liquidez es no tener que depender de nadie. Ni ha realizado compras significativas, ni siquiera ha recomprado acciones de Berkshire Hath para no tener que depender de nadie. Ésta es una diferencia importante respecto a 2008, crisis en la que sí realizó compras importantes.

En este sentido, afirmó que están dispuestos a participar en un buen negocio, “pero en estos momentos no ven ninguno”.

El trasfondo de su situación de liquidez es la desconfianza que deja entrever en la FED. En este sentido afirmó "puedes mirar el balance de la Fed y verás algunos cambios extraordinarios en las últimas 6 o 7 semanas. Y no sabemos las consecuencias"

Para W. Buffett el rescate sin precedentes de la Fed de los mercados de capitales no solo ha desconectado los precios de los fundamentales, sino que ha llevado a un mercado tan sobrevalorado que aún no hay gangas a pesar del reciente colapso y posterior rebote.

Estrategias de Inversión lanza el Curso monográfico de Ichimoku Nivel Experto

Siga la actualidad de los mercados en La Bolsa Hoy