Ha concluido una semana complicada para las bolsas pero no menos que la que entra.

Los índices europeos han cerrado la semana en positivo, con la siguiente variación semanal: el IBEX 35 ha dejado la menor subida, un 1,67% cerrando en 7.414,20, el Dax ha cerrado en 12.330,76 subiendo un 3,19% y el EURO STOXX 50 ha cerrado en 3.269,10 con una subida del 3,66%.

Los índices de EEUU han tenido subidas moderadas: S&P 500 ha subido un 1,86%, con cierre en 3.097, el DOW JONES Ind Ha subido un 1,04% con cierre en 25.871, el Russell2000 sube un 2,25% con cierre en 7.223 y el NASDAQ 100 es el que ha tenido la subida más destacable de todos los índices de EEUU con un 3,57% logrando conservar el cierre por encima de los 10.000 puntos.

Variación semanal de índices de las principales bolsas

¿Los mercados se manipulan?

La semana ha dejado una anécdota curiosa referente a la posible manipulación de los mercados y explicaré el porqué de la misma para que Vdes. juzguen si lo que les muestro es una casualidad o piensan que es una manipulación de las bolsas a ambos lados del Atlántico.

El pasado martes 16 de marzo a las 17:00 de la tarde, cuando revisaba de forma rutinaria la evolución de los índices, el futuro del Dax en gráfico de 30 minutos mostraba una vela de caída de 236 puntos, un 3,51% en tan solo 30 minutos.

Futuro del Dax en gráfico de 30 minutos

Ante esa situación, uno lo primero que se pregunta es ¿qué está pasando?, revisa otros índices y busca en agencias de noticias, pero no había nada que justificara la caída.

Lo único extraño es que el resto de índices mostraban exactamente la misma vela en la misma temporalidad y a la misma hora. Quienes nos dedicamos a esto, lo que hacemos es observar lo que sucede en los mercados a partir de ese momento.

Pasadas unas horas, estaba claro, se había formado una “vela maestra”. Para quienes no lo sepan son velas que entre su máximo y su mínimo marcan una pauta lateral de la cual le cuesta salir a los precios.

La seguimos de cerca y el resultado es la sorpresa: desde la formación de la misma, los precios no se han salido del rango que marcó hasta concluir el vencimiento de futuros.

Vean los gráficos comparativos del futuro del Dax y el del EURO STOXX 50 antes del viernes día de vencimiento:

Futuro Euro Stoxx50 y futuro Dax Gráfico 30 minutos

Dos índices, aunque correlacionados, empiezan a dar señales que llaman la atención.

Pero yendo al resto de índices importantes de EEUU, nos encontramos lo siguiente:

La misma vela, en el mismo periodo temporal y a la misma hora, si se observa bien, se aprecia la fortaleza del NASDAQ 100 y la debilidad del Russell 2000 respecto al resto de índices, lo que es consabido.

Han vencido los futuros y las cotizaciones no han salido del rango delimitado por dicha vela hasta ya pasado el vencimiento que expiraba en junio. ¿Casualidad? No creo en las casualidades y menos, en tantos índices y con tanta precisión. Opinen Vdes. mismos y saquen sus propias conclusiones.

Los niveles delimitados por segmentos de color marrón indican los máximos y mínimos de la vela de referencia.

¿Qué ha estado sucediendo?

En las últimas semanas, desde el crash, las bolsas se han estado moviendo por impulsos incomprensibles que nadie ha entendido y ha dejado desorientado a todos los partícipes del mercado, desde los gestores de grandes fondos a los inversores que llevan muchos años en los mercados, incluidas las autoridades monetarias. Los inversores han estado reaccionando de forma compulsiva, han tomado direcciones incomprensibles en momentos en los que no se podría esperar que lo hicieran. Los grandes operadores siguen con mucha liquidez como lo viene a demostrar el más del billón de dólares (europeo) en fondos monetarios.

Datos macro que afectan de forma directa a las bolsas, parecían no inmutar a los operadores y otros menos relevantes, movían las bolsas con fuerza en una dirección. Por ejemplo, el mal dato de peticiones de subsidio, peor de lo esperado, no provocó prácticamente reacción alguna, mientras que cualquier síntoma de que podría haber algo contra el coronavirus provocaba tirones al alza y por el contrario, los malos datos de repunte de contagios en EEUU, en Pekín o en Alemania no se les hacía caso.

Entiéndase bien, los pésimos datos macro, todos los esperábamos pero si son mucho peor de lo esperado, esos si dan volatilidad. Hagámonos una idea, han quedado en paro en EEUU en tan sólo 13 semanas, como habitantes hay en España.

Nuevas peticiones de subsidio de desempleo en EEUU

Tampoco se le hizo caso al presidente de la FED, Jerome Powell cuando dejó entrever que no iba a haber una recuperación de la economía americana en “V”, ni se ha hecho caso a las serias advertencias tanto de la OCDE como del BCE o del Comisión Europea de los graves riesgos que tienen en estos momentos las economías occidentales.

Sin ir más lejos el mismo viernes, Christine Lagarde, presidenta del Banco Central Europeo (BCE), ha advertido este viernes a los líderes de la UE que el impacto de la pandemia sobre el mercado laboral, todavía no ha llegado a su peor punto y que este momento "todavía está por llegar", con una tasa de paro que podría alcanzar el 10%. El BCE espera una caída del PIB de la eurozona del 13% en el segundo trimestre de este año con respecto a los tres meses anteriores y una contracción en todo 2020 del 8,7% según informaban entre otros, el país y OK diario.

Así mismo, Lagarde trasladaba a los jefes de Estado y de Gobierno, que el paquete de recuperación debería ser “rápido, flexible y estar anclado con firmeza en las reformas económicas” y añadió “cuanto antes se acuerde este paquete, mejor será para la economía de la UE”.

¿Cómo han tomado la recomendación los líderes europeos? Sencillamente sin acuerdo. La reunión para acordar la propuesta elaborada por la Comisión Europea, para destinar 750.000 millones a la recuperación económica ha concluido de forma rápida y sin acuerdo con un aplazamiento para julio. Estos “señores líderes” sí que son predecibles y no las bolsas.

Por otra parte, hay un aspecto que ha llamado la atención tras el crash de marzo y es la proliferación de cuentas de clientes individuales en determinados bróker en EEUU como Robinhood, los cuales no cobran comisiones directas. El número de cuentas abiertas ha alcanzado una cifra de más de 3 millones.

Este hecho ha molestado mucho a las entidades tradicionales y querían darles un escarmiento a todos esos especuladores de nueva generación. Ya ven, así son los mercados.

Hasta aquí, podríamos decir que el mercado se mueve por impulsos, haciendo caso solamente a lo que quieren oír los inversores y, por el contrario, no hace caso a las advertencias de los problemas que va a haber en todas las economías occidentales. El sentimiento es de optimismo e incluso de euforia según se mire.

Dicha euforia se ve reflejada en el siguiente gráfico del ratio put/call (mensual), que muestra que los inversores no tienen temor ya que la ausencia de coberturas ante posibles caídas indica un exceso de confianza inversora:

S&P 500 ratio put/call

En este sentido, Kevin Smith, director de inversiones de Crescat Capital afirmó que "La especulación es desenfrenada y está siendo defendida por una nueva y audaz raza de millennial day traders"

No obstante, cabe destacar que los mercados impulsados por la euforia nunca terminan bien. El mercado de valores de EEUU hoy no tiene los pies en el suelo ya que está descontando una nueva fase de expansión de la economía al mismo tiempo que acaba de comenzar una recesión mayor. Nadie sabe cuándo comenzará la recuperación económica ya que nadie sabe cómo va a acabar el impacto del coronavirus en los mercados ante la incertidumbre sobre el número de olas que puede haber.

Vamos a afrontar una semana difícil

Esta semana las bolsas de EEUU comienzan el periodo de Blackout y por tanto, la prohibición de recompras de acciones propias por parte de las empresas antes y después de la publicación de resultados que ciertamente, este sí que es un factor intrínseco que puede proporcionar importantes movimientos en las cotizaciones y es un dato objetivo sobre la salud de las empresas.

Respecto a los resultados, el S&P 500 como otros índices no están exentos de claras divergencias entre lo que indica el índice y lo que indica la evolución de los márgenes de beneficio de las compañías que lo integran. En el siguiente gráfico se observa la evolución del índice S&P 500 frente a la evolución de los márgenes de beneficio y nos muestra como las grandes caídas de márgenes han acompañado las dos grandes crisis anteriores, la financiera y la de los “.com” o tecnológica.

S&P 500 vs márgenes de beneficios

Los resultados que se van a publicar desde esta semana, sí son muy importantes porque vamos a comenzar a ver los efectos de la pandemia en las empresas. Sin embargo, hará falta recoger al menos un trimestre más para valorar mejor los posibles efectos y las expectativas de recuperación de las empresas.

Por otra parte, sabiendo que las recompras es uno de los factores más importantes que han hecho subir a las bolsas estos últimos años, lo que cabría esperar para la semana que entra es, si no una caída, al menos un freno a las alzas. Si a esto le añadimos que tras los vencimientos trimestrales de derivados la semana siguiente suele ser mala según diversos análisis estadísticos, la probabilidad de que haya un freno o una caída es alta.

Esto son suposiciones, así que podemos ir a ver la evolución de los gráficos de futuros al cierre de la sesión del viernes.

Cierre del viernes del futuro S&P 500

Los índices de futuros han tenido peores cierres que los de contado y al final han acabado por romper el lateral comentado al principio de este artículo, situándose los europeos en la zona baja del lateral y los de EEUU todos situados en zona de rotura bajista del lateral con la excepción del Nasdaq que cerró dentro del lateral.

El S&P 500 cerró una última vela bajista, con fuerza y rompiendo el lateral por su soporte. Vean el gráfico de 1 hora rompiendo el lateral, si continúa el camino emprendido con la rotura la clave la tenemos en su primer soporte, en 2.923,75, dicho soporte no debería perderlo si no queremos ver caídas de mayores.

S&P500 gráfico 60 minutos al cierre del vienes

Cierre del viernes del índice IBEX 35

Les muestro a continuación, el gráfico del índice y no el de su futuro porque el futuro IBEX 35 cierra a las 20:00 horas. Es una hora que deberían revisar ya que no recoge la realidad de lo que sucede a última hora ni en los índices europeos ni en los de EEUU, teniendo en cuenta la importancia de la última hora de negociación de estos mercados y por tanto, pierde su interés tras el cierre del contado.

El IBEX 35 vuelve a rezagarse porque el sector bancario no acaba de arrancar haciendo de freno el Banco Santander y BBVA que han dejado un descenso semanal del 2,71% y 0,74% respectivamente y Telefonica tampoco ha puesto nada de su parte, dejándose en la semana un 2,69%.

El aspecto positivo en el índice es que no se ha quedado por debajo del 7.210 regresando al lateral del que tanto le costó salir, aunque siga atrapado en una amplia zona de resistencia que llega hasta los 7.500 puntos del índice.

Gráfico diario del índice IBEX 35

En consecuencia, cabe esperar probables correcciones para la semana entrante y se espera que sea complicada de gestionar en el corto plazo.

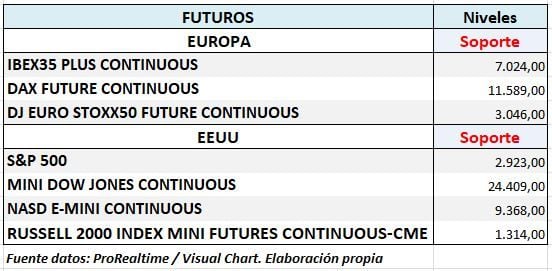

No obstante, si se producen correcciones, no serían alarmantes mientras no se pierdan niveles importantes, que les relaciono a continuación:

Los niveles señalados en los índices de futuros no deberían perderse y menos en convergencia porque darían paso a una corrección de mayor entidad.