En un reciente informe explican que Acerinox podría resentirse del aumento de la competencia en algunos mercados clave. Afirman que “el ratio Ebitda por tonelada ha sido similar a los de Aperam y superior al de Outokumpu en la última década, fundamentalmente por la mayor rentabilidad de su unidad en Norteamérica”. Apuntan que “en cualquier caso, Outokumpu está mejorando su producción en Estados Unidos y estableciendo relaciones con clientes claves, con lo que la rentabilidad de Estados Unidos podría estar en riesgo”, dicen.

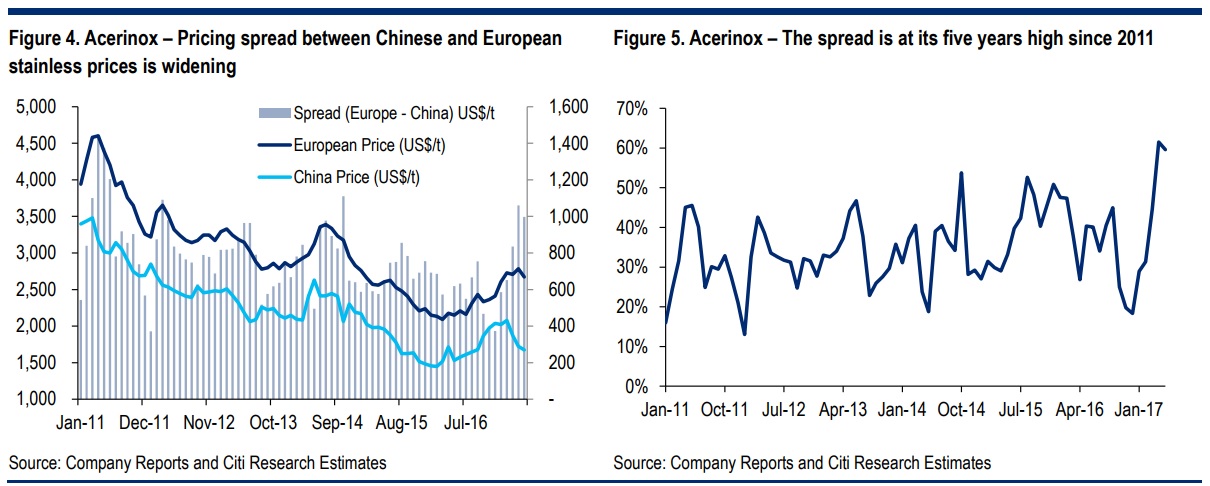

Acerinox, además, está más expuesto a las exportaciones chinas. Afirman estos analistas que Europa tiene altas tarifas de entrada a productos laminados fríos, pero no en caliente. Por eso apuntan que “con un 25% de sus ventas destinadas a los productos de acero laminado en caliente, Acerinox tiene una de las mayores exposiciones de los actores europeos a este producto”. Apuntan que menos de un tercio de su producción se vende n Europa, con lo que en otros productos tendría menos protección en forma de barreras de entrada. “Aunque China ha estado recortando producción desde mayo como respuesta a los bajos precios, cualquier recuperación trae de vuelta un aumento de las exportaciones chinas y derivaría en menores márgenes –especialmente en el sureste asiático y África, zonas en las que Acerinox produce”, dicen estos analistas.

En la firma apuntan que “los inversores están buscando empresas que se beneficien más del aumento de los precios en el acero inoxidable y para ello Outokumpu es una mejor opción”, dicen en Citi.

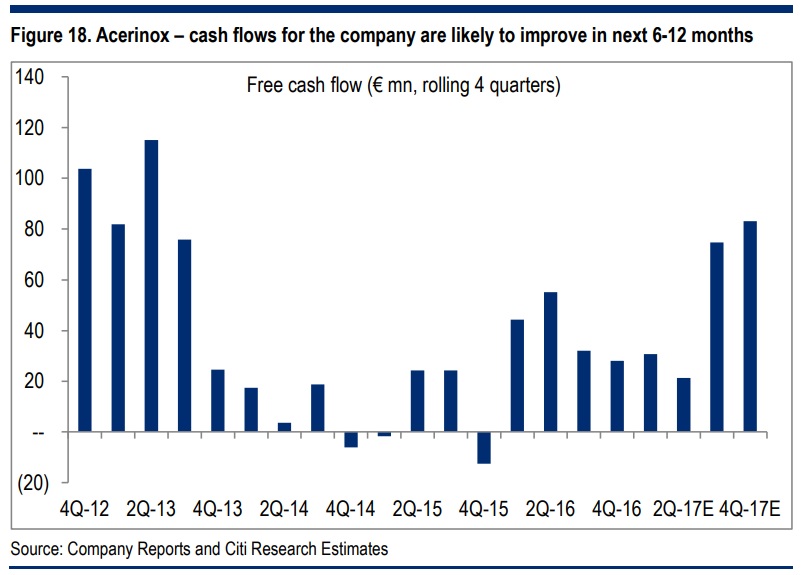

Por otro lado, explican, “los inversores que busquen mayores márgenes y menos volatilidad, mayor cash flow y dividendos, deberían optar por Aperam. Acerinox está justo en el merdio de las dos propuestas”.

Como conclusión, estos analistas afirman que la acción está descontando un precio de 260 euros por tonelada en el Ebitda a perpetuidad. Esto implicaría un 40% más que la media de 190 euros de la última década.

“Aunque nosotros coincidimos con que la industria del acero inoxicable es mejor de lo que ha sido en la última década, la magnitud de mejora se aprecia más en la acción de Acerinox con respecto tanto a su cotización histórica y a sus competidores”. Eso es lo que ha llevado a estos analistas a rebajar la recomendación a vender y a situar el precio objetivo en 10,50 euros por acción. A estos niveles, las acciones de la compañía podrían caer un 8% desde los niveles actuales.