El pasado 5 de agosto de 2024, pudimos observar en los mercados financieros una subida fuerte en las volatilidades implícitas en diferentes mercados (empezó en la bolsa de Japón, pero se extendió a otros mercados). En este artículo pretendemos, para que el inversor pueda entender una parte teórica de las volatilidades implícitas, definir los tipos de curvas de volatilidad implícita que existen. Esto ayudará a que cualquier inversor pueda monitorear el riesgo en su estrategia e impacte de forma positiva en la gestión de su cartera.

El Skew de volatilidad

Para valorar correctamente las opciones financieras, necesitamos conocer diferentes datos. Tales como el precio del activo subyacente, los tipos de interés, el tiempo hasta vencimiento y la volatilidad implícita, entre otros. La volatilidad implícita es una medida de riesgo que se asigna a cada contrato, por parte del mercado o de los “Market Makers”.

En términos sencillos, esta variable mide la fluctuación o volatilidad esperada por parte del mercado, del precio del activo subyacente. A mayor fluctuación esperada, más riesgo existe de que el contrato se encuentre en vencimiento, en el dinero (“In the Money”), cerca del dinero (“At the Money”) o fuera del dinero (“Out of the Money”).

Podemos definir entonces “Skew de volatilidad” como la curva de volatilidad implícita en opciones financieras con el mismo vencimiento, en los distintos precios de ejercicio o Strike. Veamos un ejemplo en una opción de un índice americano, de los cuales te dejamos más información valiosa aquí.

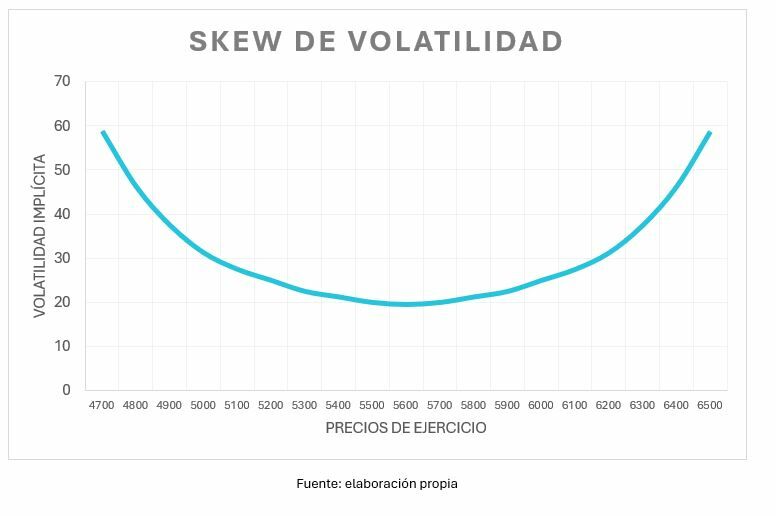

Este ejemplo gráfico, utilizando los precios de ejercicio sobre la opción del S&P de CME Group, sería el siguiente (con datos orientativos, teniendo en cuenta como precio ATM el 5600):

Podemos observar para cada precio de ejercicio, del mismo vencimiento, una volatilidad implícita diferente, formando este gráfico parecido a una sonrisa o smile.

4 tipos básicos de Skew de volatilidad

Un inversor de opciones financieras tendrá que conocer el tipo de Skew de volatilidad para poder realizar las estrategias adecuadas. También conocer de forma adecuada la rentabilidad / riesgo de las operaciones realizadas. Podemos definir las siguientes como las más representativas:

- Un Skew de volatilidad positivo. Este tipo de curva la encontraremos en mercados financieros o subyacentes donde la volatilidad implícita de las opciones Call, que se encuentren fuera del dinero, son mayores que las volatilidades implícitas de las opciones Put fuera del dinero. Esta situación se puede encontrar, por ejemplo, en mercados de materias primas. También puede indicarnos que, al aumentar la volatilidad implícita en las opciones Call fuera del dinero, la demanda en este tipo de opciones también sube. Por lo que, puede significar que hay expectativas de un mercado alcista.

- Un Skew de volatilidad negativo. Este tipo de curva es lo contrario a la curva anteriormente definida. Encontraremos volatilidades implícitas mayores en las opciones Put fuera del dinero que en las opciones Call fuera del dinero. Este escenario podemos encontrarlo en el mercado de acciones o de renta variable, donde hay más interés en realizar coberturas o expectativas de mercados bajistas.

- Un Skew de volatilidad Smile. Este tipo de curva de las volatilidades implícitas representa una volatilidad implícita mayor en las opciones fuera del dinero (tanto Call como Put) que en las opciones que se encuentran cerca del dinero (“At the Money”). La representación gráfica es el Skew de volatilidad que anteriormente hemos puesto de ejemplo. En este tipo de escenarios existe una cierta incertidumbre de los precios esperados y ambas opciones fuera del dinero se negociarán con un volumen similar.

- Un Skew Flat. Este tipo de curva de volatilidad implícita indica que, para todos los contratos, independientemente de su precio de ejercicio, tiene una volatilidad implícita idéntica, siendo una línea recta y con pendiente 0.

Dadas las siguientes curvas definidas anteriormente, el inversor deberá observar cómo se encuentra la curva y conocerla de antemano, ya que, puede dar a entender el sentimiento del mercado, sobre todo en momentos de alta incertidumbre o en mercados bajistas/alcistas.

Los Futuros y las Opciones son instrumentos complejos y presentan un riesgo elevado de perder dinero rápidamente debido al apalancamiento. Los Futuros y las Opciones no cuentan con la protección de saldo negativo y las pérdidas podrían exceder el saldo depositado en su cuenta.

Cada inversor debe valorar los riesgos de los instrumentos financieros, así como sus conocimientos del funcionamiento de los mercados antes de realizar operaciones con productos complejos.

El presente artículo puede considerarse pieza publicitaria de ibroker.es. Puede consultar más información sobre el producto en el KID disponible en la web ibroker.es