A pesar de vivir un momento de mercado difícil con temas tan importantes sobre la mesa como la elevada inflación, la subida de tipos de interés, la crisis energética o el conflicto de la invasión de Rusia en Ucrania, los mercados parecen estar al margen de todo ello y siguen mostrando fortaleza, con una Europa muy fuerte y un índice S&P500 que recupera posiciones con un elevado número de compañías con valoración de fuerte o muy fuerte en nuestros indicadores de fuerza.

En Estrategias de inversión publicamos nuestro Cuadro de Mando mensual para captar la foto fija de los mercados en estos momentos y dar algunas claves de su posible evolución. Puedes descargar el Cuadro de Mando completo pinchando aquí

Ramón Bermejo Climent, estratega de mercados en Estrategias de inversión hace una valoración del ciclo económico en Estados Unidos en este vídeo con la información que tenemos en este momento.

CICLO ECONÓMICO EE.UU.

El ciclo económico de Estados Unidos sigue siendo expansivo según los criterios de la National Bureau of Economic Research (NBER), que solo admite dos opciones: expansión o recesión. Sigue habiendo motivos de fondo para la preocupación pero estimamos que el riesgo de recesión es bajo por varios factores positivos que debemos tener en cuenta y hacer seguimiento.

Recientemente hemos conocido el dato del IPC y sigue a la baja respecto al mes anterior entrando en un proceso de desinflación (especialmente en el sector de bienes) tal y como señalaba Jerome Powell en su último discurso, aunque todavía lejos del objetivo del 2% que persigue la Reserva Federal. Para que haya recesión, la NBER utiliza como criterio principal que tengamos destrucción de empleo, es decir, que los despidos superen a las contrataciones a nivel mensual. Actualmente tenemos creación neta de empleo a pesar de la subida de tipos de interés. Lo que sí observamos como dato preocupante es curva invertida de tipos en el diferencial 10años - 2años (-84 pb) y 10 años - 3 meses (-102 pb). Siempre que hemos observado estas métricas de curva invertida hemos terminado por sufrir una recesión, excepto en el verano de 1998.

Otro factor positivo al que debemos prestar atención es la figura de HCHi que está formando el S&P500. El índice además ha cerrado en gráfico mensual por encima de su media de 12 generando una señal positiva en nuestro monitor de ciclo.

Gráfico semanal del S&P 500 donde se observa la figura de HCHi después de contar cinco ondas a la baja hasta octubre de 2022

PRINCIPALES ÍNDICES MUNDIALES

Fortaleza en los índices en ambos lados del Atlántico. En España el Ibex 35 se muestra “Fuerte” y el Eurostoxx 50 “Muy Fuerte”. En el otro lado, el S&P500 recupera hasta “Fuerte” y el Nasdaq aún sigue obteniendo una valoración “Debil” aunque la evolución de las últimas semanas invita a pensar que seguirá ganando fortaleza.

FUERZA DE LAS COMPAÑÍAS DE CADA ÍNDICE

La fuerza de los índices ya nos hacen pensar en que sus componentes están fuertes. La suma de compañías con una valoración de “Fuerte” o “Muy Fuerte” en el Ibex 35 y en el Eurostoxx 50 es del 65% y tan solo menos del 15% presentan una lectura “Débil” o “Muy Débil”. En los índices americanos, el 55% de las compañías del S&P 500 tienen valoraciones de fuerza positiva y el Nasdaq se queda un poco por detrás con solo el 49%.

SENTIMIENTO DE MERCADO

¿Y los inversores que piensan? El sentimiento de mercado que medimos a través del índice Fear & Greed publicado por la CNN, está en zona de codicia y cerca de la codicia extrema. Los inversores son alcistas y el índice lo recoge, pero recordemos que valoraciones de extrema codicia favorece la formación de techos de mercado por lo que es otro elemento más a vigilar de cerca en nuestro cuadro de mando.

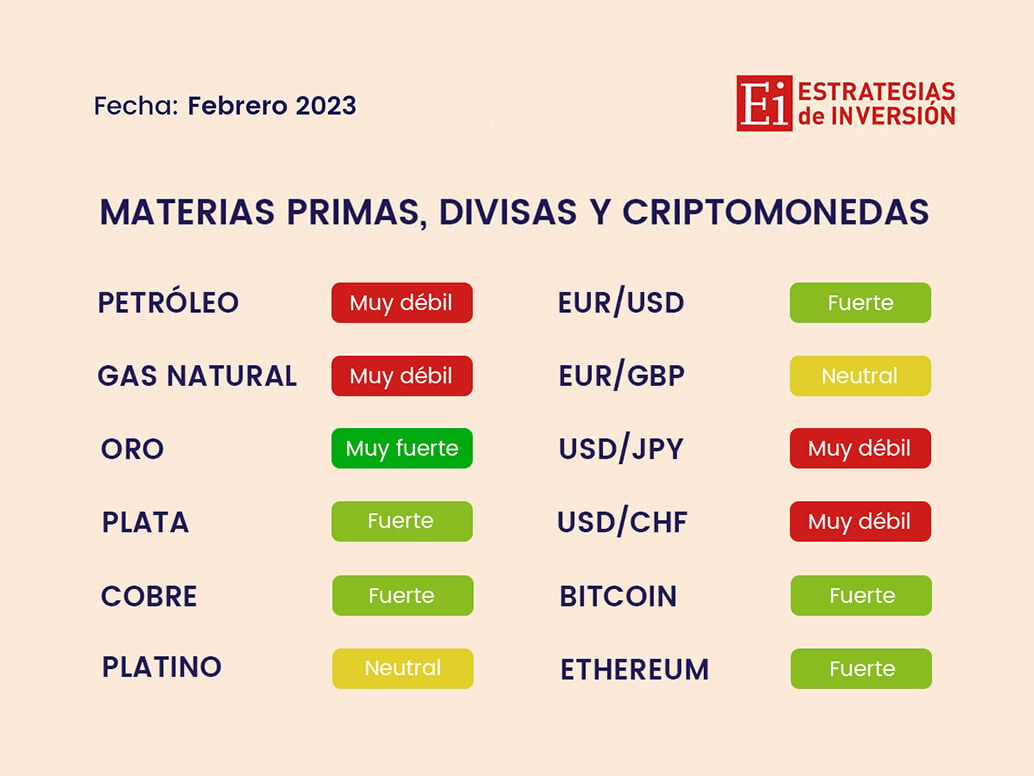

MATERIAS PRIMAS, DIVISAS Y CRIPTOMONEDAS

Petróleo y Gas Natural siguen muy débiles, importante de cara su impacto en la inflación. Recordemos que la subida agresiva de tipos por parte de los bancos centrales está motivada por el aumento de los precios con el objetivo de controlarlos y mantener una inflación cercana al 2%. Una caída de estas dos materias primas favorecerá la relajación de tipos o al menos, una subida más suavizada en las próximas fechas.

En el caso del Gas Natural lleva una caída desde agosto del 84% y por reconocimiento de patrones aún podría caer adicionalmente un 67% más desde los precios actuales hasta el objetivo de 17,35

Gráfico semanal del Futuro del Gas Natural en Europa

El dólar sigue mostrándose débil frente a sus pares y salen reforzados el euro, yen japonés y franco suizo. En cuanto a los criptoactivos, Bitcoin y Ethereum alcanzan valoración de “Fuerte” escalando rápidamente posiciones desde la valoración de “Débil” que recibía hace pocas fechas.

Si quieres estar al día de los mercados y acceder a la evolución de los indicadores de fuerza que actualizan diariamente, puedes suscribirte a Ei Premium por tan solo 55 euros al año pinchando aquí