José Luis Cava se pregunta por qué no se ha producido recesión si la curva de tipos lleva invertida más de un año. El argumento que da es que si la curva de tipos está invertida, es que los tipos de interés a corto plazo están altos, mientras los tipos de interés a largo plazo están más bajos. “Los bancos toman el dinero de sus depositantes, y solamente se lo presta al depositante a corto plazo. Sin embargo, los bancos utilizan ese dinero a corto plazo para prestarlo a largo plazo. Si los tipos de interés a corto plazo están altos y los tipos de interés a largo plazo están más bajos, llegaríamos a la conclusión de que a los bancos no les interesaría prestar porque perderían dinero”.

Cuando la curva de tipos está invertida, continúa explicando, lo que dicen los economistas es que los bancos prestan menos. “Y cuando los bancos prestan menos, la economía entra en recesión”. Sin embargo, los bancos han prestado más. ¿Por qué? “Lo que ha sucedido es que los depositantes, tanto de Estados Unidos como de Europa, no han exigido a los bancos el interés de mercado, de tal manera que el coste del pasivo de los bancos ha sido muy bajo, en torno al 0,50% en Estados Unidos, cuando el tipo de interés de los fondos federales era superior al 5%”.

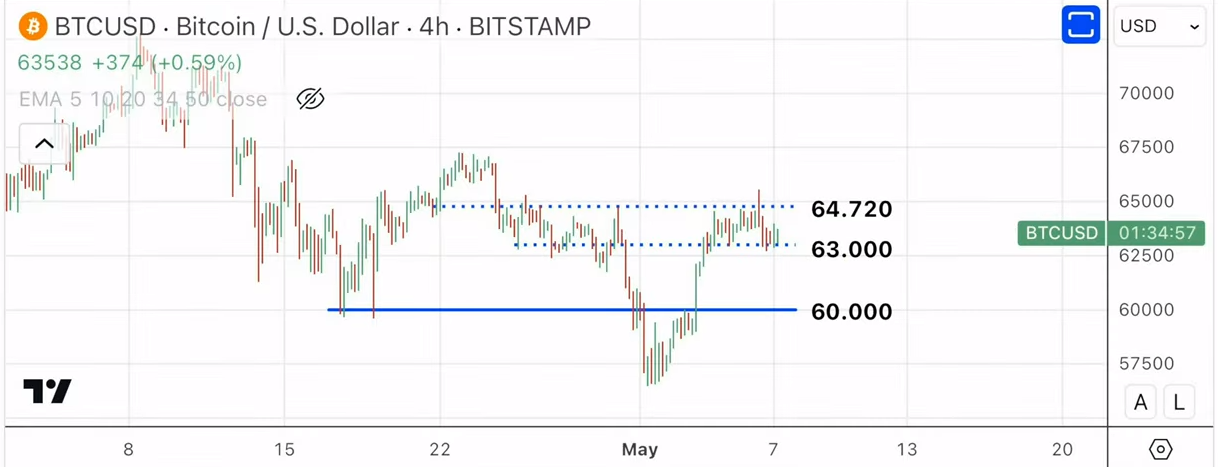

En cuanto al Bitcoin, el experto señala que su movimiento le ha gustado. “Ha perforado el soporte de la zona 60.000, ha hecho barridas y ahora ha rebotado”.

Ha llegado a la “zona de control” del 64.720, y se está moviendo lateralmente entre 64.720 y 63.000. “Yo creo que está consolidando, que se está moviendo lateralmente para coger fuerza y superar el 64.720. Si eso hiciera, la predisposición hacia el Bitcoin debería ser alcista”.

Ya en el S&P 500, explica que ayer fue “una sesión magnífica”, ya que subió con fuerza. “Lleva dos o tres días perfectos, y en principio vamos a mantener una predisposición alcista, en tanto en cuanto se mantenga por encima de 5.130”.