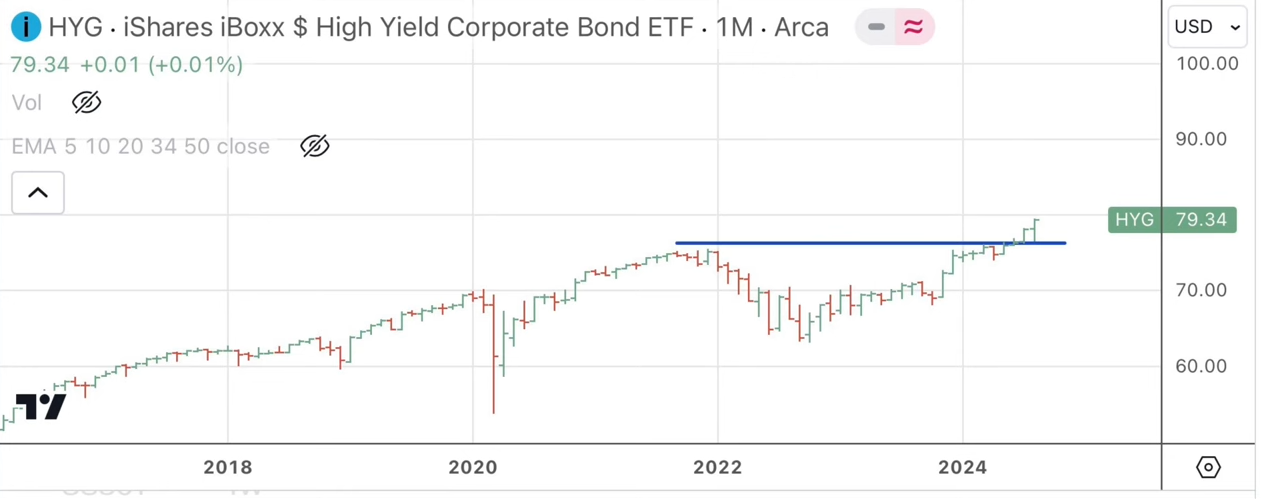

José Luis Cava se fija en el ETF que tiene como nemónico HYG y que invierte en bonos de alto rendimiento, en bonos basura, en bonos de baja calidad crediticia para observar cómo está la economía global. “Este ETF está marcando máximos históricos y se encuentra en una tendencia alcista. Por lo tanto, debemos concluir que la situación a nivel global es tranquila. Debemos confiar en que la economía va bien y debemos confiar en que las bolsas van a seguir subiendo porque si estos bonos basura son tan demandados es porque la gente no tiene miedo”.

El experto cree que no debemos preocuparnos por la inflación, “porque las expectativas inflacionistas están ancladas en el 2%”. Y por lo que hace referencia al crecimiento, la última revisión del PIB del segundo trimestre ha situado la tasa de crecimiento en un 3%. “Si la situación es buena en la economía de Estados Unidos y los bonos de alto rendimiento están siendo muy demandados, debemos considerar como escenario más probable que la bolsa siga subiendo durante el año que viene”.

Sin embargo, tenemos elecciones presidenciales en Estados Unidos y nos encontramos con que hay que tener en cuenta la política económica o fiscal que lleven a cabo cada uno de los dos candidatos. Comenzando con el programa de Kamala Harris, el analista señala que tiene algunas propuestas “que realmente están muy improvisadas”. En primer lugar, lo más probable es que intente incrementar el tipo de gravamen de impuestos sobre sociedades, algo que Cava considera difícil que lo consiga. “Por esta vía no va a incrementar la recaudación fiscal. Eso sí, lo que puede conseguir es incrementar el tipo de gravamen del IRPF a las grandes fortunas”. Pero ese incremento de la recaudación fiscal lo va a perder, “porque va a incrementar las deducciones fiscales a las familias con hijos, de tal manera que no va a reducir el déficit fiscal”.

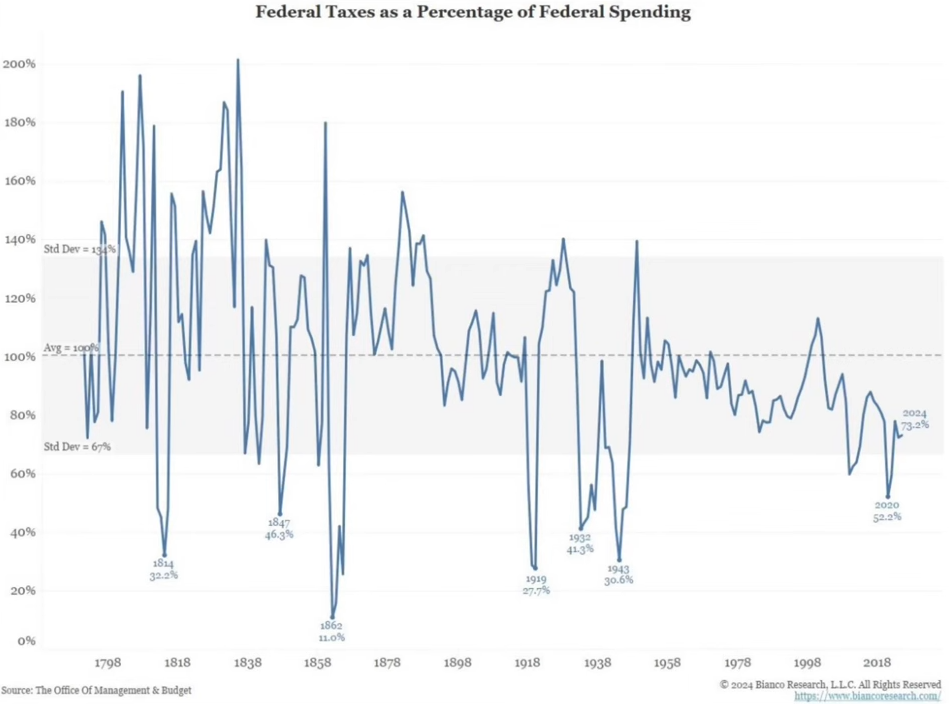

Trump, por su parte, no va a incrementar el impuesto sobre sociedades, pero tampoco va a incrementar el impuesto a los ricos. “En un principio, no debemos esperar que la recaudación fiscal se incremente, e incluso puede mermar, porque podría incluso rebajar este tipo de gravamen del impuesto sobre sociedades”.

Lo que sí puede hacer Trump es incrementar los aranceles a las importaciones de Estados Unidos, lo cual, según el experto, supondrá algún problema, por lo menos en las cadenas de producción y a nivel de inflación. Y sobre todo va a perjudicar a otros países. Pero no va a suponer un incremento notable de recaudación fiscal, “porque probablemente lo gastará por otra vía”.

¿Hasta cuándo van a poder seguir gastando? “Ahora mismo, el gasto de la administración de Biden es el tercero más importante de la historia después del gasto de la Segunda Guerra Mundial y después del Covid. La recaudación fiscal representa aproximadamente el 73% del gasto fiscal en Estados Unidos, y continuará “hasta que el mercado lo consienta".

En las bolsas, lo que estamos viendo es que los valores de pequeña y mediana capitalización se están incorporando a la tendencia alcista. “Yo la conclusión a la que llego es que lo más probable es que las bolsas puedan seguir subiendo al menos durante un año”. ¿Qué es lo que podría frenar la subida de las bolsas? “Que viniera algún gobernante serio y dijera que este desmadre de gasto público lo quiere solucionar”.

En cuanto a China, Cava explica que el Banco Central “está en pánico”, porque los ciudadanos están comprando bono chino “como si no hubiese un mañana”, ya que tienen tanto miedo a la recesión del mercado inmobiliario, e incluso a que la economía de China entre en deflación, que no paran de comprar bono chino. Entonces, explica el analista, el Banco Central Chino está haciendo un QE inverso, “pide prestado bonos para venderlos y así frenar la subida del precio de los bonos”.

Añade que en China van a tener que tomar medidas rápidamente, lo que supondrá un mayor gasto fiscal para que dar confianza a los ciudadanos chinos y que gasten. “Si los ciudadanos chinos incrementan el consumo privado, a lo mejor nos encontramos que China, que está exportando ahora una leve deflación, empieza a exportar inflación. Y entonces tengamos que replantearnos todas las expectativas. Pero ahora a corto plazo, la información que tenemos, en mi opinión, las bolsas están en una tendencia alcista”.