Estamos en un momento en que las valoraciones de los índices están muy altas y la volatilidad más baja de los últimos 20 años. ¿Cómo ve los mercados? ¿Y los europeos en particular?

Lo pirmero que hay que tener en cuenta es que el contexto actual no es más que el reflejo de la política acomodaticia que tenemos en estos momentos pero también de una coyuntura económica que va mejorando con indicadores macro que no dejan de ser favorables y cada vez más favorables. Entonces si esta coyuntura apoya a resultados de empresas, como estamos viendo, que se están consolidando, que se sanean y vemos que el riesgo de quiebra se va reduciendo y estamos en un terreno más seguro por parte de las empresas la volatilidad es baja y para que se alce la volatilidad deberíamos ver una degradación del contexto y no es para nada lo que estamos esperando desde Lazard con lo que por el momento esperamos que la volatilidad siga en estos cauces, algún punteo podrá haber debido a algún contexto local o regional pero no tendencia.

Habrá algún punto de volatilidad pero no deteriorará el escenario macro que tenemos, ¿no?

Como tal no lo creemos. Ahora mismo el crecimiento tanto a nivel global como a nivel local, aquí en España, está asentado para romper esa tendencia.

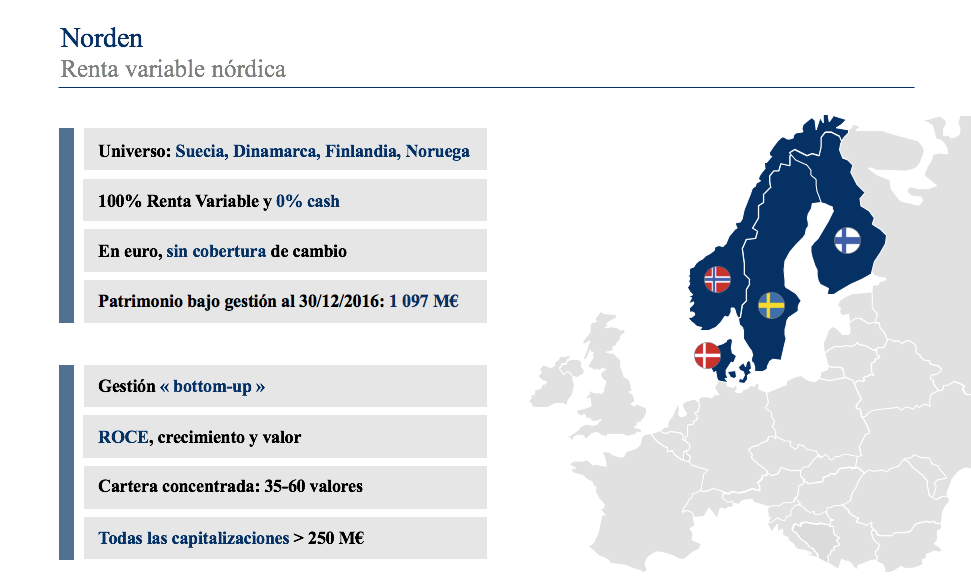

Ustedes tienen en fondo Norden que es uno de los míticos de Lazard. Invierte, como su nombre indica, en la región nórdica. ¿Qué ofrece en este momento?

Este fondo es muy original porque en esta subclase de Europa Nórdica somos pocos en competir. También es raro que Lazard pueda tener un fondo que tiene 15 años de track record, con lo que somos uno de los actores de la zona e incluso a veces con más patrimonio que los propios locales. Esta zona siempre la hemos considerado muy interesante por varios factores. Interesante porque estos cuatro países: Finlandia, Noruega, Dinamarca y Suecia son países que tienen factores – ya sean de estabilidad o innovación - que dan una rentabilidad muy importante. Y lo más importante, es que podemos ver que en los últimos quince años ahí donde el MSCI World apunta un 23%, el Eurostoxx un 21% el MSCI Nórdico está apuntando un 105% con lo que sí son zonas rentables por determinados factores pero además se tiene que considerar para una cartera europea porque cuando hablamos de “paneuropeísmo” de inversión nos olvidamos de esta zona. Y no creo que muchos se olviden de Ikea en lo cotidiano.

Supongo que la diversificación geográfica es fruto del stock picking de los gestores pero Suecia es la región a la que más expuesto está el fondo. ¿Qué ofrecen actualmente las compañías suecas?

Cuando miramos la zona es muy interesante ver que el tejido industrial de Suecia es el más rico de la zona. Hay puntos que nos parecen muy importantes como por ejemplo que Estocolmo es la segunda ciudad en la que más startups hay después de Silicon Valley. En Estocolmo con sedes como Candy Crash, Skype… Más allá de la ciudad, Suecia es el país del mundo con mejor nivel de inglés, eso significa más apertura hacia el exterior y mejor preparación para hacer negocios, que también es nuestra búsqueda en las empresas que valoramos. Además, Suecia es el tercer país en tener el crecimiento de población mundial más importante. Esto son datos que hacen que Suecia sea una gran cuna. En nuestra cartera pesa el 52% pero no es porque hayamos puesto a Suecia en nuestro análisis sino porque empezando por abajo – por las empresas – nos damos cuenta que Suecia es el país más representado.

¿Cuáles son las principales compañías que tiene el fondo?

Dentro del fondo tenemos compañías textiles como H&M, que es el número tres mundial textil en prêt à porter, Novo Nordisk, laboratorio líder en tratamiento de diabetes; Los cambiones Volvo, Autolive, líder de seguridad embarcada en coches que crearon el cinturón de seguridad, los Airbags y esté en un momento interesante porque su principal competidor acaba de retirar millones de coches del mercado porque tenían un problema técnico y eso les está dando un punto de adelante. Es interesante destacar que muchas de las compañías que tenemos en cartera, tienen visibilidad a largo plazo. Y si bien, por ejemplo, como Autolive no hace la rentabilidad que habíamos pensado sabemos que por sus gastos en I+D se están preparando para tener una cuota de mercado y crecer más fuerte.

Estos países que me ha comentado tienen una divisa propia, ¿qué papel ha jugado la fuerte revalorización que ha tenido el euro en los últimos meses en las compañías que cotizan en estos mercados?

El fondo no tiene cubierto el tipo de cambio, con lo que tu pregunta tiene todo su sentido. Si además, añadimos que Suecia es el país más representado en la cartera y tiene la Corona como divisa, ha habido impacto. La política acomodaticia del Banco Central Sueco ha hecho que contra el euro se sufriera bastante. Ahora bien, el fondo sufrió en 2015 más, en 2016 algo menos y hemos llegado a 2017 a un nivel donde no creemos que la corona se vaya más abajo. Con lo precisamente creemos que es momento de mirar esta zona y este país en concreto porque la divisa puede ser un motor más de rentabilidad.

En segundo lugar, cuando hablamos de la distribución de la cifra de negocios de la cartera, nos damos cuenta que como países exportadores que son los nórdicos, la exportación a Europa y Alemania es un 20%. Con lo que tendrán exposición de un 20% a Estados Unidos, Asiáticos, poco hacia Rusia con lo que el impacto del Euro no va a ser muy importante.

Y si me preguntas por el impacto del dólar te diría que tampoco porque las empresas nórdica que se asientan en Estados Unidos, construyen sus propias fábricas y facturan en dólares. Es un aspecto importante del fondo porque no está cubierta la divisa y creemos que para 2018 debería ser un motor positivo para el fondo.

Me llama la atención el poco peso en bancos a pesar de lo que pesa en el total de la economía europea…

Cuando miramos los índices europeos, efectivamente los bancos europeos – que son grandes bancos mundiales – tienen una capitalización bursátil muy importante. Ahora bien, en la zona, si bien hay bancos importantes, no tienen el mismo peso. Y de todas formas, somos stock pickers con lo que tendríamos banca en cartera si la valoración que le ha dado el gestor y lo que esperamos de ello fura positiva. Y no es el caso.

¿Tienen algún objetivo de rentabilidad en el fondo?

Solemos decir que lo que pretendemos del fondo es que esté descorrelacionado de la Zona Euro para proponer una diversificación en cartera. Rentabilidad no hay de la misma forma que no podríamos dar una rentabilidad al mercado de renta variable europea. Lo que sí sabemos es que la zona de por sí está mejor preparada para beneficiarse de esta recuperación y del crecimiento que nos espera.