“El sistema de la Reserva Federal está quebrado, igual que el Banco Central Europeo y la mayor parte de los bancos centrales occidentales”, señala José Luis Cava, que añade que, además, tienen enormes pérdidas de sus inversiones en activos financieros.

Ayer se publicaron los resultados del tercer trimestre de Bank of America y las pérdidas se dispararon, explica el experto. “En ambos casos, la causa última que está detrás de las pérdidas es la fuerte caída experimentada por el precio de los bonos. Esta es la razón por la que se puede comprender fácilmente que todas aquellas personas que estamos interesados en los mercados financieros estemos preguntándonos, ¿por qué los bonos no hacen suelo?”. En primer lugar, el analista comenta que los bonos no hacen suelo porque hay mucha gente que tiene posiciones largas, “y esta gente tiene que capitular para que los bonos hagan suelo”.

En segundo lugar, desde un punto de vista fundamental, porque Janet Yellen está vendiendo deuda pública “como si no hubiera un mañana". Cava explica que las primas de riesgo a largo plazo se han incrementado, “la gente quiere más interés para comprometerse en una inversión a más largo plazo”.

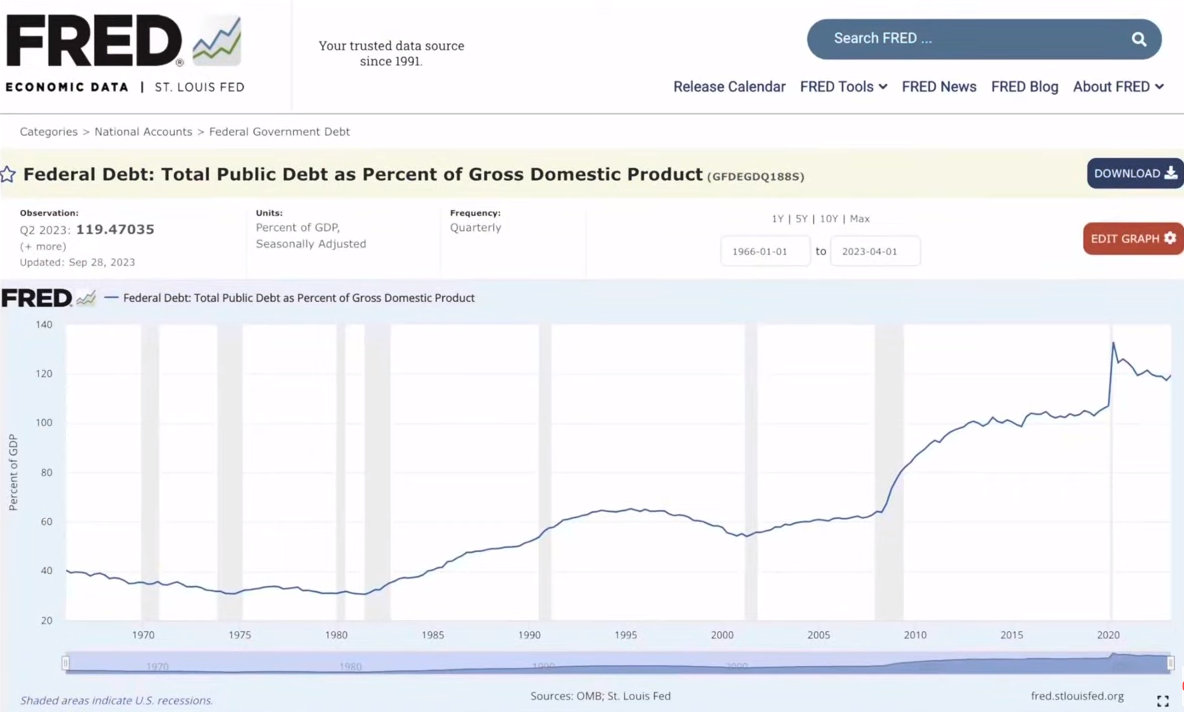

El economista también observa que en las últimas subastas de deuda pública los extranjeros están comprando menos deuda pública norteamericana. “Esta es la razón por la que, el otro día, a Janet Yellen, que fue presidenta del Sistema de la Reserva Federal y ahora es secretaria del Tesoro de Estados Unidos, un periodista le pregunta que, teniendo en cuenta, que el ratio deuda pública/PIB en Estados Unidos es del 122%, ¿usted cree que esto es sostenible? ¿Tienen un plan para reducir el endeudamiento? ¿Tienen un plan para reducir el déficit fiscal que se va a agravar con la factura de los intereses? Y Janet Yellen va y dice que no, que el ratio de endeudamiento es el 98%. El periodista le contesta que no, que es el 122. Y ella le pregunta, viniéndose arriba, ¿de dónde ha obtenido este dato? Del propio sistema de la Reserva Federal”.

El periodista tenía razón, tal y como muestran los datos. “Pero lo grave no es esto”, continúa Cava, “porque cualquier persona se puede equivocar. Lo grave es que me digas que el ratio es el 98% cuando lleva diez años por encima de ese nivel”.

Ahí reside el problema para el analista, en los gobernantes. “Janet Yellen ha sido Presidenta de la Fed, pero es que recientemente el Congreso de Estados Unidos ha levantado el límite de deuda, de tal manera que Janet Yellen puede endeudarse todo cuanto quiera. Se ve claramente que en nuestra casta política, y me refiero a la casta política occidental, hay un desconcierto enorme, en un momento en que los riesgos geopolíticos se han disparado”.

Ciñéndose al ámbito de la economía, José Luis Cava pregunta si de verdad confiaríamos en el dólar, en Lagarde, Borrell y el euro. “Yo sinceramente no, y es por eso que considero que el euro y el dólar son monedas basura, y les pido que centren su atención en el oro, en el franco suizo y en el Bitcoin”.

En cuanto al S&P 500, el analista señala que ayer hubo una volatilidad “para no ir a ningún lado”. Apunta que el S&P 500 se está moviendo en estos momentos lateralmente entre 4.354 y 4.374. “Nosotros, con nuestro sistema de especulación y nuestro dinero, mientras el S&P 500 se mantenga por encima de 4.354, nosotros mantenemos una predisposición alcista, con objetivo en la zona 4.425-4.440. Y 4.470 hay un techo”.

¿Qué sucedería si perforase el 4.354? “Nosotros creemos que en ese caso se dirigiría la zona 4.336. Y si perforase el 4.336, ya serían palabras mayores. Se abriría el melón bajista con un objetivo en zona 4.300-4.268”, concluye.