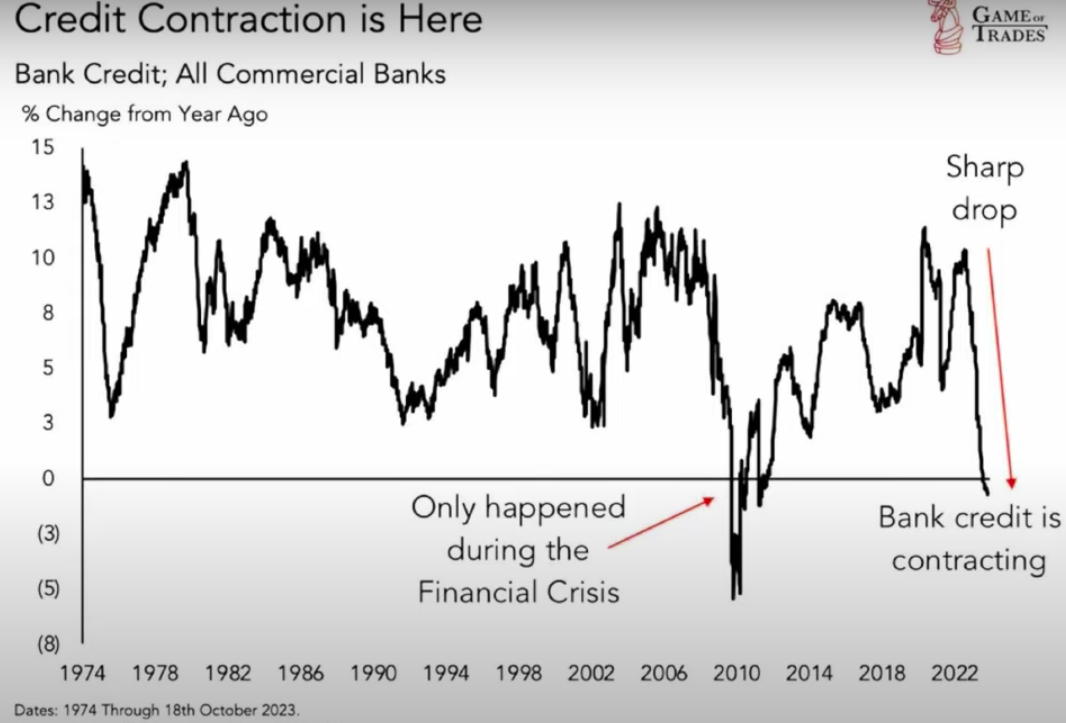

Más de medio millón de estadounidenses están desempeñando ahora dos trabajos a tiempo completo para poder sobrevivir. Un solo trabajo ya no es suficiente por los elevados niveles de inflación. La pregunta es: ¿esto es un signo de una economía próspera? Creo que, a nivel personal, esto es un signo de desesperación. Ciñiéndome al ámbito económico, lo interpreto como un signo recesivo. Pero no es el único signo recesivo que vemos en la economía de los Estados Unidos. Estamos viendo muchos como la fuerte contracción del crédito. Esto sucedió por última vez en la gran crisis financiera de 2008.

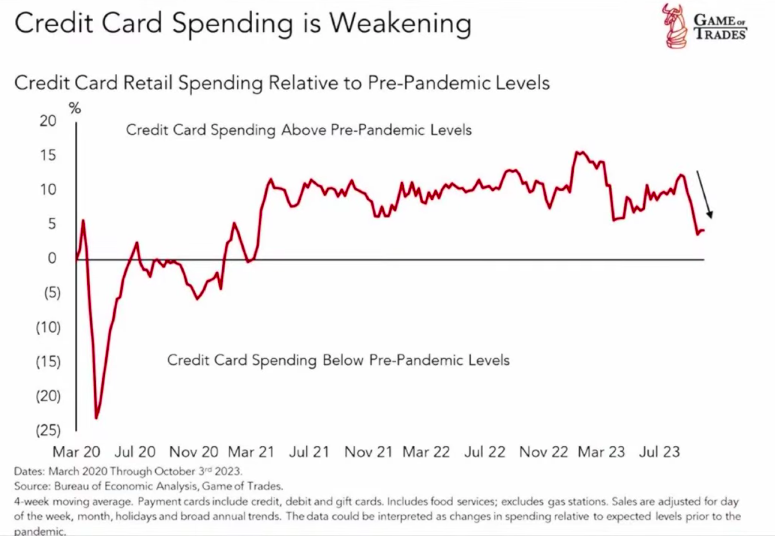

Si ahora nos fijamos en las tarjetas de crédito que son un indicador adelantado del consumo, estamos viendo que el gasto pagado con tarjetas de crédito se ha reducido y ya se encuentra por debajo de los niveles prepandémicos.

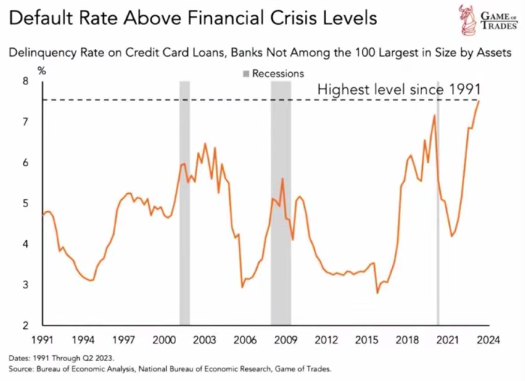

Respecto a la morosidad de las tarjetas de crédito, emitidas por los bancos pequeños y medianos norteamericanos, está marcando niveles históricamente altos, niveles no vistos desde 1991, pero es lógico con un tipo de interés del 20% por las cantidades aplazadas a la gente que acuden a esta financiación. Pero ahora bien, los tipos de interés también han subido para los créditos que se conceden a las pequeñas y medianas empresas, están en el 10%. Estos son signos claros de que la economía norteamericana se está debilitando.

Además, el Banco de la Reserva Federal de Atlanta ha publicado su estimación de crecimiento del PIB para el cuarto trimestre y ha pasado al 1,2% respecto al 4,9% del tercer trimestre. La economía de los Estados Unidos está eludiendo la recesión por el elevado gasto público del dúo Biden-Yellen, que quieren asegurarse ir a las elecciones en los Estados Unidos sin que la economía entre en recesión. Pero están disparando el gasto público. Y si la economía ahora mismo empieza a debilitarse y se sigue gastando desde el gobierno, la crisis es segura: será la crisis de la factura de los intereses de la deuda pública. Ya está por encima de un billón, que es el presupuesto del departamento de defensa, lo que es una verdadera barbaridad.

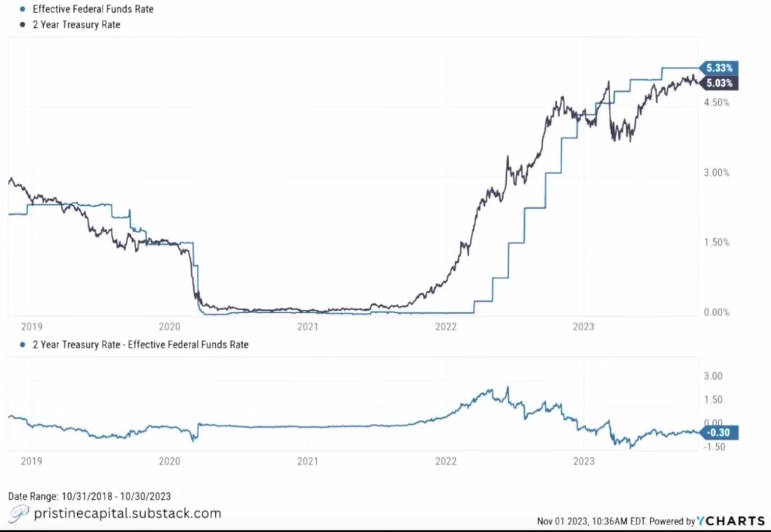

Si comparamos la rentabilidad de las notas a dos años con la del tipo de interés de los fondos federales, ese diferencial ahora mismo es negativo, es decir, el tipo de interés de las notas a dos años está por debajo del tipo de interés de los fondos federales. Este dato nos indica que el Fed no va a subir más los tipos de interés.

Hoy se publican datos de empleo, lo que derivará en volatilidad. De momento, lo que estamos viendo es que el mercado laboral no se ha enfriado y el nivel salarial es consistente con un nivel de inflación en torno al 3%.

Análisis técnico S&P500

Por otro lado, si miramos al S&P 500, el índice americano en estos 3 últimos días ha subido más que en los últimos 3 meses. Pero en realidad, lo que ha pasado es que el S&P 500 se ha dirigido de la parte baja del canal bajista a la parte superior. La recta directriz bajista pasa por 4.400 y también hay una resistencia gráfica en 4.400.

Estrategia de especulación a corto plazo: creemos que tras la fuerte subida de estos últimos días, lo más normal es que se pare o al menos que se mueva lateralmente. Vamos a tomar como referencia el soporte de la zona 4.244, que es el más importante. La perforación de ese nivel nos abriría al camino a descensos significativos. Ahora bien, mientras el S&P 500 se mantenga por encima de 4.244, nosotros vamos a mantener una predisposición alcista. A corto plazo esperamos un movimiento lateral entre la zona de los 4.334 y los 4.266, es decir, en torno a 4.300.

Nos estamos fijando en la zona 4.244. Mientras el S&P 500 se mantenga por encima, seguiremos buscando el lado largo.