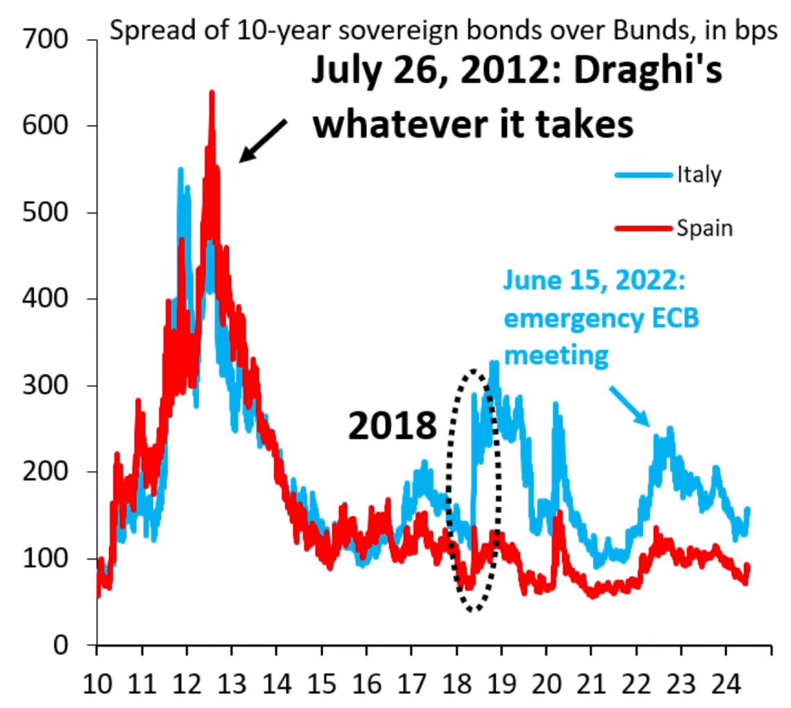

¿Tiene sentido que el BCE siga comprando deuda pública francesa, italiana y española cuando los gobiernos de estos países siguen sin controlar el gasto público? Para contestar a esta pregunta, José Luis Cava se basa en un gráfico obtenido de Robin Brooks, que representa la evolución de la prima de riesgo de la deuda pública italiana y española. “El punto álgido de la crisis de deuda pública se alcanzó en 2012. En julio de ese año, Mario Draghi señaló que haría todo lo que fuese necesario para frenar la tendencia alcista de las primas de riesgo. Y lo hizo muy bien”.

¿Cuál fue la respuesta de los gobiernos de Italia y de España a esa oportunidad que les dio Mario Draghi? Según el experto, no aprovecharon la oportunidad. “El ratio de deuda pública/PIB de España en el año 2012 estaría en torno al 70-75%. Y ahora está ya por encima del 100%. Si nos vamos a Italia, en aquel momento, el ratio deuda pública/PIB era peor, del 120%, y ahora está en el 140%. Luego no aprovecharon la oportunidad que les dio Mario Draghi. Es decir, que cuando el Banco Central interviene y baja los tipos de interés, los gobiernos de Italia y de España han reaccionado incrementando el gasto”, algo que se podría extrapolar también al caso francés.

Sin embargo, el analista explica que, a pesar de que se han incrementado los niveles de endeudamiento y los déficits fiscales primarios, la prima de riesgo es muy baja gracias a las compras del BCE.

Para Cava esta situación no tiene solución, porque el ratio deuda pública/PIB está ampliamente por encima del 100%, y porque los déficits fiscales primarios están creciendo. “Luego estamos en una espiral de deuda pública”. En su opinión, el Banco Central Europeo va a seguir comprando deuda pública de estos países, lo que llevaría a condonar la deuda pública que tiene en el activo de su balance contra estos gobiernos, ya que la opción del impago resulta altamente imparable.