Los banqueros centrales están aterrados por la fuerte subida experimentada por el precio del oro, explica José Luis Cava. “Los bancos centrales siempre han estado implicados profundamente en el mercado del oro, buscando deprimir su precio, para que los ciudadanos no fueran conscientes del timo piramidal que suponen las monedas fiat, y para presionar a los gobiernos para que tuviesen un alto porcentaje de sus reservas en dólares”.

Para deprimir su precio lo hacen a través de lo que se denomina en los mercados de oro “bancos de lingotes”, bancos de inversión que operan en el mercado del oro, que son fundamentalmente Deutsche Bank, Bank of America, JP Morgan o Goldman Sachs. “Los bancos centrales intervenían en el mercado del oro tratando de deprimir los precios a través de los bancos de lingotes”. Para hacerlo, lo que hacían estos bancos de lingotes era vender oro, pero era “oro imaginario”. Vendían futuros de oro, y en un momento determinado, cuando llegaba la liquidación final de las posiciones que tenían abiertas en oro, si como resultado de esa liquidación tuvieran que entregar oro físico, venían los bancos centrales y les prestaban el oro que necesitaran, explica el analista.

¿Cómo hacían la operación para poderla seguir y encontrar las pruebas? “La operación estaba enmascarada, porque la hacían a través del Banco Internacional de Pagos”, que es el banco de los banqueros centrales, indica Cava. “Lo que hacían era prestar el oro a los bancos de lingotes a través de operaciones que hacían con el Banco Internacional de Pagos, con los famosos swap y los arrendamientos de oro”.

Así se ha estado manipulando el mercado del oro hasta 2022, pero justo ese año, tras varios años retrasando la entrada en vigor de los acuerdos de Basilea III, se introdujeron notables modificaciones en el mercado del oro. “Estos acuerdos se incorporan a la legislación vigente de los países a través de las circulares de los bancos centrales. Y si es preciso, por ley en el Parlamento. Y esa ley no la discute nadie".

¿Cuál fue la modificación más importante cuya entrada en vigor se aplaza a enero de 2022? “Por imposición de Rusia y con el apoyo de China, se introdujo una modificación en los acuerdos de Basilea III en virtud de la cual los bancos de lingotes, si querían seguir realizando estas prácticas, deberían tener el oro físico que venden como oro papel”. Esto, señala, desincentivaba las operaciones, pero además introdujeron una modificación más: si querían vender oro papel y no tenían el oro físico, lo tendrían que respaldar con un porcentaje de recursos propios. “Esto, en la práctica, suponía que se comía una parte de recursos propios y por lo tanto el apalancamiento que podían conseguir prestando dinero se reducía significativamente”.

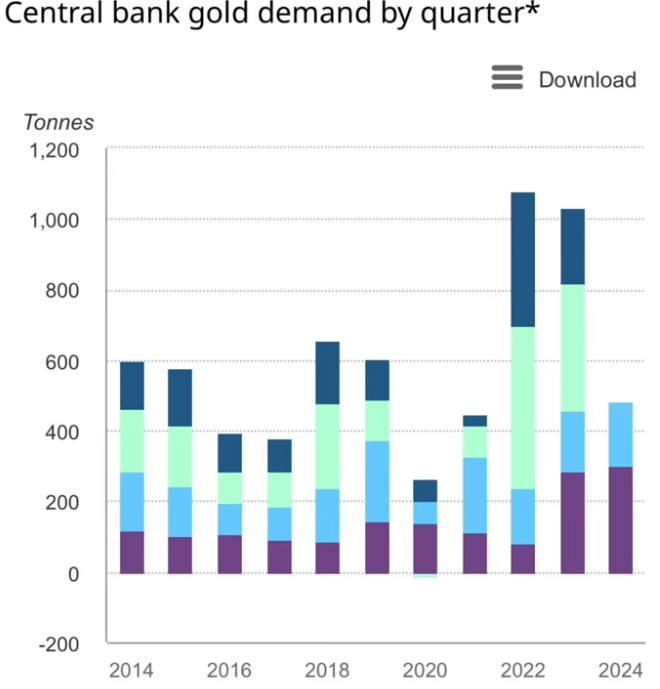

Ante la invasión de Ucrania por parte de Rusia, Europa le confiscó las reservas que tenía depositadas en bancos europeos. “Los bancos de todo el mundo, especialmente los BRICS, lo que hacen a partir de ese momento es reducir las tenencias de dólares que tienen en sus reservas y disparan el incremento de las tenencias de oro. Y esta tendencia continúa también hasta en estos momentos, de tal manera que nos encontramos que el mercado del oro ahora mismo está dominado por las compras que hacen los bancos centrales”.

Ante esta situación, algunos de los bancos occidentales también se unen a esta tendencia, reduciendo las tenencias de dólares que tienen en sus reservas e incrementar las de oro. “En este momento nos encontramos que el segundo activo en el que se están materializando más las reservas de que tienen los bancos centrales es en oro, después del dólar, y ha desplazado a un tercer lugar al euro”.

Y aquí viene el cambio filosófico, según Cava. “Hasta ahora, unos bancos centrales que estaban deprimiendo el precio del oro irónicamente se convierten en paladines de oro y empiezan a comprar oro y son fans del mercado libre”. Por ello, el precio del oro surge de las compras que hacen los bancos centrales. “Ahora nos encontramos que los gestores de fondos han descubierto el oro, y los ETFs de oro están registrando entradas significativas en estos fondos de inversión que invierten en oro. Y los particulares, que era una de las fuentes fundamentales de compra de oro, ahora no pueden”. De tal manera, concluye, que ahora el oro está dominado por la compra de los bancos centrales y por la de los fondos de inversión.

Aprende con nuestro curso de inversión que te cambiará la vida impartido por José Luis Cava.