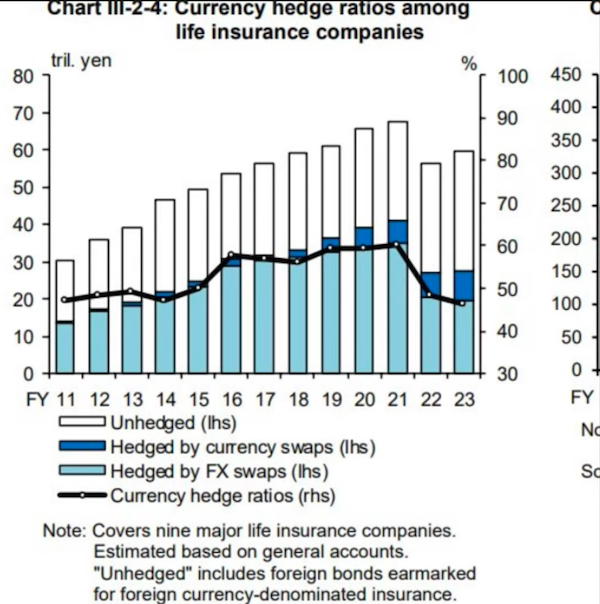

Hay dos gráficos que explican perfectamente lo que está sucediendo en los mercados financieros. El primero recoge las coberturas del riesgo de divisas efectuadas por las compañías aseguradoras japonesas. En este gráfico se observa que la cobertura ha caído significativamente, es decir, cada vez han venido cubriendo menos el riesgo de divisas. Se les puede achacar que es una política un poquito "irresponsable". Pero también se debe tener en cuenta que el coste de la cobertura era muy cara y decidieron no cubrir las posiciones, porque además las tendencias de las bolsas eran claramente alcistas y pensaban que era difícil que se produjera una caída significativa.

No hay que olvidar que las compañías aseguradoras japonesas pierden por su inversión en bono japonés y compensan las pérdidas con las ganancias que tienen en el mercado americano. Ahora nos hemos encontrado que la situación se ha invertido: ganan por la subida que ha experimentado el precio del bono japonés y pierden por la caída experimentada por las bolsas. Pero la idea que debemos de tener en cuenta es que la entrada del juego del carry trade es el que hace que se exporte en dólares al resto del mundo y que se favorezcan las subidas. Al subir el BoJ los tipos de interés y "pillar" a la gente sin cobertura es el motivo de la venta de acciones y la comprar de yenes para acelerar las coberturas.

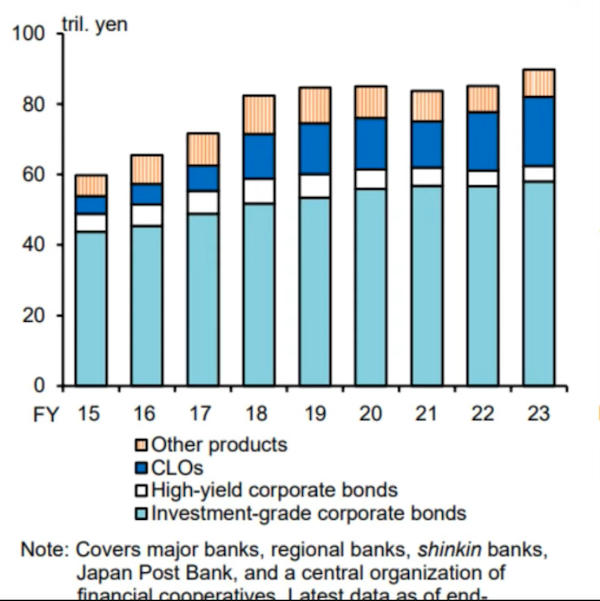

El siguiente gráfico a tener en cuenta es en el que vemos que prácticamente el 30% de los activos de los bancos japoneses son préstamos al extranjero. Esto significa que los balances y cuentas de resultados de los bancos extranjeros se ven muy influidos por las condiciones financieras internacionales. Y, en este sentido, debemos de tener en cuenta la fuerte caída experimentada por los tipos de interés tras la publicación de los datos de empleo.

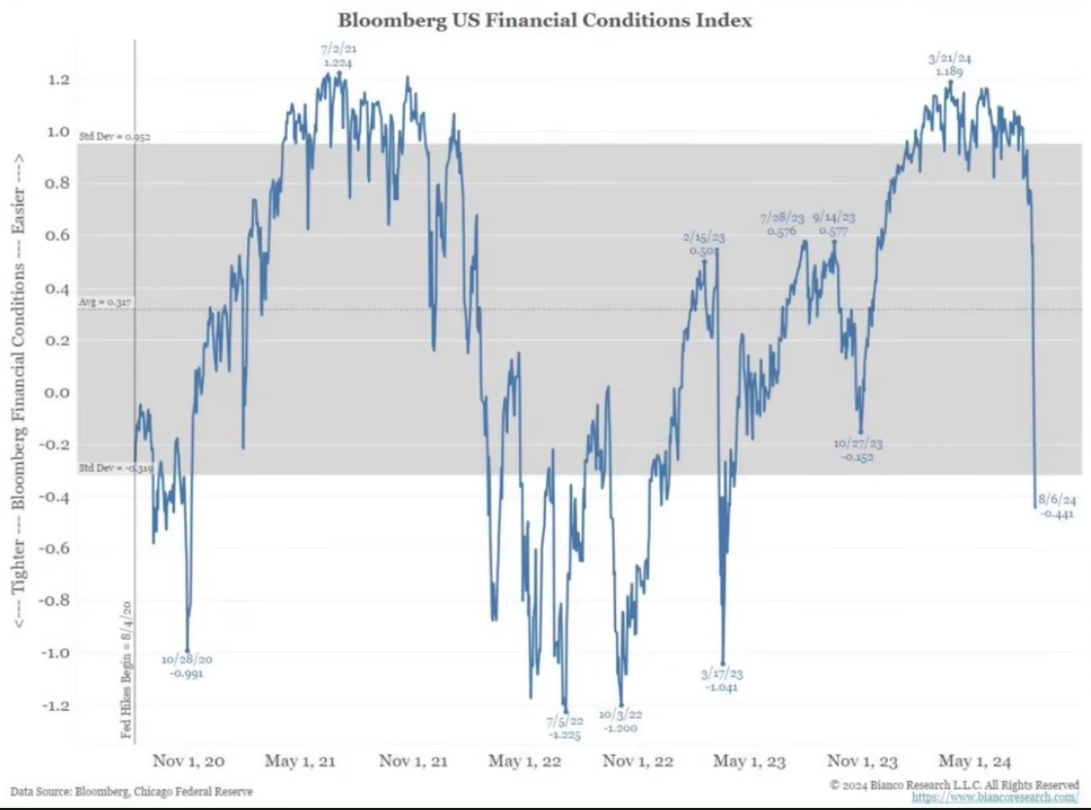

Estos son los dos factores que han influido notablemente en el comportamiento de las bolsas y en la inestabilidad de los mercados financieros. En este punto, el banco de Japón esta mañana ha comunicado su capitulación, es decir, ha dicho que no va a seguir subiendo los tipos de interés en tanto en cuanto a las condiciones financieras o el entorno financiero sea claramente inestable. ¿Consecuencia? El entorno y las condiciones financieras se han endurecido.

La institución asiática perseguía subir los tipos de interés para normalizar su política monetaria y seguir un poco lo que ha hecho Estados Unidos y Europa en el proceso de subida de tasas. Ahora, tras capitular por las presiones políticas, se queda en terreno de nadie. ¿Y ahora qué va a suceder con las bolsas? Lo primero en lo que tenemos que fijarnos es si se ponen en marcha los carry trade; pero al haberse estrechado el diferencial entre el tipo de interés del yen y el tipo de interés del dólar y el tipo de interés del euro, es difícil que se ponga en marcha. De tal manera que, aunque el banco central capitule, las bolsas pueden rebotar, pero no retomando la fuerte tendencia alcista que tenía anteriormente, al menos no a corto plazo. Y en referencia al yen, creo que queda sólo un camino: ahora el yen puede apreciarse contra el dólar, pero la tendencia a medio y largo plazo será que el yen siga depreciándose para que las bolsas financieras sigan subiendo.