En el primer tercio del año los inversores parecen haberse obcecado con algunos valores españoles que no dejan de escalar posiciones en bolsa. Lo peligroso de ello es que algunas de estas acciones están andando sobre la cuerda floja, porque su encarecimiento bursátil no está correspondido con sus resultados empresariales, haciendo saltar por los aires los PER. También hay excepciones, valores alcistas en los que está justificado seguir apostando aunque este ratio supere lo considerado razonable. Y, es que, como explica Gisela Turazzini, CEO de Blackbird, “en un mercado eficiente las compañías deberían moverse al mismo ritmo que el beneficio por acción, ajustadas a un PER (precio de las acciones) entre 15 y 20 veces en función de la rentabilidad de los diferentes activos libres de riesgo. Pero, en mercados como el actual, la reducida rentabilidad de los bonos nos permite pagar múltiplos más elevados gracias a la no competencia de otros activos en contra de la bolsa”. En este contexto, se hace más complicado saber separar el grano de la paja, por lo que les hemos preguntados a los expertos por sus apuestas concretas.

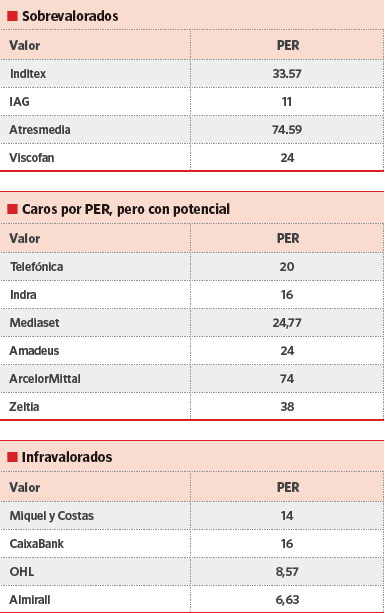

VALORES SOBREVALORADOS

Son las acciones cuya subida bursátil, bastante concentrada en tiempo y espacio, no se ha visto correspondida por un aumento de los beneficios. Esto ha llevado a ver ratios entre el precio y el beneficio fuera de lo común que nos ponen en alerta.

INDITEX

La textil gallega, no sólo se ha convertido en el blue chip que más alzas le ha proporcionado al Ibex 35, sino que además no para de romper máximo histórico, tras máximo histórico. Ahora bien, tanta subida ha llevado a disparar su PER hasta las 33,57 veces, “por encima de lo que consideramos adecuado, por lo que está sobrevalorada moderadamente”, dice Gisela Turazzini.

IAG

IAG lleva seis meses en subida libre. Sus avances se han visto alimentados por el abaratamiento del petróleo y los combustibles. Sin embargo, Gisela Turazzini considera que “se ha sobrevalorado en exceso la contundente caída en los precios del crudo, dejando la compañía sin valor intrínseco que ofrecer”. Además, técnicamente Borja Matilla, analista de Hanseatic Brokerhouse, afirma que “IAG parece haber encontrado su techo en torno a los 8,50 euros por acción, niveles que repelió al precio en varias ocasiones”.

CAROS POR PER, PERO CON POTENCIAL

En un mercado alcista y que peca en ocasiones de complacencia extrema, es clave saber elegir los valores que, aunque hayan subido mucho, todavía sus fundamentales y su técnico les garantizan recorrido. En este sentido, éste es el stock picking de los expertos:

TELEFÓNICA

José Iván García, de Kau Finanzas, considera que la operadora está algo sobrevalorada con un PER de 20 veces. No obstante, “su ratio P/V es de 1.29 y su P/BV es de 2,87, por lo que podemos admitir ciertas valoraciones PER algo más elevadas sin incurrir en un exceso. Además, hay que tener en cuenta que el quality de la compañía es bastante bueno (el coste medio de la deuda es inferior a la rentabilidad económica) y que se proyectan fuertes retornos en sus inversiones, objeto de sus planes de expansión”.

INDRA

Otro valor a tener en cuenta que, desde que comenzó el año ha presentado un buen tono alcista es Indra. Los inversores volvieron al valor en masa tras el cambio de la directiva y al calor de la entrada de Telefónica en su accionariado. Pese a la fulgurante subida no marca sobrecompra “porque el precio está cercano a sus medias de largo plazo”, dice Luis Francisco Ruiz, director de análisis de Estrategias de inversión, y su PER en 16 veces está en línea con otras comparables (Siemens tiene un PER de 15 veces). En este contexto, Borja Matilla dice que “no es para nada una acción sobrevalorada a pesar de ese rally alcista. A mi juicio, puede ser una buena opción adquirir este valor y mantenerlo en cartera durante el año, ya que tiene buenas perspectivas alcistas”.

VALORES INFRAVALORADOS

La ola compradora que ha alcanzado a gran parte del mercado español ha dejado de lado a algunos valores que ofrecen importante potencial de subida por fundamentales:

CAIXABANK

Este banco se ha quedado atrás este año, aunque su PER es moderado (16 veces). Además, Alfonso de Gregorio le ve potencial porque “tiene un core capital elevado, superior al 12%, con lo que se quita el riesgo de ampliación de capital. Además, Caixabank está cotizando a un precio valor en libros por debajo de 1x, tiene buenas expectativas de negocio para los próximos años y se va a beneficiar de una mejor coyuntura económica en España; si bien no puede sacar muchos márgenes porque los tipos de interés están bajos, sí puede hacer unos buenos resultados por volúmenes”.

ALMIRALL

Almirall presenta una valoración PER de 6,63 veces, “lo que significa que aún tiene mucho margen de subida, pese a que ha subido mucho en el año”, dice José Iván García. No obstante, no podemos obviar que “en relación al P/V, sí está algo cara, y teniendo que cuenta que las ventas son el principal generador de ingresos, habría que atender a éste múltiplo y ser algo cautelosos. Los demás ratios de la compañía fantásticos (márgenes y quality, o solvencia y deuda)”.

Si desea leer el artículo completo y consultar todos los valores analizados por los expertos, dercargue la revista Estrategias de inversión.

Si usted no es aún suscriptor, suscríbase AQUÍ.