A imagen y semejanza de los exitosos RAITs estadounidenses, este año saltaron al mercado español las SOCIMI. Estas compañías gozan de determinados privilegios fiscales, como la excepción del pago del impuesto de Sociedades y otras deducciones y compensaciones. Pero lo que nos compete son los beneficios que tienen para los inversores. En este sentido, hay dos reclamos básicos por los cuales acudir a estos valores

:

- ofrecen activos inmobiliarios de calidad

- pagan en dividendos el 80% del beneficio de la compañía

La primera SOCIMI que se abrió camino en el mercado español fue LAR España. Esta compañía debutó en el Continuo el 13 de febrero. Su capitalización inicial de 400 millones de euros la hizo saltar directamente al Continuo, cuando las anteriores SOCIMI que habían salido a cotizar se habían tenido que conformar con el MAB. Hoy Lar vale en bolsa 362 millones.

A Lar le siguieron Merlin Propperties y Axia. Además, la proliferación de otras SOCIMI está garantizada pues, atraídos por los beneficios fiscales de los que gozan y, sobre todo, para quitarse de encima lastre, varios bancos, como Sabadell, están preparando carteras de inmuebles para articularlas en estos vehículos de inversión. Al transmitir a sus SOCIMI ciertos inmuebles, los bancos aligerarían sus balances de pesado ladrillo. Axia lleva un 2% de revalorización en el año, mientras que Merlin y Lar se sitúan en negativo en -2% y -11%, respectivamente.

Junto a ellos, otras inmobiliarias clásicas también planean lanzar sus propias SOCIMI como alternativa para atraer inversores. Este es el caso de Quabit. De hecho, esta inmobiliaria ha retrasado a 2015 el lanzamiento de su propia SOCIMI, Bulwin Investments. En un primer momento, Quabit había proyectado lanzar una oferta pública de suscripción de acciones por valor de entre 400 y 500 millones de euros

Otro caso especial es el de Hispania. El mercado esperaba que su debut en bolsa fuera mediante el formato SOCIMI y finalmente no fue así, aunque a ese modelo tenderá. La razón por la que primeramente se lanzaron como sociedad anónima fue, según Fernando Gumuzio, socio fundador del grupo Azora, “para tener mayor flexibilidad en el proceso inversor”. Como las SOCIMI sólo puede invertir en activos inmobiliarios, sean suelo para construir o edificaciones, su actual formato SA le posibilita invertir también en acciones de sociedades inmobiliarias y en créditos, como es el caso de Realia, sobre la cual baraja una oferta de compra.

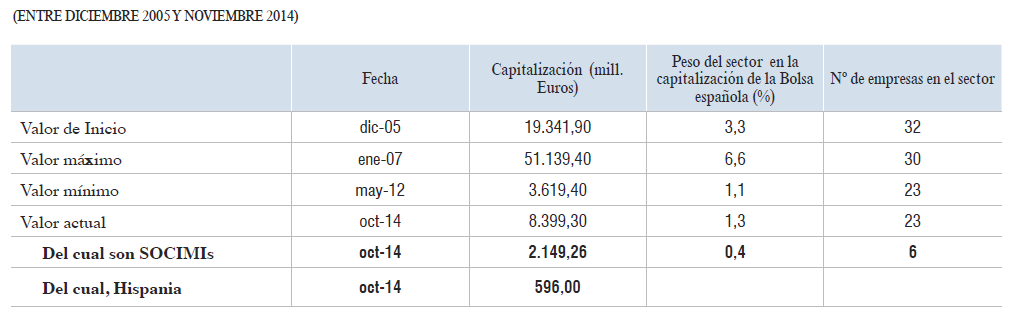

Fuente: BME

Pablo Ortiz, experto del mercado constructor e inmobiliario de Interdin, afirma que “las SOCIMI han contribuido, en nuestra opinión, a reducir el riesgo inmobiliario en el mercado español. Han permitido una interesante agrupación de activos inmobiliarios y han atraído el interés de inversores extranjeros especializados”.

Además, la inversión en inmobiliario vuelve a estar de moda. Como explica Pablo Ortiz, “la inversión en el mercado inmobiliario es cíclica. Y en estos momentos, creemos que el colchón de seguridad es más amplio”. Este resurgimiento del interés por este sector ha llevado a que importantes inversores extrajeros inviertan en SOCIMIs:

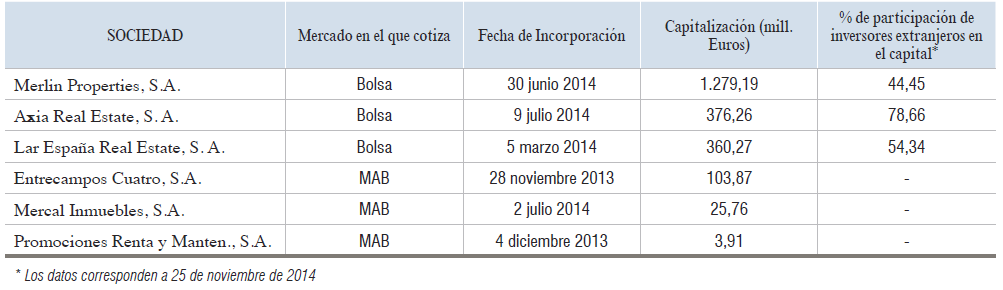

Fuente: BME

El inversor español pues, tiene un catálogo de SOCIMI donde invertir pero, ¿es momento? Los expertos consultados guardan ciertas reticencias por el escaso histórico de estas empresas. Así pues, Víctor Alvargonzález, director de inversiones de Tressis SV, considera que aún es pronto para meterse en SOCIMI porque no están suficientemente desarrolladas: “prefiero las acciones de inmobiliarias tradicionales, más que las SOCIMI que son, en muchos casos, proyectos, y algunas sólo tienen el dinero y no la cartera de activos”. Mejor malo conocido… De hecho, dentro del grupo de inmobiliarias tradicionales, Gisela Turazzini, CEO de Blackbird, indica que "el deterioro del mercado inmobiliario español le resta atractivo a las SOCIMI y si buscamos bien podemos encontrar en la renta variable inversiones más infravaloradas, como por ejemplo Colonial".

Ahora bien, lo que no se puede negar es que son una vía de obtención de dividendo. Como comenta Pablo Ortiz, “son una atractiva opción para los inversores que buscan rentabilidad por dividendo y más en estos momentos del ciclo inmobiliario con rentas prime recuperándose y rentabilidades en torno al 6%”. Estos dividendos lo conforman un 80% de las rentas de los alquileres, un 50% de las ganancias por ventas de activos, y el 100% de lo obtenido por las ventas de participaciones de otras SOCIMI. No obstante, Victoria Torre, responsable de análisis de Selfbank, advierte que “hasta el 31/12/2014 los dividendos percibidos a través de las SOCIMI no tenían la exención de los primeros 1.500 euros que sí tienen el resto de compañías cotizadas, pero ahora con la entrada de 2015, la fiscalidad se unifica. También, si el participe tiene más del 5% de la sociedad, los dividendos pasarán a tributar al 19% en vez de a los tramos establecidos en las rentas del ahorro”.