Hasta que los bancos centrales comenzaron a implementar sus QEs la lógica de las inversiones era, casi siempre, sencilla. Las acciones y los bonos se comportaban de forma diferente bajo idénticas condiciones. Se producía lo que en el mundo financiero llaman descorrelación de activos. Es decir, que si la bolsa subía, los bonos tendían a caer.

Como explican los expertos de Legg Mason en un reciente informe, “renta variable y renta fija se movían en sentido diferente porque los inversores solían ver como un activo seguro a la deuda que pagaba cupones cuando los mercados de acciones se sentían fatigados y dejaban de poner en precio las ganancias de las compañías”.

Pero si hay algo que ha sorprendido a inversores y expertos en los últimos años es que los dos activos se comportan de forma muy parecida en situaciones de mercado idénticas.

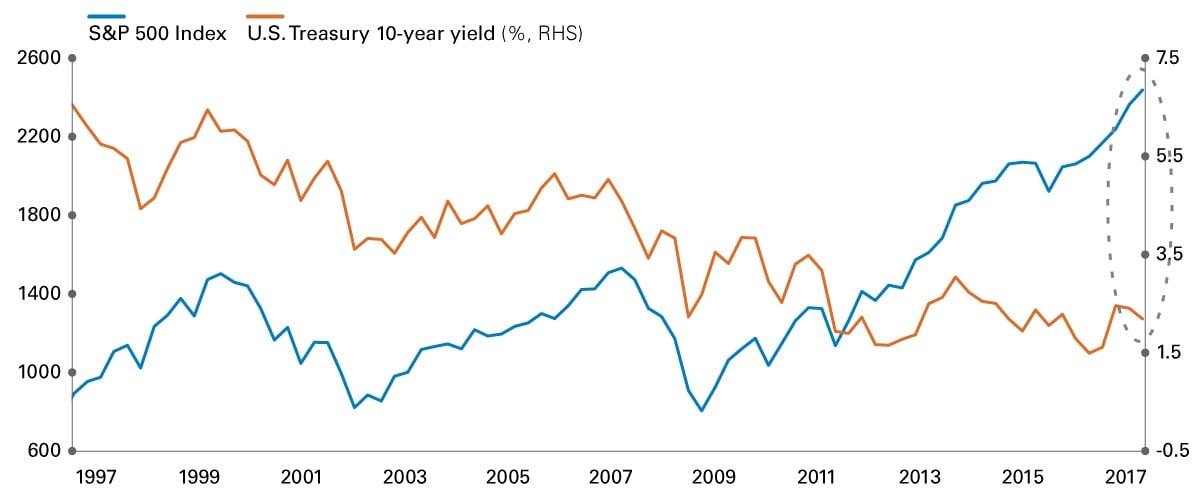

Según apuntan en la firma, en estos momentos “reflejan escenarios muy diferentes”. En el siguiente gráfico se puede observar “una caída de la rentabilidad de los bonos a pesar de unos datos de crecimiento económico mixtos, al mismo tiempo en el que las bolsas no dejan de batir máximos”.

Fuente: Legg Mason

La pregunta ahora es para estos expertos, ¿cuál de estos dos activos se equivoca? Afirman que “después de una década de estímulos económicos y millones de dólares invertidos en los mercados financieros que han inflado el precio de los activos, quizá han hecho que tanto la deuda como la renta variable estén menos vinculados con sus fundamentales”.

Según estos analistas, esta quizá podría ser una de las razones por las que los bancos centrales de todo el mundo están ansiosos por comenzar a normalizar sus respectivas políticas monetarias, para que los mercados financieros reflejen exactamente qué ocurre en las economías”, aseguran. Una vez que esto ocurra, quizá los bonos y las acciones comiencen a comportarse de una forma más parecida a como lo habían hecho hasta ahora.

En la firma aseguran que los bonos americanos ofrecen en estos momentos una mala ecuación rentabilidad/riesgo. Con todo, favorecen la emisiones de plazos más largos, esperando que se aplane la curva de tipos en un entorno en el que no se espera un gran escenario inflacionista.

En su opinión, “mientras el contexto en Estados Unidos sigue siendo favorable, ha aumentado el atractivo de muchos diferenciales en sectores seleccionados fuera de Estados Unidos”. A estos analistas les gusta el crédito de la banca europea. “Aunque el crecimiento económico de Europa sigue estando limitado al 2%, este nivel todavía proporciona un contexto favorable para este activo”, afirman.

En Estados Unidos tanto en grado de inversión como en High Yield “estamos en un año de selección de subsectores y emisiones”, aunque no esperan un incremento adicional de las rentabilidades sobre las que ya se han producido en el año.