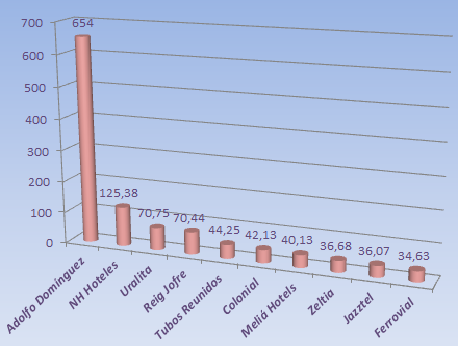

RANKING DE LAS 10 ACCIONES CON MAYOR PER DE LA BOLSA ESPAÑOLA PARA 2015

ADOLFO DOMÍNGUEZ

El PER de la maltrecha textil es el más elevado del mercado español y de parte del europeo, pues este ratio se sitúa en 654x para este año. Esto quiere decir que Adolfo Domínguez está cotizando a 654 veces el beneficio anual esperado para 2015 y eso que la compañía viene de registrar varios ejercicios en números rojos. De hecho, en 2014 sus pérdidas aumentaron un 8,4% más que el año anterior, hasta los 10.28 millones de euros. Al parecer, su modelo de negocio, a caballo entre el low cost de Inditex y el lujo de otras firmas europeas cotizadas como Louis Vuitton, no logra calar. De hecho, si comparamos el PER de Adolfo Domínguez, vemos que tampoco se corresponde con nada parecido en el sector: Inditex tiene un PER de 32,22x y Louis Vuitton 20,63x.

Además, el precio en bolsa de Adolfo Domínguez tampoco invita a invertir. Vale que estemos hablando de un chicharro, pero es que desde 2009 no ha parado de caer y caer. Ya acumula unas minusvalías del 68% desde entonces y, por supuesto, los máximos históricos marcados en 48,81 euros allá por 2006 suenan inalcanzables a estas alturas. En conclusión, parece que no merece la pena tener acciones de Adolfo Domínguez ni como fondo de armario de su cartera.

NH HOTELES Y MELIÁ HOTELS

La segunda y la séptima compañía con el PER más elevado de nuestro mercado son dos de las que están de moda: NH Hoteles y Meliá Hotels. En el caso de la primera, su PER es de 125,38x. ¿Elevado, verdad? Pues lo cierto es que no paramos de oír a los expertos recomendarla como compra y, es que, aunque cotice sus beneficios anuales por encima de las 100 veces, a futuro se le abren atractivas oportunidades de seguir aumentando sus ganancias gracias a la mejora del consumo, la renta disponible y la caída del euro (que favorece el turismo de fuera de Europa). Sin embargo, llama la atención que el PER de Meliá, su otra comparable cotizada en la bolsa española es de tan sólo 40 veces. Aun así, ambas cotizan sus beneficios en bolsa por encima de lo que lo hacen otras cadenas hoteleras. Por ejemplo, la cadena de hoteles de lujo Hilton tiene un per de 24,40x.

Donde sí corren parejas las dos hoteleras españolas cotizadas es en bolsa. Este año NH acumula una revalorización del 28% y Meliá del 30%. Llegados a este punto, Antonio Espín, analista independiente, dice que “NH Hoteles está interesante mientras no pierda 4,85 euros”, y “Meliá es un valor para dejarlo correr, quizás hasta 12,60 ó más mientras no pierda 11 euros”. Así, Víctor Peiro, de Beka Finance, reconoce que están “muy positivos tanto en Meliá, como en NH Hoteles puesto que parte de la recuperación se va a dedicar a ocio”.

URALITA

Este valor es explosivo en su PER y en su cotización bursátil. Su PER para 2015 es de 70,75 veces y su revalorización en bolsa en lo que va de año supera el 100%. Sin embargo, en 2014 la compañía registró unas pérdidas de 110.420 euros, frente a las ganancias de 22.702 euros del año anterior. Ahora bien, hay que tener en cuenta que estamos hablando de un valor “chicharro”, que tan sólo capitaliza 164 millones y cuyas acciones valen menos de un euro, por lo que cualquier movimiento arriba o abajo es magnificado en escala porcentual. El caso es que este tipo de valores hacen la delicia de los paladares más especulativos. En este sentido, aunque el PER para este año sea difícil de justificar, podría seguir subiendo y subiendo porque la acción apunta a niveles de cotización más elevados, como indica José Antonio González, analista de Estrategias de inversión, quien nos recomienda “ser muy cautos y esperar a que el valor confirme la superación de la base de la tendencia bajista una vez cotice por encima de los 0,815 euros para entrar buscando objetivos de 1 euro por acción”. Por abajo, el soporte inmediato lo encuentra en el hueco dejado en los 0,73 euros.

LABORATORIOS REIG JOFRE

La antigua Natraceutical, ahora rebautizada como Laboratorios Reig Jofre se coloca en cuarto lugar en cuanto al PER. Actualmente, la compañía cotiza a un PER de 70,44x, muy elevado en comparación con otros laboratorios cotizados en nuestro mercado, como Almirall (18 veces), Grifols (23 veces), Rovi (28 veces) y Faes Farma (18 veces). Y, es que, desde que se produjera la fusión de Natraceutical y Reig Jofre a finales del año pasado sus acciones no han parado de subir. De hecho, dobló su precio en los dos primeros meses del año y llegó a registrar sesiones de subidas del 40%. ¿Justificadas? Desde la propia compañía admitieron que no. De hecho, esta subida en bolsa ha elevado el PER. Mientras, el plan de negocio preliminar para los próximos cinco años contempla alcanzar los 25 millones de beneficios. Para José Lizán, gestor de SICAV de Auriga SV, este hecho no le convence mucho y afirma que “es el mismo perro que Natraceutical, pero con distinto collar. Simplemente han comprado una compañía pequeñita y se han cambiado el nombre”.

TUBOS REUNIDOS

A pesar de lo mal que le ha ido en bolsa en los últimos meses debido a la caída del precio del petróleo (lo que potencialmente podría reducir sus beneficios), Tubos Reunidos es una de las compañías españolas con un PER más elevado, concretamente de 44,25x; es casi tres veces el de su comparable Tubacex, aunque podría tender a igualarle, pues su tendencia en bolsa apunta a cotas menores de cotización. Espín explica que “es un valor que ha caído bastante, que ha tanteado una zona de soporte principal que está en 1,55 euros y que parece que quiere subir, pero es muy difícil dar una pauta porque se puede pasar en un movimiento lateral tras tantear soportes. De hecho, en el pasado le vimos moverse durante mucho tiempo en un lateral entre los 1,55-1,92 euros. Hasta que no lo veamos por encima de 1,60, no podríamos fiarnos”.

INMOBILIARIA COLONIAL

Y en medio de la recuperación del sector inmobiliario, Colonial se cuela entre los valores con mayor PER. Concretamente cotiza a 42,13x. Ahora bien, para algunos expertos la acción lo vale. Por ejemplo, Gisela Turazzini, CEO de Blackbird, “sus activos actualmente están saneados y tiene un cash de 0,43 euros por acción, lo que le da solvencia, dado que su deuda se ha saneado y como parece, la economía se está levemente recuperando. Nuestra valoración de sus activos está un 100% por encima del precio de cotización (…) y la idea es mantenerla a largo plazo, mientras no observemos complicaciones serias en el ciclo económico”.

ZELTIA

Otro laboratorio en el lote. Zeltia cotiza con un PER de 36,68x. Ahora bien, en las últimas semanas el valor se ha disparado al calor de rumores sobre una posible fusión con Faes Farma, “algo que no tendría mucho sentido, pues tienen distintos negocios”, dice Nicolás López, de M&G Valores. Esto ha elevado el PER, quizás, de manera injustificada (cotizando una mejor puesta del valor por la fusión) aunque su beneficio también haya aumentado un 13% en el año. Además, si nada lo remeda, el valor “seguirá subiendo. Su curva de previos no parece tener vértigo y sigue proyectando precios objetivos que superan el 14% hasta los 4,6 euros por acción”.

JAZZTEL

Esta operadora posee un PER de 36,68x, lo que duplica el de la mayor operadora española, Telefónica, que es de 15,96x. Lo cierto es que esto suena a injusto, pero la razón fundamental de este desbarajuste la encontramos en la revalorización que ha experimentado en bolsa al calor de los continuos rumores de OPA que finalmente se concretaron en la oferta lanzada por Orange. Dicha oferta valora a Jazztel en 3.400 millones, mientras que actualmente capitaliza 3.255 millones. En este caso, el análisis técnico del valor y decir hacia dónde va a ir sobra, pues el precio permanecerá pegado a la franja de los 13 euros que ofrece Orange por sus acciones.

FERROVIAL

Otro valor del Ibex 35 que se cuela en el top ten. En este caso, la compañía presidida por Rafael del Pino cotiza a 34,63x beneficio. En cambio, otras constructoras comparables también cotizadas en el Ibex tiene un PER más reducido. Por ejemplo, el de FCC se sitúa en 26,88x, el de Sacyr en 14,63x y el de ACS en 14,26x. Este PER se justifica por la subida libre de la acción. Ahora bien, “de momento, nada hace pensar que haya agotado su recorrido bursátil; creo que eso sólo sucedería con precios de cierre por debajo de 18,50. Aún así, sería un mal síntoma solo de corto plazo”, dice Roberto Moro, por lo que, a menos que Ferrovial aumente sus beneficios futuros, tiene muchas papeletas para seguir siendo la constructora española con mayor PER.