| COMPAÑÍA | DEUDA NETA | ENDEUDAMIENTO NETO (DEUDA NETA/EBITDA) |

| Sacyr | 8.290 | 16.3x |

| FCC | 6.184 | 7.3x |

| Ferrovial | 6.073 | 7x |

| Acciona | 7.455 | 5.8x |

| OHL | 5.127 | 4.7x |

| Abertis | 13.872 | 4.5x |

| Red Eléctrica | 5.037 | 3.9x |

| Enagás | 3.810 | 3.7x |

| Acciona | 839 | 3.7x |

| Iberdrola | 27.349 | 3.7x |

| Gas Natural | 14.381 | 2.9x |

| ArcelorMittal | 12.821 | 2.6x |

| Telefónica | 48.478 | 2.5x |

| Grifols | 2.258 | 2.5x |

| Indra | 632 | 2.2x |

| Jazztel | 289 | 1.6x |

| ACS | 4.450 | 1.6x |

| Repsol | 10.107 | 1.4x |

| IAG | 2.240 | 1.3x |

| Amadeus | 1.237 | 1x |

| Dia | 585 | 0.9x |

| Mapfre | 1.261 | 0.8x |

| Ebro Foods | 214 | 0.7x |

| Endesa | 3.977 | 0.6x |

| Viscofan | 75 | 0.4x |

| Inditex | -4.771 | -1.1x |

| BME | -256 | -1.3x |

| Mediaset | -126 | -1.7x |

| Técnicas Reunidas | -666 | -4.2x |

Fuente: FactSet

SACYR

Los inversores están ávidos de riesgo y muestra de ello es la subida que acumulan las compañías más endeudadas de nuestro Ibex 35. De hecho, podríamos decir eso de “la primera, en la frente”, pues la empresa que más sube en el año en el Ibex 35 y, curiosamente, la que más endeudamiento soporta son la misma: Sacyr. La constructora se apunta una grandiosa revalorización anual del 134%, acumulada especialmente desde abril. Esta subida viene explicada por la especulación (los dos últimos años había sido una de las acciones más bajistas del Ibex 35 y a 5 años sigue siendo la cuarta más penalizada), pero también está respaldada por un convincente plan de reestructuración y desapalancamiento. Actualmente la deuda neta de Sacyr asciende a 8.290 millones de euros, lo que supone un endeudamiento del 16,3x. Como explica Marc Ribes, co-fundador de Blackbird, “durante el año 2013, Sacyr tiene unos vencimientos de la deuda de 329 millones de euros. Son vencimientos asumibles, puesto que no llega al 1% del Ebitda. Tendrá que reestructurar o vender algún activo pero está claro que podrá hacer frente a esto. Más complejo tiene el 2014, puesto que tiene 936 millones en vencimientos, más de dos veces el Ebitda. A partir del año 2015, tiene más de 7.000 millones de vencimientos de deudas, que será nuevamente un problema para la constructora”. De hecho, la compañía se ha puesto las pilas y está realizando desinversiones constantes. Desde la venta de la Torre Adriá, a la empresa municipal de aguas a Canaragua o, lo que supondría la mayor entrada de liquidez, la desinversión en su filial Vallehermoso. De hecho, una venta de su filial inmobiliaria ayudaría a reducir el endeudamiento asociado a la dicha empresa en 1.200 millones, un 15% de su deuda. (Ver: El ladrillo, a examen)

VENCIMIENTOS DEUDA SACYR:

Fuente: Sacyr

Si Sacyr sigue cumpliendo con el plan previsto, los inversores parece que podrán seguir apostando por el valor en bolsa. De hecho, técnicamente Sacyr sigue intachablemente alcista. Francisco Javier Muñoz Álvarez, CFTe y MFTA, aprecia “una primera zona de resistencia alrededor de 4 euros”. De superar este obstáculo, desde BNP Paribas fijan su siguiente objetivo alcista en "4,14 euros, siempre y cuando no se meta por debajo de 3,18". Además, la subida ha alejado a los bajistas y, desde el 2,60% de capital que acechaban los cortos en junio, ha pasado al 0,20% este mes.

.png)

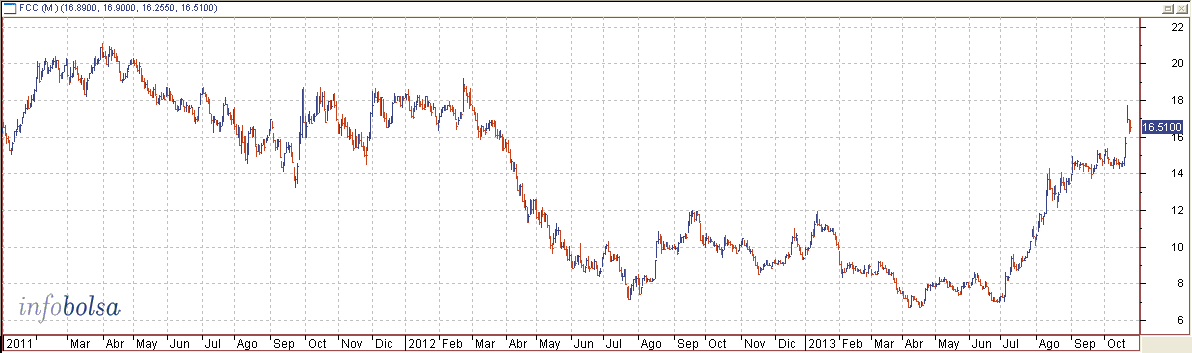

FCC

Después de mirar la situación de Sacyr, a nadie le puede sorprender que la segunda compañía más endeudada del Ibex 35 es otra constructora, FCC. Sí, ésa en la que el magnate Bill Gates ha invertido 113,54 millones de euros para convertirse en segundo accionista. Actualmente FCC tiene una deuda neta de 6.184 millones, lo que redunda en un apalancamiento del 7,3x pero, como contempla su Plan Estratégico presentado en marzo, FCC pretende reducir el endeudamiento financiero neto hasta 5.200 millones de euros. Para ello, el Grupo FCC se centrará en los negocios y geografías más rentables, con ajustes de capacidad y reducción de costes para adaptarlos a las condiciones del mercado actual, junto con la desinversión de activos no estratégicos por un valor de 2.200 millones de euros. A mediados de año las desinversiones ascendían a 300 millones, insuficientes para cubrir los vencimientos de 3.550 millones a los que tiene que hacer frente este año y, es que, la clave está en la refinanciación de 3.000 millones que podría cerrarse este mismo mes. (Ver: ¿Tiene sentido la subida de FCC?)

El ambicioso Plan Estratégico de la compañía y sus esfuerzos por convencer a la banca acreedora para que le conceda más margen, parece que han convencido a los inversores –a Bill Gates, el primero- y, en lo que va de año, FCC acumula una subida cercana al 70% en bolsa (la cuarta mayor del Ibex 35). Técnicamente, Andrés Jiménez, analista y CEO de enbolsa.net, indica que “FCC ha experimentado un movimiento muy vertical. En julio de este año su tendencia cambió. Recomendaría mantener a aquellos que ya tengan acciones, pero no es el momento para incorporar”. El objetivo alcista que los inversores deberían tener en mente son “los 19,20 euros, luego de haber superado el 0.618% de Fibonacci de la caída previa que pasaba por 14,50 euros”, indica Roberto Moro, de Apta Negocios.

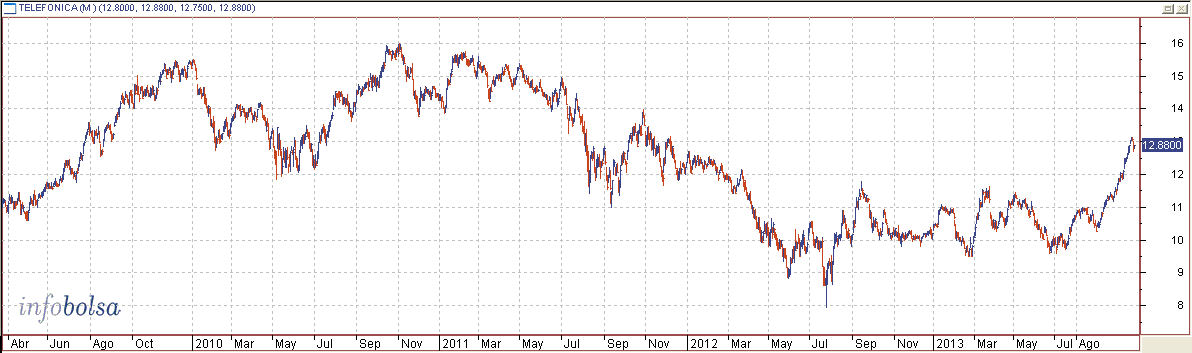

TELEFÓNICA

Aunque las constructoras son las más apalancadas del Ibex 35, las compañías que tienen un mayor agujero son precisamente dos blue chips: Telefónica e Iberdrola. La operadora presidida por César Alierta tiene una deuda de 48.478 millones de euros, frente a los 51.259 millones que tenían a finales del año pasado. Sin embargo, su Ebitda hace que su apalancamiento sólo sea de 2,5x. Además, Telefónica se ha comprometido a reducir su deuda hasta 47.000 millones de euros aunque, a cierre del primer trimestre, el agujero de Telefónica ascendía a 54.681 millones. A la compañía no le preocupa este hecho, cree que cumplirá con los objetivos. De hecho, su plan de desapalancamiento pasa por reducir el agujero este año en 1.179 millones por la venta de T. Irlanda, Inversis y el 40% de su negocio en Centro América. Además, descuenta que, por ejemplo, la adquisición de E-Plus redundará en sinergias entre 5.000 y 5.500 millones. Tal es la convicción de poder lograr estos objetivos que en noviembre recuperará su admirado dividendo de 0,75 euros (en noviembre realizará sólo el primer pago por valor de 0,35 euros). (Ver: Telefónica, objetivo 16 euros)

Fuente: Telefónica

Técnicamente hay que reconocer que Telefónica ha estado muy parada gran parte del año, sin embargo, desde septiembre acumula una revalorización del 22% y, mientras conserve los 12,4 euros, desde Cortal Consors apoyan la subida, “a los 13,4 y 13,6 euros, consecutivamente”.

IBERDROLA

Iberdrola es la segunda compañía del Ibex con mayor deuda. Hasta 27.349 millones debe la energética, aunque su ratio de endeudamiento (deuda neta/Ebitda) es del 3,7x, en línea con la media de su sector en España. Iberdrola tiene un plan para reducir este agujero consistente básicamente en la retención de flujo de caja, la mejora de la eficiencia operativa y desinversiones. Los expertos esperan que a cierre de ejercicio su deuda neta se sitúe en 27.321 millones, un 10% por debajo del agujero con el que cerró 2012 (30.324 millones), pero para 2014 tiene que reducir hasta 1.321 millones más si quiere cumplir los objetivos del Plan Estratégico 2012- 2014 que manejan una deuda neta para el final de este periodo de 26.000 millones.

Fuente: Iberdrola

Técnicamente Iberdrola también ha estado dormida este año. A día de hoy sólo sube un 5% este 2013. Desde Cortal Consors consideran que “la subida se mantendrá siempre y cuando el soporte se sitúe en 4,37 euros”. El siguiente nivel a buscar serían los máximos anuales, en 4,7 euros, pero si pierde dicho soporte, “caerá a 4,26”.

.png)