A continuación, ampliamos el análisis sectorial de las petroleras más importantes que publicábamos en Estrategias de Inversión Prmium esta semana, con el objeto de realizar una valoración a nivel de precios de cómo cotizan y que nos permita provechar las señales de un potencial suelo a corto-medio plazo dadas la madurez de las actuales caídas que han llevado a sus cotizaciones a niveles extremos.

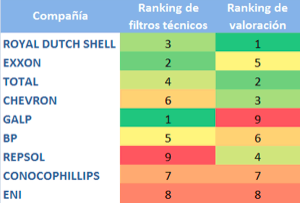

Ranking combinado de las compañías del sector

Fuente: Estrategias de Inversión Premium.

Teniendo en cuenta ambos filtros o rankings (fundamental y técnico), se observa como las más interesantes serían Royal Dutch Shell y Exxon mientras que las menos atractivas serían ConocoPhillips y Eni. Por tanto, si alguien confía en un rebote del precio del crudo (escenario poco probable según nuestros análisis) la mejor opción podría ser Exxon más que Royal Dutch debido a que presenta un mejor aspecto por técnico.

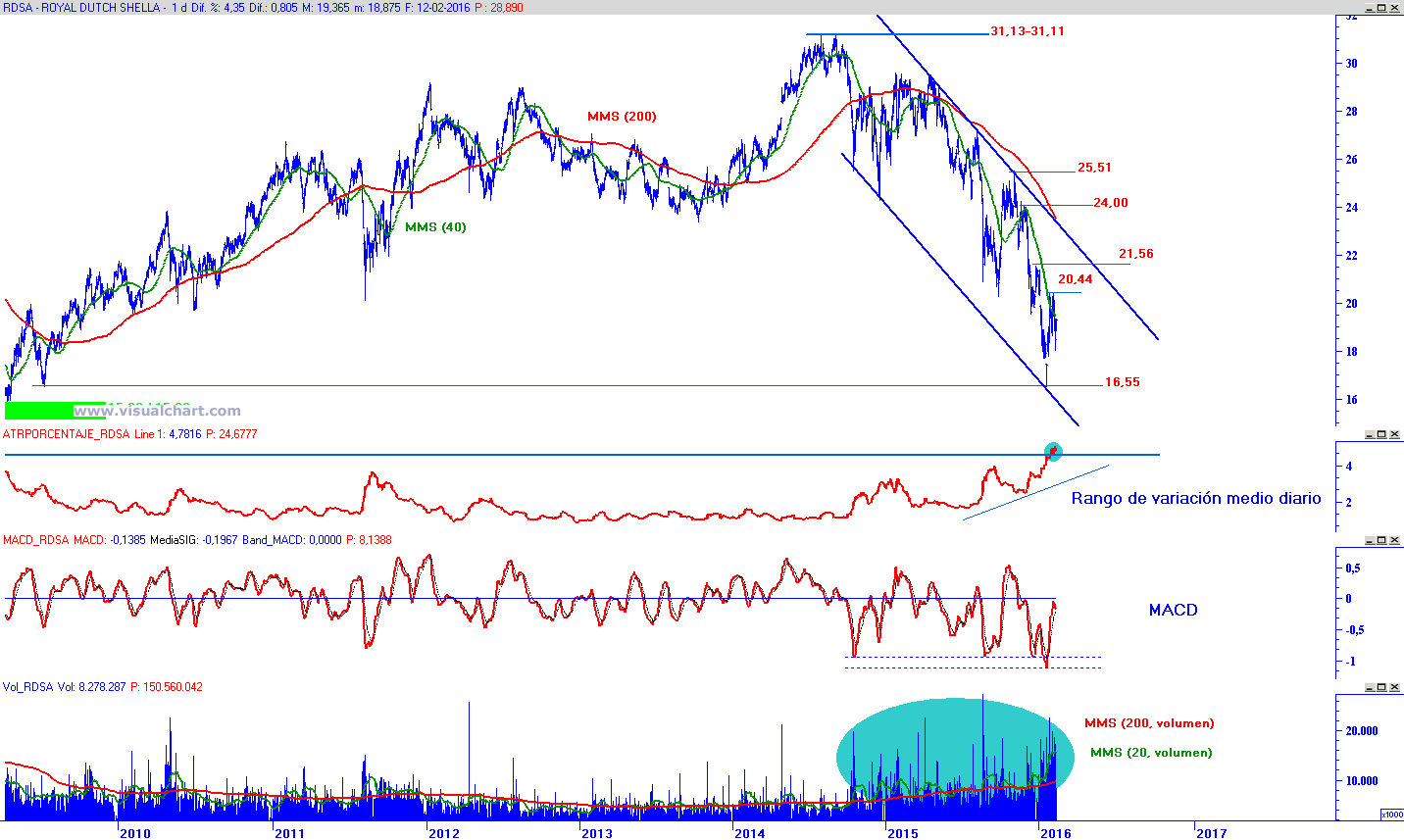

Royal Dutch Shell (RDSA) el reciente impulso alcista que parte del soporte proyectado desde los mínimos de JUL09 situados en los 16,55, permite a la serie de precios mantenerse bajo el canal decreciente de largo plazo. El impulso citado permite la descompresión de lecturas de sobreventa y registrar un nuevo máximo relativo en los 20,44 al más estricto corto plazo.

La estructura de máximos y mínimos decrecientes se encuentra en un estado de maduración muy avanzado y comenzamos a apreciar síntomas de un potencial suelo a corto plazo. (1) El volumen de contratación en proceso de recuperación, (2) mantenimiento de soportes relevantes y (3) niveles extremos en el rango de variación medio diario son variables que nos permiten pensar en este escenario. De momento, el sesgo sigue siendo bajista y nos mantenemos a la espera de una estabilización del precio que permita, a su vez, una reversión a la media de los niveles de volatilidad extrema.

Puntuación: 2,5 / 10

Royal Dutch Shell en gráfico diario con Rango de variación medio diario (ventana central superior), MACD (ventana central inferior) y volumen de negociación

Fuente: Visual Chart y elaboración propia.

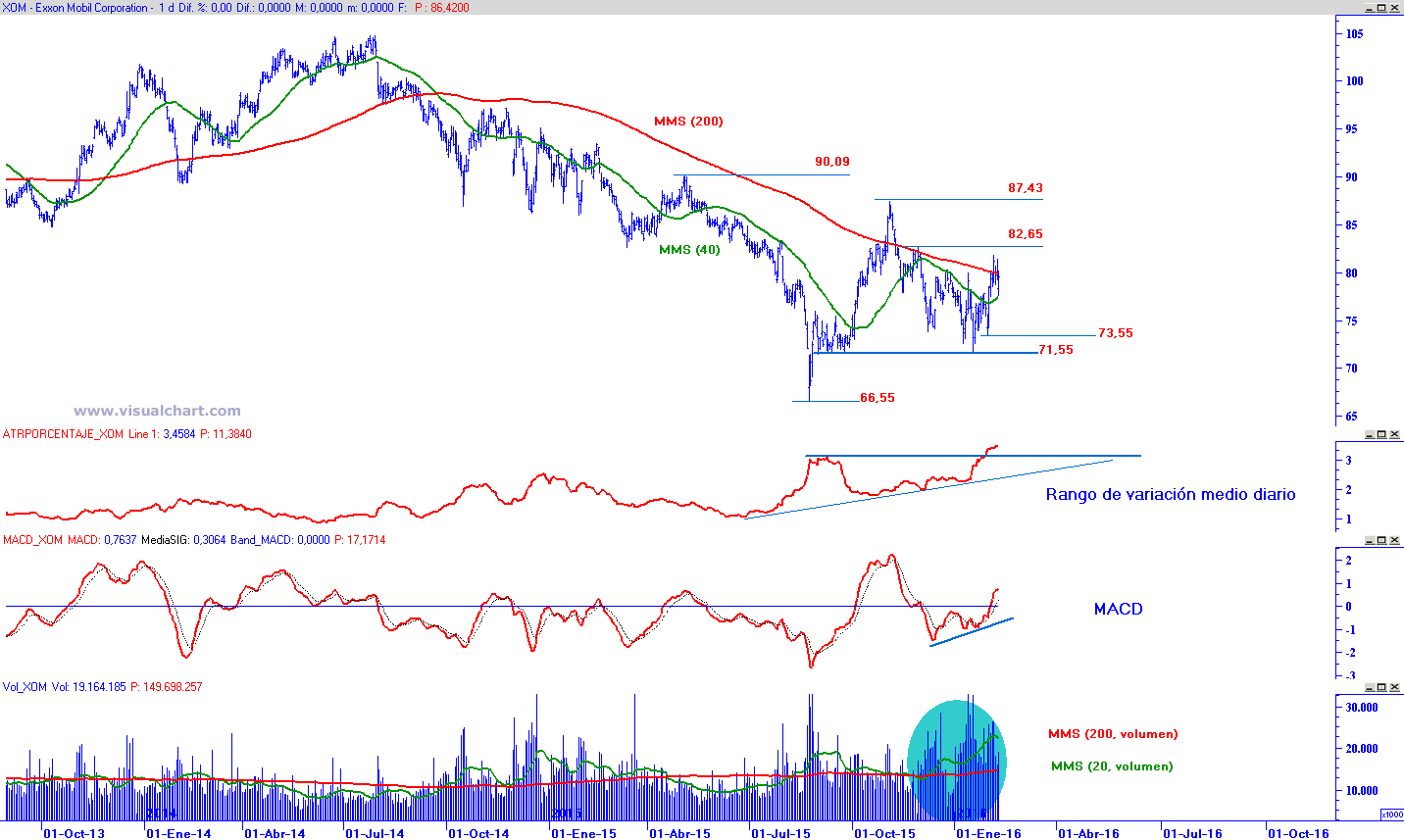

Exxon Mobil Corporation (XOM) mantiene vivo el impulso alcista que parte de los 73,55 rumbo a la resistencia más ajustada situada en los 82,65. Dicho impulso viene apoyado por las señales de compra aparecidas en el oscilador MACD y por un notable aumento del volumen de contratación.

Mantenemos un sesgo alcista a corto plazo mientras la serie de precios consolide por encima del significativo soporte de los 71,55. Las elevadas lecturas localizadas en el rango de variación medio (volatilidad) de corto plazo invitan a considerar una normalización al tiempo que el precio de cotización se mantiene por encima de los 71,55 citados anteriormente. De mantenerse las condiciones descritas, el paso del tiempo debería favorecer un gradual cambio de sesgo al alza que comenzaría a corroborarse por encima de la resistencia previa situada en los 87,43.

Puntuación: 4 / 10

Exxon en gráfico diario con Rango de variación medio diario (ventana central superior), MACD (ventana central inferior) y volumen de negociación

Fuente: Visual Chart y elaboración propia.

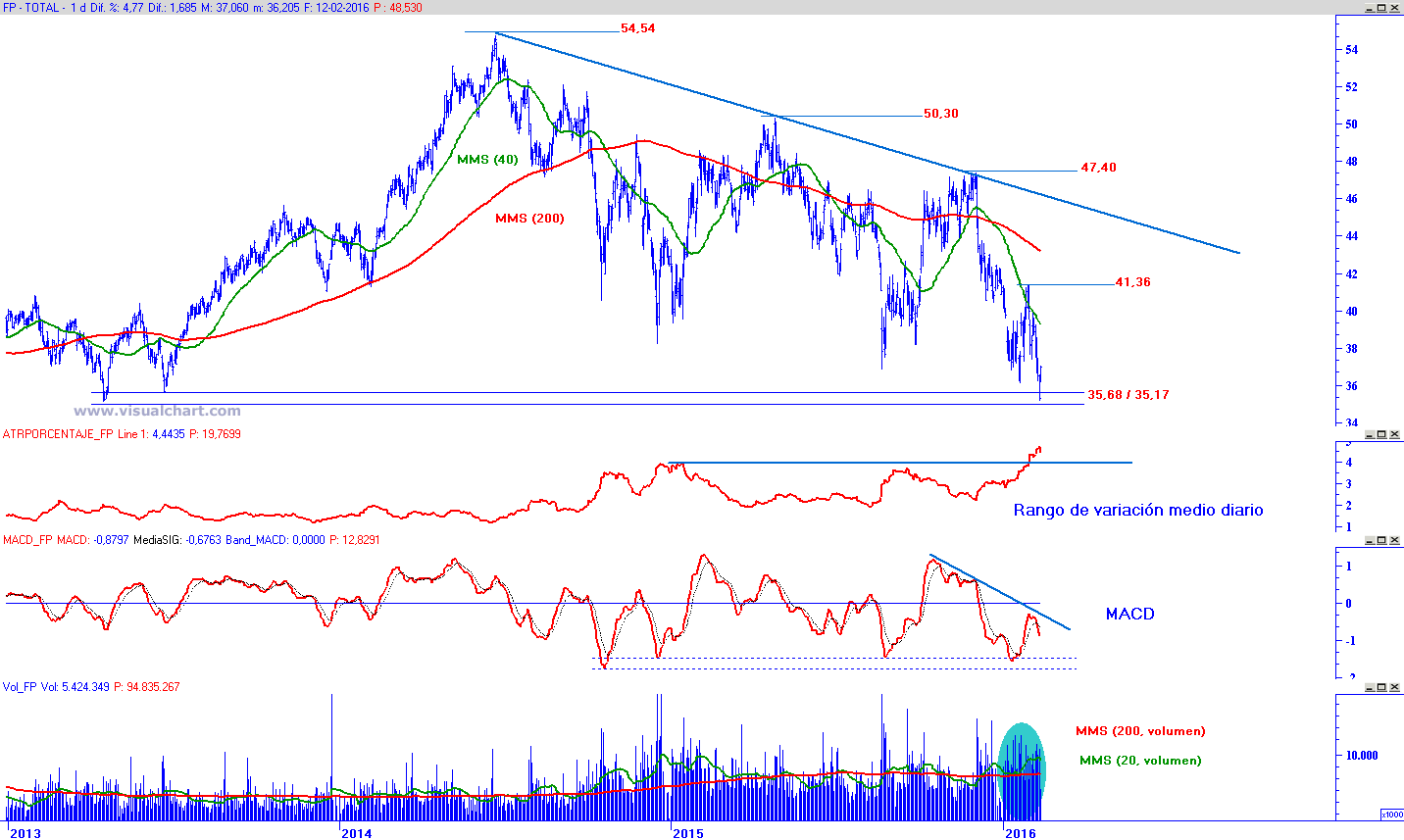

Total (FP) sigue cotizando bajo una fuerte presión bajista y sus señales de potencial un suelo son, por el momento, más débiles. El mantenimiento del soporte significativo de largo plazo situado en torno a los 35,68-35,17 es una primera señal positiva para comenzar a pensar que el agotamiento bajista comienza a gestarse. La resistencia más ajustada la encontramos en los 41,36, cuya resolución al alza respaldaría la fiabilidad del soporte y de un ataque ala directriz bajista de largo plazo que parte de los 54,54.

En este contexto, las lecturas del MACD y del volumen de contratación no son todo lo representativas que se desearía para considerar la formación de un potencial suelo a corto plazo, al tiempo que el rango de variación medio diario (volatilidad) se mantiene apuntando al alza. Nos mantenemos a la espera de una consolidación por parte del precio por encima del área de soporte citada que, conforme avance el tiempo, debería ir permitiendo una mejoría gradual de los osciladores e indicadores en favor de un cambio de sesgo.

Puntuación: 2 / 10

TOTAL en gráfico diario con Rango de variación medio diario (ventana central superior), MACD (ventana central inferior) y volumen de negociación

Fuente: Visual Chart y elaboración propia.

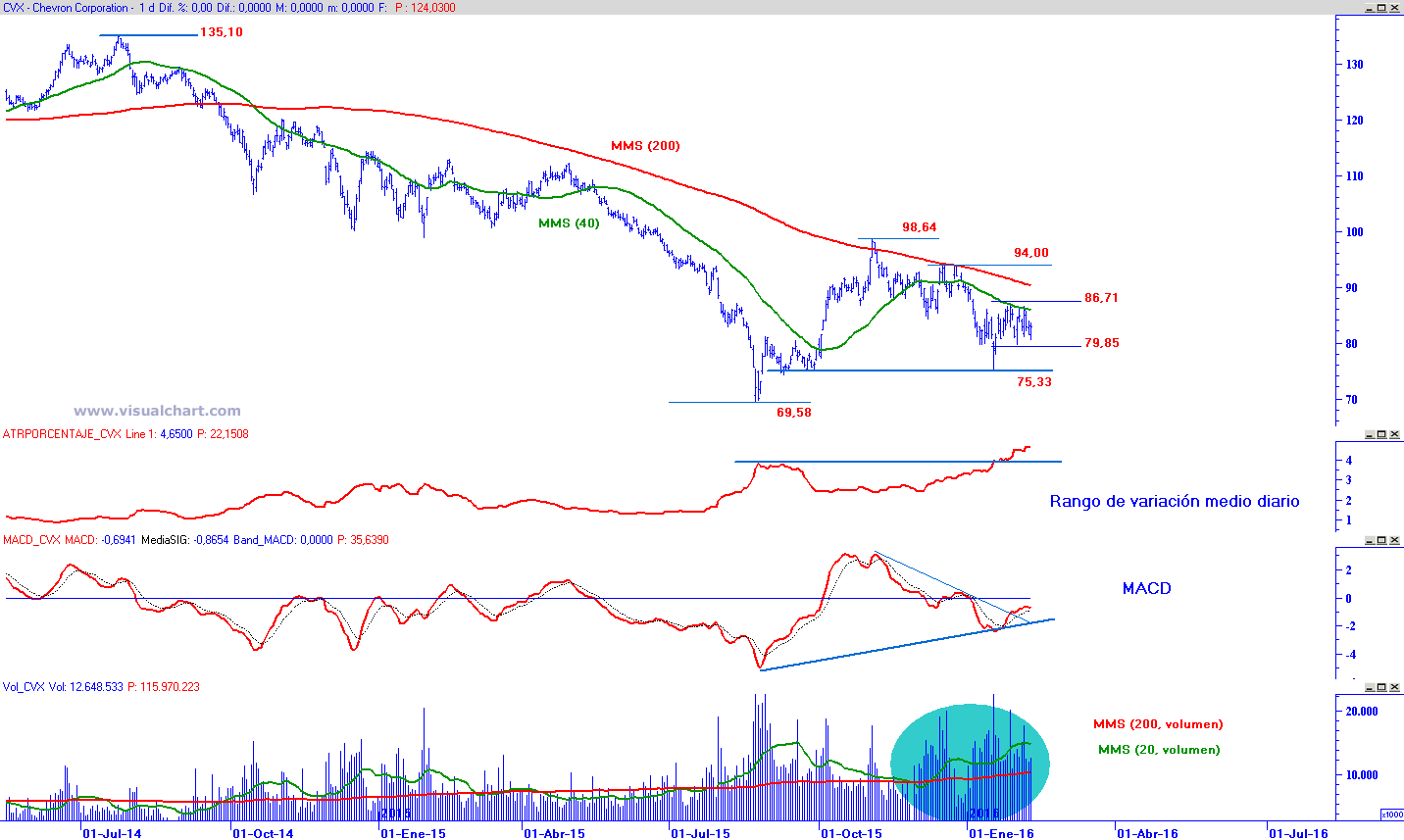

Chevron Corporation (CVX) sigue avanzando en la formación de un suelo a corto plazo tras registrar un mínimo significativo en los 69,58. Al aumento notable del volumen de contratación a medio plazo, la divergencia alcista dibujada por el oscilador MACD, así como el mantenimiento del precio del soporte de los 75,33 son argumentos que permiten considerar un cambio de sesgo al alza a corto plazo.

En este sentido, el rango de variación medio diario (volatilidad) se encuentra cotizando con lecturas extremas que invitan a pensar en una reversión a la medie que permita a su vez una relajación de tensiones bajistas en el precio. El precio se encuentra consolidando bajo gama lateral entre el techo de los 86,71 y el suelo de los 79,85, proceso que debería favorecer la continuidad y mejoría gradual del fondo del precio. La confirmación de un giro a medio plazo lo encontraríamos con un cierre de sesión por encima de los 98,64.

Puntuación: 2/ 10

Chevron Corporation en gráfico diario con Rango de variación medio diario (ventana central superior), MACD (ventana central inferior) y volumen de negociación

Fuente: Visual Chart y elaboración propia.