Un Turbo no es más que un Warrant al que se le sustituye el riesgo de volatilidad y de valor temporal por un riesgo distinto que es la eventualidad de que el precio del activo alcance un determinado nivel de precios (lo que se conoce como Barrera o Knock Out). En el caso de los Turbos Cotizados por Societe Generale en España ese nivel de barrera coincide con el Strike o Precio de Ejercicio, lo que quiere decir que si se alcanza el nivel de barrera el producto vencerá de forma anticipada y sin valor.

Esta característica de los Turbos limita el número de escenarios posibles ya que de alcanzarse dicha barrera no es posible la recuperación del capital invertido al producir dicho hecho el vencimiento anticipado y sin valor del producto, algo que no sucedería nunca en un Warrant ya que el producto incluso perdiendo todo su valor podría recuperarse si la cotización del activo lo hace (si el precio baja en el caso de un PUT o si sube en el caso de un CALL).

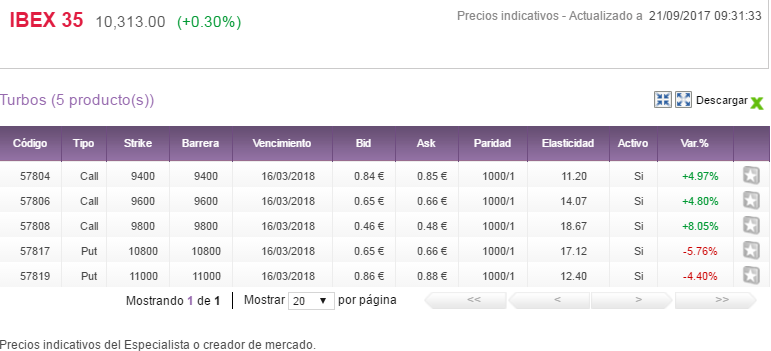

Los Turbos permiten la toma de posiciones en escenarios de mercado alcista o bajista, al igual que los Warrants se puede operar en Turbo CALL (mercado alcista) y Turbo PUT (mercado bajistas) y los niveles de apalancamiento dependerán básicamente de la distancia que exista desde el nivel de cotización del activo a la barrera, de tal forma que cuanto más próxima esté la barrera más riesgo tendrá el producto (la posibilidad de alcanzar la barrera es mayor) y como contraprestación mayor será su apalancamiento.

Al igual que los Warrants los Turbos se liquidan a vencimiento por diferencias, en el caso de Un Turbo CALL será la diferencia entre el nivel de cotización del subyacente y el Precio de Ejercicio (ajustado por paridad) y en el caso de un Turbo PUT será la diferencia entre el Precio de Ejercicio y el nivel de cotización del subyacente (ajustado por paridad).

Los Turbos, al igual que los Warrants pueden cumplir con gran variedad de finalidades, así se pueden utilizar con una estrategia de especulación (Alcista o bajista), pero también pueden servir perfectamente a una finalidad de cobertura de riesgos. Dado que los niveles de apalancamiento no cambian de forma radical al no tener una pérdida de valor temporal significativa, el Turbo permite cubrir de una forma eficiente una cartera de contado.

Los Turbos cotizados ahora mismo en Bolsa española contemplan el IBEX-35 como único subyacente, dado que la volatilidad de un activo singular es por definición mayor que la volatilidad de un índice, y que por tanto la eventualidad de tocar la barrera es mayor, la opción de emitirlos sobre un activo diversificado (un índice lo es) reduce el riesgo de tocar la barrera. En el pasado se han cotizado Turbos sobre diferentes valores de mercado doméstico (Telefónica, Banco Santander, Inditex…), materias primas o tipos de cambio.

En muchos mercados europeos los Turbos son el producto más negociado dentro del segmento de Productos Cotizados en España la cuota de mercado de este tipo de productos se situó en el 12.5% en el año 2016 muy por detrás de los Warrants, productos que ofrecen una mayor variedad de subyacentes y vencimientos.