Telefonicaha presentado hoy sus resultados correspondientes al periodo enero-septiembre, que destacan tanto por la actividad comercial de alto valor desplegada durante estos meses como por la mejora de las tendencias de crecimiento, y que permite a la Compañía revisar al alza su objetivo de ingresos a en torno al 2% (vs. en torno al 1% anterior), a pesar del impacto negativo de la regulación (aproximadamente 0,9 p.p.). Le permite igualmente confirmar los objetivos de margen de OIBDA (crecimiento en torno al 0,5 p.p) y de CapEx/Ventas excluyendo espectro (en torno al 15%), así como el dividendo anunciado para 2018. Los nueve primeros meses del año destacan también por la reducción de la deuda neta (-9,7% vs 3T17) y por la actividad de financiación hasta septiembre, cercana a los 12.400M€.

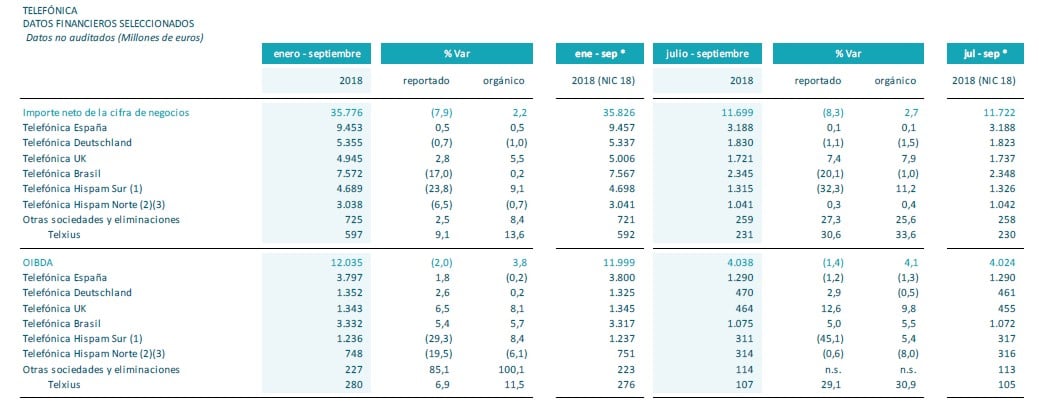

Por partidas, los ingresosdel trimestre se sitúan en 11.699 millones y aceleran su crecimiento en términos orgánicos, hasta el 2,7% interanual (+2,2% en enero-septiembre). Se apoyan de nuevo en la mejora de los ingresos de servicio (+1,2% en el 3Q18; +0,9% en enero-septiembre) y en el fuerte avance de los ingresos por venta de terminales (+20,7% en el tercer trimestre; +19% en los nueve primeros meses). Por su parte, los ingresos de datos móviles crecen en el trimestre un 7,8% interanual orgánico (+7,9% enero-septiembre) y representan el 61% de los ingresos de servicio móvil (+4 p.p. interanual orgánico). Excluyendo el impacto negativo de la regulación (-1,0 p.p. en el trimestre y -1,1 p.p. en enero-septiembre), los ingresos acelerarían su crecimiento hasta el 3,7% interanual orgánico en el trimestre (+3,3% en los nueve meses).

Los gastos por operaciones ascienden a 7.980 millones de euros en el periodo julio-septiembre y caen un 10,2% interanual en términos reportados (-10,6% en los nueve meses).

Por otra parte, el OIBDA - resultado operativo antes de amortizaciones - asciende a 4.038 millones de euros en el tercer trimestre. En términos orgánicos aumenta el 4,1% en el trimestre (+3,8% enero-septiembre) gracias nuevamente a la positiva evolución de los ingresos, a los ahorros de la digitalización y simplificación y al esfuerzo de contención de gastos. Excluyendo el impacto de la regulación (-1,3 p.p. en julio-septiembre; -1,9 p.p. en enero-septiembre), el OIBDA aumentaría un 5,4% interanual orgánico en el trimestre y un 5,7% en los nueve meses. El margen OIBDA del tercer trimestre se sitúa en el 32,7% en términos orgánicos (+0,4 p.p. interanual; 34,5%, +2,4 p.p. interanual en términos reportados). En enero-septiembre alcanza el 32,5% orgánico (+0,5 p.p. interanual; 33,6%, +2 p.p. interanual reportado).

De este modo, elbeneficio neto en el tercer trimestre alcanza 1.139 millones de euros y crece un 35,8% interanual. En el periodo enero-septiembre totaliza 2.721 millones (+11,6% interanual).

Por otra parte, la depreciación frente al euro de las divisas, especialmente del real brasileño y del peso argentino, tiene un impacto negativo en los resultados reportados de la Compañía. Así, en el tercer trimestre, la evolución de los tipos de cambio (excluyendo el ajuste por inflación) reduce en 8,1 p.p. el crecimiento interanual de los ingresos y en 9,5 p.p. el del OIBDA (-8,5 p.p. y -9,8 p.p. respectivamente en enero-septiembre). Sin embargo, el impacto negativo de la depreciación de monedas a nivel OIBDA se reduce significativamente en términos de generación de caja, ya que la depreciación supone también menores pagos por CapEx, impuestos, intereses y dividendos a minoritarios.

La variación reportada de los resultados consolidados de enero-septiembre de 2018 refleja la adopción de las normativas contables NIIF 15 y 9 desde 1 de enero de 2018 (los resultados de enero-septiembre 2017 se reportan bajo la normativa contable anterior). La variación orgánica excluye el efecto del cambio contable a NIIF 15 en 2018 (-23 millones en los ingresos y +15 millones en el OIBDA del tercer trimestre; -50 millones y +36 millones respectivamente en los nueve primeros meses). El cambio contable a NIIF 9 no tiene impacto significativo en los resultados.

Adicionalmente el Grupo Telefónica aplica el ajuste por inflación a sus compañías cuya moneda funcional es el peso argentino para la información financiera de los periodos terminados desde 1 de julio de 2018. El ajuste por inflación de la cuenta de resultados se calcula con efecto retroactivo al 1 de enero de 2018, con un impacto negativo en los resultados consolidados del Grupo Telefónica de julio-septiembre (-361 millones de euros en ingresos, -123 millones en OIBDA, -112 millones en OI y -76 millones en CapEx) y de enero-septiembre (-618 millones de euros en ingresos, -229 millones en OIBDA, -281 millones en OI y -123 millones en CapEx).

Además, una serie de factores adicionales ha impactado en los resultados del tercer trimestre. El impacto a nivel de OIBDA es el siguiente: el asociado a una sentencia judicial en Brasil (307 millones de euros), contingencias en Brasil (-110 millones), gastos de reestructuración (-34 millones), y plusvalías por venta de torres (24 millones) y por venta de sociedades digitales (21 millones).

Reducción de deuda en Telefónica por sexto trimestre consecutivo

El CapEx de los nueve primeros meses del año totaliza 5.680 millones (-4,7% interanual) e incluye 612 millones de espectro. En términos orgánicos crece un 5% y sigue enfocado en la transformación radical de las redes (despliegue de redes ultra rápidas y virtualización de la red), y en la mejora de la calidad. El flujo de caja operativo (OIBDA-CapEx) asciende a 6.354 millones en enero-septiembre (+0,7% interanual), con un aumento del 2,9% en términos orgánicos, reflejando la positiva evolución del negocio. Por su parte, el flujo de caja libre asciende a 2.957 millones hasta septiembre (-8,3% frente al mismo período de 2017) si bien aumenta un 0,9% excluyendo pagos de espectro.

La deuda neta a 30 de septiembre (42.636 millones) se reduce por sexto trimestre consecutivo, hasta un total de 1.594 millones menos que en diciembre de 2017, de los cuales 957 millones se corresponden con el tercer trimestre del año. Con respecto a septiembre de 2017, la reducción de deuda se sitúa en el 9,7%.

Durante los primeros nueve meses de 2018, la actividad de financiación de Telefónica asciende a aproximadamente 12.360 euros equivalentes (sin considerar la refinanciación de papel comercial) y se centra en mantener una sólida posición de liquidez, así como en refinanciar y extender los vencimientos de deuda (en un entorno de tipos bajos). Así, a cierre de septiembre, el Grupo tiene cubiertos los vencimientos de deuda durante los próximos dos años. La vida media se sitúa en 9,16 años (frente a 8,08 años en diciembre de 2017).

José María Álvarez-Pallete, presidente ejecutivo de Telefónica ha reconocido que “Los resultados trimestrales reflejan la sólida ejecución de nuestras prioridades estratégicas. En primer lugar, siguen creciendo los clientes de alto valor y su ingreso medio, con un fuerte nivel de altas netas en contrato móvil (incluyendo la mejor cifra de los últimos diez años en España), LTE, fibra y televisión de pago. Más y mejores clientes, que unido a la estabilidad del churn, se traduce en una mayor sostenibilidad del negocio. Si añadimos la mayor cobertura en redes de alta velocidad, las eficiencias que ya estamos capturando en digitalización y simplificación o lanzamientos como Movistar Home a través de AURA, se refuerza nuestro posicionamiento futuro.

Por otro lado, los ingresos y la generación de caja operativa aceleran su crecimiento orgánico, el flujo de caja libre alcanza los 3.000 millones de euros, aumentando un 0,9% frente al año anterior excluyendo espectro y la deuda neta se reduce por sexto trimestre consecutivo. Las mejores tendencias de crecimiento, la fortaleza y solidez del negocio en el tercer trimestre y el buen posicionamiento operativo en los principales mercados nos permiten revisar al alza nuestro objetivo de crecimiento de ingresos para 2018", concluye Pallete.