Banco Santander dará el pistoletazo de salida a la presentación de resultados el miércoles 25 de julio; un día después vendrán las cuentas de Bankia, y Bankinter; los inversores terminaran la semana a lo grande con los resultados de BBVA, Caixabank y Banco Sabadell. Los pronósticos del consenso auguran ganancias para el segundo semestre de aproximadamente el 15% más que en el mismo periodo de 2017. En conjunto, los seis grandes bancos españoles habrán ganado más de 8.800 millones de euros, frente a los 3.917 millones de euros de las mismas fechas del pasado ejercicio, según los analistas de Facset.

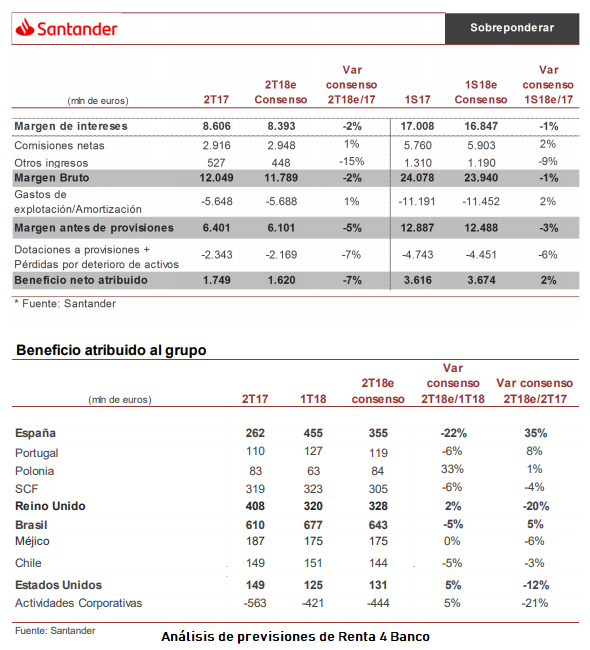

En el caso de Banco Santander, el consenso espera un beneficio semestral cercano a los 4.000 millones de euros, un 12% más que en los seis primeros meses del año anterior. Según la analista de Renta 4, Nuria Álvarez, las cuentas reflejarán una contención de los costes de explotación y menores dotaciones a provisiones, al tiempo arrojarán los costes de reestructuración asociados a Popular, de unos 300 millones de euros.

Según se puede leer en su informe, el consenso está estimando un margen de intereses para el grupo de 8.393 mln de euros en 2T18, lo que supone un descenso del 0,7% vs 1T18 y una cifra muy similar a un año antes. Las comisiones netas podrían mostrar un comportamiento más débil frente al primer trimestre de 2018, de modo que los ingresos recurrentes se mantendrían prácticamente planos en comparativa trimestral. “Otro trimestre más veremos contención de los costes de explotación (-1% 2T18/1T18) y menores dotaciones a provisiones” explica Álvarez.

También el panel de expertos de Credit Suisse destaca este dato sobre el balance de El Banco Santander y, a su juicio,sus ganancias en España se situarán en unos 290 millones de euros. Respecto al mercado internacional, la entidad suiza espera que las presiones en los márgenes del banco en Reino Unido “empiecen a ser evidentes” mientras que las tendencias en Brasil se mantendrán “fuertes”.

Bankia y Banco Sabadell darán a conocer sus cuentas el jueves 26 de julio y el mercado prevé unas ganancias para la entidad presidida por José Ignacio Goirigolzarri de 459 millones de euros hasta junio, un 10% menos, en tanto que para Sabadell esperan un acumulado de 219 millones, un 29% menos. Las estimaciones de Renta 4, sin embargo son más débiles, con un beneficio neto un 7% por debajo de lo que espera el consenso. En concreto, según sus cálculos, el beneficio neto alcanzaría los 74 mln de euros en 2T18, en un trimestre con numerosos extraordinarios, “muchos de ellos no extrapolables”.

Una semana de infarto: el viernes 27, los inversores tendrán que digerir las cuentas de BBVA, CaixaBank y Bankinter.

En el caso de Caixabank, según los cálculos del consenso, el beneficio en la primera mitad del año ascendería a 1.224 millones, un 45,88% más.

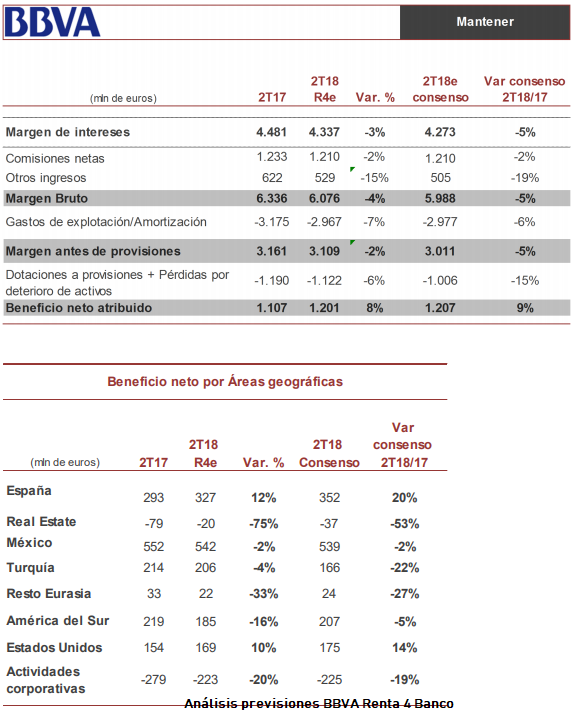

Muy diferente será el caso delBBVA, dónde con la puesta vista en Turquía rozará los 2.540 millones. Se prevé que las cuentas de la entidad presidida por Francisco González recojan, un trimestre más, el impacto negativo de la depreciación de las principales divisas a las que está expuesto el banco: el peso mexicano (13%), el dólar (8%) y la lira turca (32%). Los expertos de Renta 4 esperan que el beneficio neto caiga un -10% (trimestral R4e) por las mayores provisiones en un contexto de gastos de explotación estables. En la conferencia de resultados, toda la atención estará puesta en las perspectivas en Turquía tras los últimos acontecimientos. En concreto en el crédito que tienen concedido en dólares así como en la evolución del coste de riesgo que, según los analistas, volverá a situarse en este segundo trimestre de 2018 por encima del objetivo del banco para el conjunto del año.

Sólo Liberbank, Bankia, Unicaja y Bankinter conseguirán crecer en capital

En el caso de Bankinter, la entidad con menor capitalización bursátil del Ibex 35, los expertos anticipan un beneficio en el primer semestre de 263 millones de euros, un 9,12% más que hasta junio de 2017.

Según Gonzalo López Eguiguren, analista de Mirabaud Securities, en España habrá dos factores que penalizarán los resultados del segundo trimestre de 2018 y en algunos casos el capital. Según sus números, el resultado de los bancos a nivel consolidado puede caer un 19% QoQ y un 40% QoQ (diferencia entre el total de beneficios por operaciones financieras y las pérdidas por este tipo de operaciones) en el plano doméstico español afectado, principalmente, por la menor contribución de la línea de ROF (que podría ser un 60% menor a la del primer trimestre de 2018, dada la evolución de los spreads de los soberanos) y la contabilización de al menos 600mn€ de aportaciones al Fondo Único de Resolución por parte de los bancos (la práctica totalidad derivada de su negocio en España).

Según Eguiguren, solamente cuatro entidades -de ocho- (Liberbank, Bankia, Unicaja y Bankinter) conseguirán crecer en capital este trimestre como consecuencia de la realización de ROF o por la propia evolución de los bonos soberanos, que hará reducir las plusvalías generalizadas en el sector. “Recordemos –explica- que, a marzo 2018, el sector doméstico incluía de media más de 55 puntos básicos de plusvalías latentes en sus ratios de capital, cifra que previsiblemente este trimestre se verá reducida”

Por otra parte, los expertos de Mirabaund creen que las comisiones seguirán apoyando la cuenta de resultados de los bancos, con un aumento de un 2,6% según sus cálculos.

Por último, todos los expertos apuntan a que no hay que dejar de mirar a la evolución del crédito y si se confirma el cambio de tendencia de algunos bancos. En la pasada presentación de resultados, a pesar de la estacionalidad del trimestre, algunas entidades fueron capaces de mantener o crecer su libro crediticio rentable, como Liberbank (+3.5%) y Sabadell (+1%) .

Los últimos datos sectoriales, comienzan a dar ligeros atisbos de cambio de tendencia en hipotecas (ligeros, pero se mitigan las caídas, lo que hace que el stock de particulares a mayo alcance cifras de noviembre 2017). Para este trimestre, “vemos que además de estos tres bancos, Bankinter puede también presentar datos de crecimiento de su libro rentable”, concluye Eguiguren.