Banco Santander ha vivido una de sus semanas dulces en bolsa. Los títulos de la entidad bancaria del Ibex 35 acumulaban la semana pasada una revalorización del 5,27% y, cerrada la sesión del viernes, las acciones de Santander cotizaban por encima de los 4,20 euros, llegando a alcanzar en concreto los 4,28. El cambio de gobierno en Brasil, tras la victoria del candidato presidencial de extrema derecha Jair Bolsonaro, y los resultados trimestrales de la entidad, han mejorado las previsiones de los analistas sobre Santander, que precisamente hoy reparte su dividendo en efectivo. En concreto, este lunes, 5 de noviembre, Banco Santander abona a sus accionistas el dividendo en efectivo correspondiente a su programa Santander Dividendo Elección. Los accionistas que hayan adquirido las acciones de Santander antes del 17 octubre, y hayan decidido recibir el abono del dividendo en efectivo, percibirán un precio bruto fijo de 0,035 euros por título, compromiso que el banco presidido por Ana Botín asumió de forma irrevocable.

Recomendaciones de los analistas

El mismo viernes, el analista Roberto Moro afirmaba que a Santander "le ha venido muy bien el triunfo de Bolsonaro, o al menos para recuperar parte de lo perdido por esa misma incertidumbre". Roberto Moro afirmaba que Santander estaba "teniendo un buen rebote" pero que podía rebotar aún más. "El conjunto de los mercados, porque donde están los índices europeos podríamos seguir rebotando, lo que serviría para ver a un Santander aproximándose a la zona de 4,60. Merece la pena mantener. No creo que llegue a 4,70 pero sí a la zona de 4,40/4,60", vaticinaba el analista.

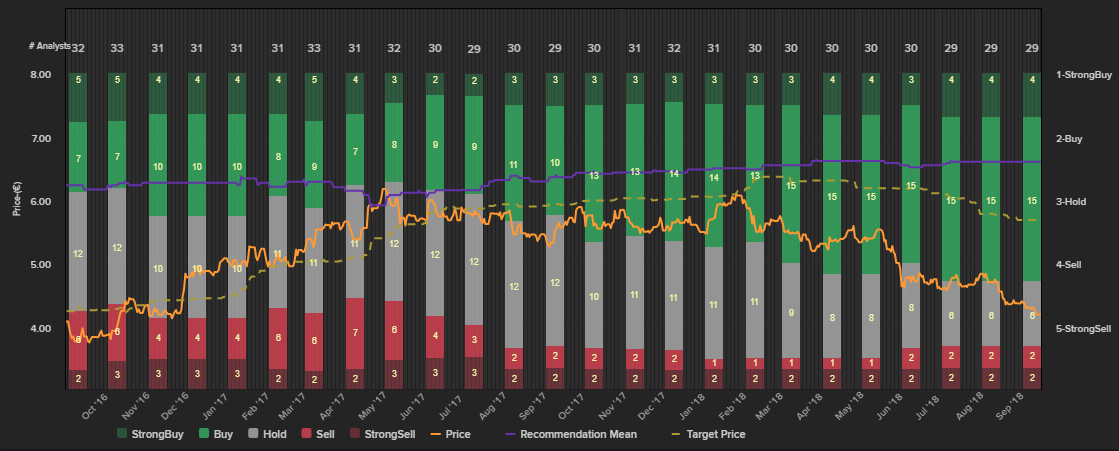

Por su parte, las 29 casas de análisis que sigue Reuters le otorgan un precio objetivo de 5,67 euros. Así, según el consenso de mercado de Reuters, supone más de un 40% de potencial en bolsa a doce meses y es ahora mismo “la niña bonita” de los analistas bursátiles.

Si nos ceñimos a su valor en libros, la banca en general tiene en este sentido un valor superior a los de su cotización en bolsa, pero Banco Santander supera todas las cifras. Con una capitalización bursátil de 66.151 millones de euros, el PER (veces que el beneficio está incluido en el precio de la acción) actual de las acciones de Banco Santander, de 8.37 veces, es casi la mitad del histórico de la entidad del 15.20 veces. ¡Todo un chollo para los inversores! Significa que un inversor tardaría poco más de 8 años en recuperar su inversión vía beneficios, cuando la media de la bolsa Española está en más de 13 años.

Es más, si tenemos en cuenta las cifras registradas al finalizar el tercer trimestre, el banco ocupaba el primer puesto de la zona euro y el decimoctavo del mundo por valor de mercado, con una capitalización de 69.958 millones de euros. Según publica la entidad en su informe financiero del tercer trimestre, durante los nueve primeros meses del año, se han negociado 15.856 millones de acciones Santander, por un valor efectivo de 82.229 millones de euros, la mayor cifra de los valores del EuroStoxx, con una ratio de liquidez del 98%.

Bolsonaro, primer impulso para el rebote del Santander

La victoria del ultraderechista Jair Bolsonaro el pasado domingo, 28 de octubre, fue el primer impulso de la semana para el comienzo del rebote de Banco Santander. La entidad del Ibex 35 tiene en Brasil su principal fuente de negocio con unos ingresos, a cierre de junio de 2018, de más de 6.700 millones de euros, lo que implica un 25% del total.

En la conferencia de analistas posterior a la presentación de resultados de Santander, el 31 de octubre, los directivos se mostraban más que tranquilos sobre la perspectiva de Brasil tras las elecciones presidenciales. Ninguna preocupación. Todo lo contrario. De hecho, se anunciaba que Banco Santander obtuvo un beneficio en Brasil de 1.942 millones de euros hasta septiembre de este año, lo que supone un aumento del 2% respecto al mismo periodo de 2017 (+24% sin contar la inflación).

“En un entorno muy volátil hemos conseguido muy buenas cifras y un crecimiento muy sólido de la base de clientes en Brasil”, destacaba José Antonio Álvarez, consejero delegado del Grupo, que aseguraba que “desde el punto de vista del negocio, podemos seguir creciendo más rápidamente de lo que lo hace el mercado en ese país. La evolución seguirá siendo muy buena en Brasil”.

La cuenta de resultados también empuja al Santander en el Ibex

La presentación de cuentas de Santander correspondiente al tercer trimestre de 2018 también venía a demostrar en cifras la buena visibilidad de beneficios y fuertes fundamentales.

Banco Santander obtuvo un aumento del 13% en su beneficio atribuido en los nueve primeros meses del año hasta los 5.742 millones de euros. A tipos de cambio constantes el incremento fue del 28%. En el tercer trimestre estanco, el beneficio atribuido de Banco Santander fue de 1.990 millones de euros, un 36% más que en el mismo trimestre de 2017.

Los ingresos de Banco Santander aumentaron un 9% en euros constantes en los primeros nueve meses, hasta 35.882 millones de euros, mientras que el crédito y los recursos de clientes crecieron un 3% y un 4%, respectivamente, en euros constantes.

Reconocido como el Banco más solvente y resistente

La semana culminaba para Banco Santander con el reconocimiento de ser una de las entidades capaces de pasar los test de estrés en la eurozona. Es más, Santander es el grupo español más solvente de los grandes en el peor escenario de los test de estrés, según los datos publicados este viernes por la Autoridad Bancaria Europea (EBA).

Los cuatro bancos españoles analizados en los test de estrés de la EBA -Santander, BBVA, CaixaBank y Sabadell- superan el examen de solvencia incluso en el escenario más adverso, lo que significa que serían capaces de seguir ganando dinero a pesar de un hipotético fuerte deterioro de la economía, y el mejor situado en las pruebas es Santander. En concreto, en el escenario más adverso, el Santander contaría con una ratio "fully loaded" -teniendo en cuenta las futuras exigencias- del 9,20 %, por encima de CaixaBank, con el 9,11%, BBVA, el 8,80%, y Sabadell, el 7,58%.

Las pruebas miden la capacidad de la banca en un escenario base en el que la economía no da grandes sorpresas, y otro estresado, para medir su resistencia. El escenario hipotético para España supone que el PIB caería el 0,3% en 2018 y el 1,5% en 2019, para crecer un 1,1% en 2020; y en los tres ejercicios el paro sería superior al 15%. Los tres grandes bancos españoles lideran la lista de entidades por beneficio de la zona del euro, a pesar de las hipótesis más adversas planteadas: Santander obtendría 1.208 millones en el trienio 2018-2020, CaixaBank, 739 millones y BBVA, 344 millones.

Los accionistas de Santander, otro de sus apoyos

Por su parte, los accionistas de la entidad bancaria presidida por Ana Botín son otro de los principales baluartes del banco. Los inversores siguen confiando en la evolución de Banco Santander, que desde comienzos de año ha aumentado en 161.178 titulares su base de accionistas. Este aumento eleva el número total de accionistas al cierre de septiembre -último dato disponible- hasta un nuevo máximo histórico de 4,19 millones.

Las ampliaciones de capital y la fórmula del scrip dividend, han sido una de las claves para este crecimiento. En la última década, Santander ha duplicado el número de sus acciones, pasando de los cerca de 8.000 millones de títulos a finales de 2008 hasta los 16.136 millones actuales.

Si tenemos en cuenta las tres ampliaciones de capital efectuadas desde 2008 (dos de ellas bajo la presidencia de Ana Botín), Santander ha captado 21.700 millones de euros y ha puesto en circulación 4.270,6 millones de acciones nuevas, que representan más del 26% del capital.

Por su parte, sin tener en cuenta el 'scrip dividend' de este mes de noviembre, Santander ha puesto en marcha una veintena de dividendos elección, a través de los cuales ha emitido 4.063,7 millones de acciones de nuevo cuño. En este sentido, cabe resaltar que la entidad está a punto de decir adiós al 'scrip dividend', una estrategia de retribución al accionista inaugurada por el banco en 2009, con Emilio Botín. El de noviembre es el último que efectúa bajo el paraguas de esta fórmula. A partir de 2019 los cuatro cupones se abonarán en dinero contante y sonante.