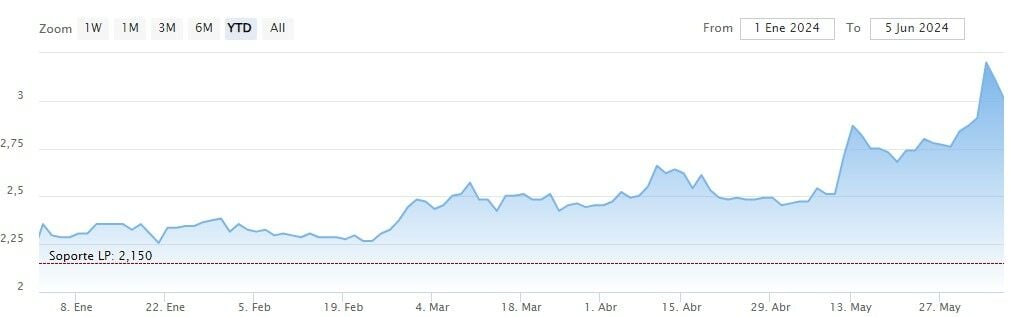

Los títulos de Reig Jofre registran hoy una subida del 8% en el Mercado Continuo, situándose como el líder indiscutible en la bolsa española en la jornada de este jueves. Esta destacada performance ha impulsado la revalorización anual de la compañía, que se aproxima al 41%, consolidando así su posición como una de las inversiones más atractivas del mercado.

Desde una perspectiva técnica, los indicadores de fuerza apuntan a que los títulos de Reig Jofre son "muy fuertes" tanto a medio como a largo plazo, lo que refuerza la confianza de los inversores en la solidez y el potencial de crecimiento de la empresa.

El reciente análisis de Lighthouse, que inició cobertura sobre Reig Jofre hace poco más de una semana, subraya la robustez y diversificación del modelo de negocio de la compañía. Reig Jofre opera en tres divisiones principales: Pharmaceutical Technologies, Specialty Pharmacare y Consumer Healthcare, lo que le permite mitigar riesgos en una industria reconocida por su naturaleza defensiva y anticíclica.

Con un 55% de sus ventas realizadas fuera de España en 2023, Reig Jofre destaca por su fuerte presencia internacional. El informe de Lighthouse prevé un crecimiento sostenido para la compañía, proyectando un aumento del 8,9% en ingresos entre 2023 y 2026. Este crecimiento será impulsado por el lanzamiento de nuevos productos y la expansión en el mercado de inyectables y liofilizados.

Uno de los aspectos más destacados del informe es la mejora esperada en la rentabilidad de la empresa. Factores como el cambio en el mix de ingresos hacia productos más rentables, la integración vertical a través de asociaciones estratégicas y la normalización de costos laborales e inflacionarios son claves en esta proyección. Se espera que el EBITDA de la empresa alcance el 11,4% para 2026, un incremento significativo desde el 10,5% registrado en 2023. Asimismo, el beneficio neto de la compañía podría crecer un 22,6% anualizado entre 2023 y 2026.

A pesar de las significativas inversiones en I+D, Reig Jofre mantiene un bajo nivel de deuda y genera un flujo de efectivo positivo, otorgándole la flexibilidad necesaria para explorar oportunidades de crecimiento no orgánico. La cotización de sus acciones, aunque aún alejada de sus máximos históricos, presenta una oportunidad atractiva para los inversores. Con un EV/EBITDA esperado para 2024 de 7,7x y un PER proyectado para 2026 de 12,8x, la valoración de la compañía sugiere un considerable margen de crecimiento.

En mayo, Reig Jofre alcanzó un hito significativo al unirse como Miembro Asociado al proyecto Med4Cure, un importante esfuerzo europeo en la industrialización de nuevas terapias. Este proyecto, parte del primer Proyecto Importante de Interés Común Europeo (PIICE) en el sector de la salud aprobado por la Comisión Europea, cuenta con una financiación pública de hasta mil millones de euros y se espera que genere inversiones privadas por un total de 5.900 millones de euros. Reig Jofre contribuirá al proyecto EMINTECH, centrado en el desarrollo de tecnologías farmacéuticas avanzadas para terapias personalizadas y la lucha contra infecciones no resueltas.

En resumen, Reig Jofre se perfila como una opción de inversión excepcional en el sector farmacéutico, con fundamentales sólidos, un prometedor potencial de crecimiento y un bajo riesgo operativo, comercial y financiero. Según el informe de Lighthouse, "En RJF no es momento de esperar ni de procrastinar", señalando que el momento para considerar esta inversión es ahora.