Los expertos consideran, en especial como después veremos por fundamentales, que el precio no recoge ni de lejos todo el potencial de Reig Jofre De momento, la compañía farmacéutica espera el apoyo del Gobierno para rubricar acuerdos que eleven, más allá de la alianza Rovi-Moderna, la participación española en la producción de las vacunas anticoronavirus.

La compañía catalana sigue negociando con toda la artillería preparada. A principios de 2021 estará listo su nuevo centro de producción de viales inyectables estériles en Sant Joan Despí, que ha costado 30 millones de euros y que podrá fabricar entre uno y dos millones de vacunas diarias a pleno rendimiento. Mientras sigue estudiando si uno de sus complementos alimenticios, denominado Manremyc, sirve para tratar el coronavirus, rebajando la intensidad de la infección e incluso reduciendo su incidencia si no se sufre la enfermedad.

Todos estos factores apoyan al valor desde principios del año. Es el cuarto mejor valor de todo el Continuo español y se revaloriza desde el pasado 1 de enero un 62%. Y distribuirá el 60% de su beneficio en el dividendo de 2,96 millones de euros que repartirá en octubre bajo la fórmula Scrip Dividend .

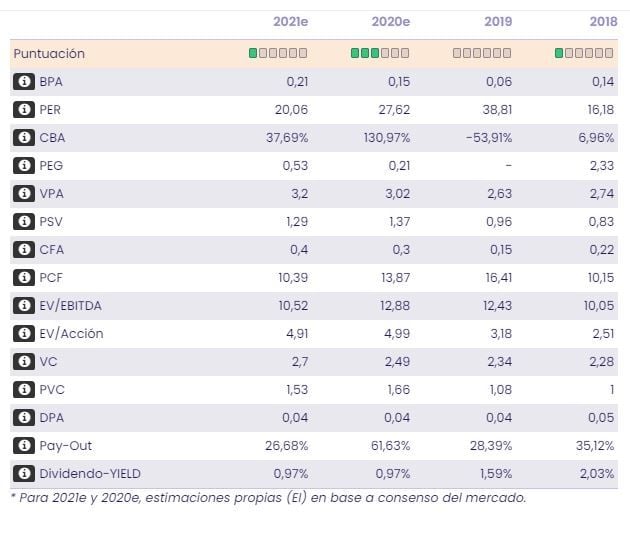

María Mira, analista fundamental de Estrategias de Inversión considera que en una valoración por ratios en base a previsión de resultados 2020-21, la compañía está infravalorada: estimamos un BPA para el cierre de 2020 de 0.15€/acción y 0,21€/acción en 2021. El mercado paga, a precios de este informe, un PER de 27v año actual y 20v para el próximo ejercicio para los títulos de Reig Jofre frente a un PER de 33v Rovi, 12.6v Faes, 19.3v Almirall y 13v Grifols”. “Con este ratiosobre resultados- agrega la analista- y teniendo en cuenta la previsión de CBA, el ratio PEG recoge el importante potencial de Reig Jofre, (PEG: 0,2v/0,5v 2020 y 2021 respectivamente para Reig Jofre, mejor que el de sus principales competidores: 1.28v Rovi, 0.83v Faes, CBA<0 para Almirall y 1.07v ratio PEG de Grifols)”.

“ Y concluye indicando que “bajo “scrip dividend” el DPA estimado para 2020 es de 0,04€/acción, lo que coloca la rentabilidad sobre dividendo-Yield en el 1,04%.En base a nuestra valoración fundamental somos positivos con el valor a medio/largo plazo, el mercado no recoge por el momento el potencial de su negocio, hay margen entre valor y precio”.

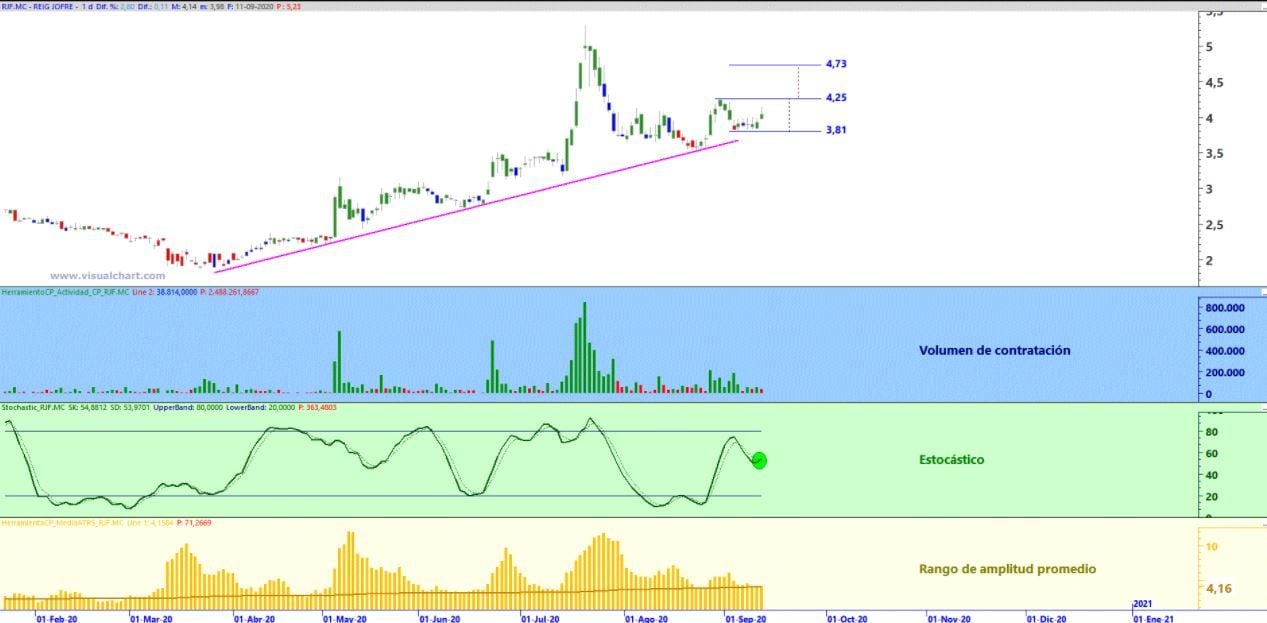

José Antonio González, analista técnico de Estrategias de Inversión, en su idea de trading sobre el valor nos indica que "activa señales de compra en osciladores, cuyas lecturas se encuentran alejadas de zonas de sobrecompra acumulada. La cotización se gira al alza en favor de su incuestionable estructura creciente de fondo, siendo la superación de los 4,25 una oportunidad para tomar posiciones largas o de compra con stop bajo los 3,81 y objetivo en los 4,73".

Según nuestros indicadores premium, Reig Jofre, en modo consolidación, tiene una puntuación de 7 sobre 10 puntos posibles. Con tendencia alcista a largo plazo, tendencia bajista a medio, momento total lento y rápido positivo y volumen, además en ambas vertientes, creciente. Otro de los puntos negativos es su alta volatilidad. A medio y largo plazo su rango de amplitud es creciente.