Los grandes movimientos en la divisa se inician hace tres años, cuando unas declaraciones de Mario Draghi en Bruselas hicieron que el euro marcara máximos en 1,4 frente al dólar. Desde ese día el euro inició una fuerte caída que le llevó a depreciarse un 25% en poco más de seis meses. Desde primeros de 2015 hasta la fecha el eurodólar ha mantenido una tónica lateral y ha sido hace tres meses cuando ha iniciado un fuerte repunte a raíz de unas palabras de D. Trump donde exponía que el dólar estaba demasiado fuerte:

Vamos a exponer algunos datos para ver si el nuevo rumbo emprendido a raíz de las palabras del presidente americano tiene visos de ir más allá.

A nivel técnico en el corto plazo:

Las referencias están muy bien delimitadas desde hace dos años y medio, siendo la franja superior la zona de 1,15- 1,17 y el soporte inmediato los 1,08-1,09 dólares por euro:

Desde hace dos años los intentos de superar la franja superior en 1,15 han sido en vano, y a pesar de haber intentado escapar al alza en alguna semana, alcanzando niveles de 1,17, aún no ha conseguido cerrar ninguna semana por encima de esa cota:

Los indicadores semanales presentan parámetros de cierta sobrecompra, lo que nos haría vigilar de cerca la parte alta del rango planteado. Pese a que finalmente lo pueda romper, nos inclinamos a una consolidación/corrección previa en la zona.

La llegada del EURODÓLAR a la parte superior del rango se viene produciendo con unos niveles elevados de volatilidad realizada. Pese a que éstos vienen manteniéndose estables en zonas elevadas durante los últimos meses, los saltos violentos vienen tendiendo a producir reversiones más adelante, por lo que los niveles de resistencia se hacen más necesarios vigilar ante una posible consolidación o corrección, quizá antes de romper al alza:

Pero a nivel técnico en el medio plazo las cosas son muy distintas. Y todo apunta pese a puntuales consolidaciones/correcciones en niveles de resistencia, que el EURODÓLAR terminaría rompiendo al alza la parte superior del rango de estos dos años y medio:

Arriba exponemos un gráfico de la divisa en escala trimestral. Se aprecia en los últimos tres trimestres una fervorosa pugna entre vendedores y compradores, que terminan ganando los compradores. Así, la fuerza compradora consigue cerrar durante el trimestre desde marzo a junio 2017 por encima de los máximos del trimestre de septiembre a diciembre 2016. Todo ello con un trimestre previo, desde enero a marzo de 2017, con un tono de indefinición amenazando soportes.

Lo anterior está teniendo un reflejo a nivel técnico en las escalas lentas de los gráficos. De este modo, a medio plazo la situación del EURODÓLAR tiene visos alcistas de fondo, pese a las lógicas correcciones de varias semanas que un desarrollo alcista siempre experimenta:

Arriba se aprecia la siguiente franja de resistencia importante por encima de la expuesta en los gráficos anteriores. Encima de 1,15-1,17 el par no presenta de niveles significativos hasta 1,28-1,29, donde importantes referencias transcurren. Nótese cómo los indicadores lentos comienzan a romper al alza niveles importantes, sugiriendo presión alcista adicional.

¿Pero puede este escenario alcista darse? ¿Qué tendencia estima el mercado de fondo?

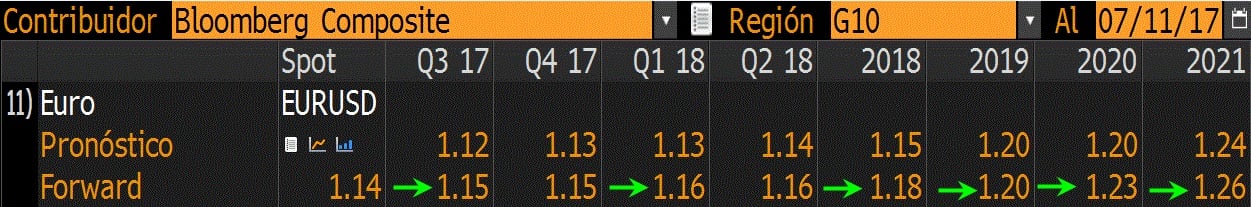

Pues sí; los distintos contribuidores de Bloomberg (todos los bancos y principales organismos a nivel mundial) estiman una tendencia alcista durante los próximos años. Nótese que las estimaciones pese a que son algo conservadoras, sí dan una idea de direccionalidad:

¿El escenario estimado anterior tiene sentido estudiando otros datos? Abajo mostramos un gráfico, a nuestro juicio, revelador. Nótese como la correlación inversa entre la hoja de balance del BCE y la evolución del EURODÓLAR es llamativa. Compras de activos por el BCE acarrean caídas de eurodólar y a la inversa. Ante el inminente programa estimado de “tapering” de cara a 2018 por parte del BCE, ¿es la señal alcista de cara al medio plazo más clara?:

Pero hay más datos curiosos que sugieren un escenario alcista en el medio plazo para el EURODÓLAR.

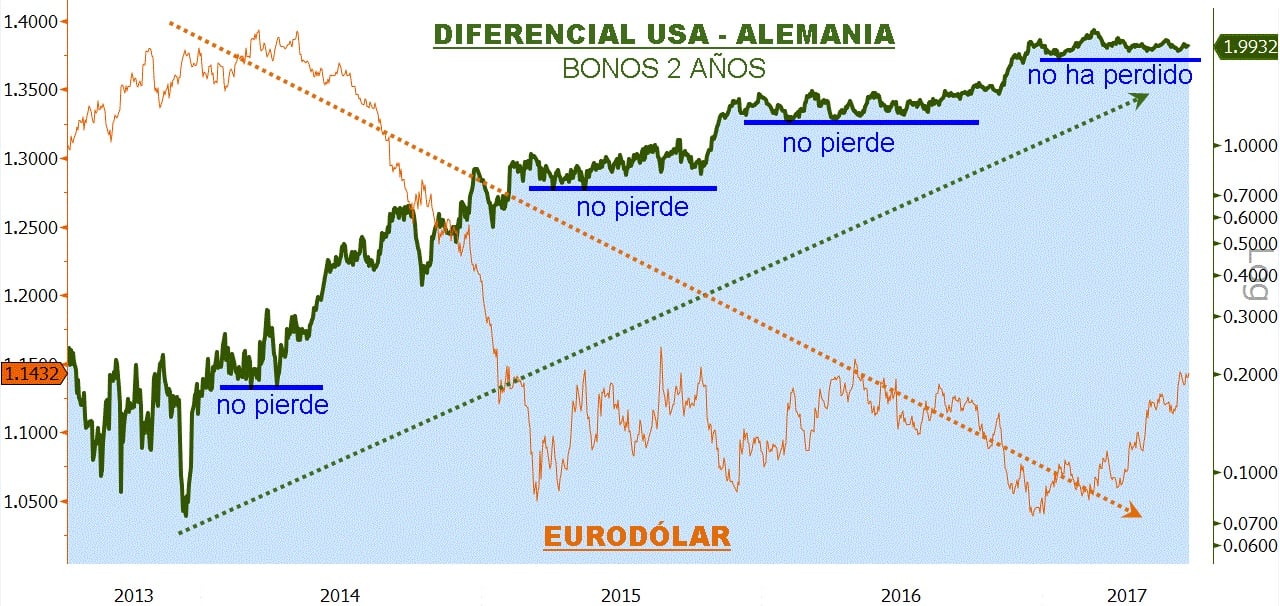

Abajo se aprecia la correlación inversa que se produce entre el EURODÓLAR y el diferencial de tipos de los bonos de 2 años entre USA y Alemania. Si el diferencial cae, los tipos alemanes suben más rápido que los americanos, lo que se correlaciona con una mejora de Europa y por ende en su divisa frente al dólar:

Como se aprecia arriba, el diferencial de tipos de interés a dos años viene manteniendo las referencias de soporte de los últimos meses, lo que a priori no genera ninguna señal alcista para el EURODÓLAR.

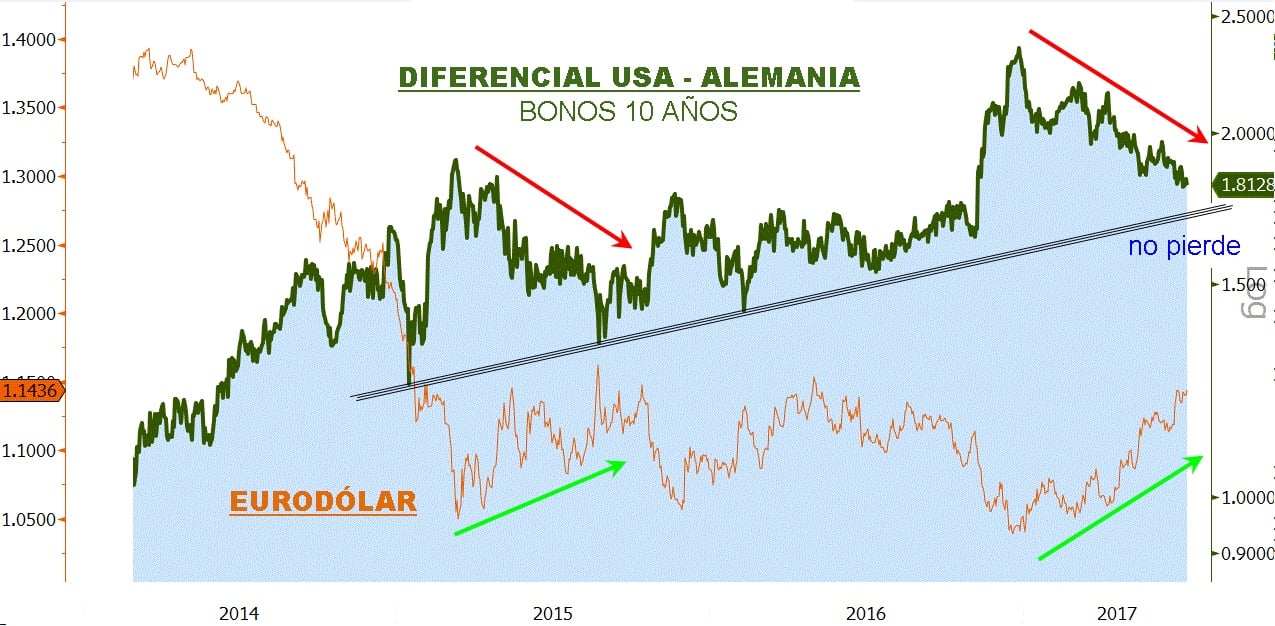

Pero no nos quedaremos en el punto anterior. Veamos si esto también pasa con los diferenciales entre estos países y sus bonos de 10 y 30 años:

Con respecto al diferencial entre USA y Alemania y sus bonos de 10 años, sigue sin apreciarse ninguna señal alcista para el EURODÓLAR. Nótese cómo vuelve a apreciarse la fuerte correlación inversa entre sus evoluciones:

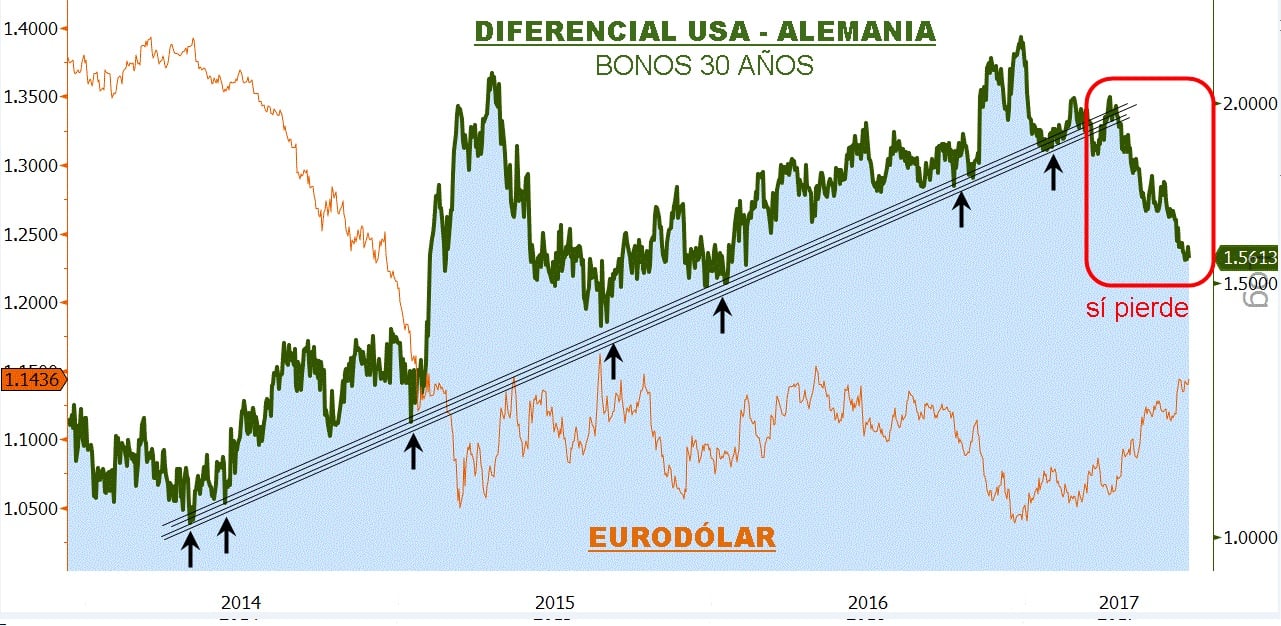

Pero con el diferencial a 30 años ocurre la “magia”. Manteniéndose la correlación inversa antes planteada, y como si de un “efecto látigo” se tratara, la pérdida de referencias alcistas desde el año 2013 en las subidas a favor de las rentabilidades largas americanas se pierde de forma clara:

Sin duda se trata de un dato que terminará trasladándose al resto de tramos de los diferenciales y que auspicia los detalles alcistas de fondo para el EURODÓLAR antes expuestos.

CONCLUSIONES:

El EURODÓLAR desarrolla un rango lateral desde hace dos años y medio, con una zona superior bien definida entre los 1,15 y 1,17 dólares por euro.

En las próximas semanas no descartaríamos que en esa zona superior tratara de tomarse un respiro, o si en un primer momento consiguiera romper la franja, se mantuviera durante algún tiempo consolidando referencias. Los niveles de soporte más importantes se sitúan entre 1,08 y 1,09.

Existen evidencias técnicas en precio y por datos correlacionados con la divisa de que en el medio plazo el EURODÓLAR terminaría rompiendo la franja de resistencia expuesta, por lo que, a nuestro juicio, las perspectivas técnicas serían alcistas en el medio plazo.