NBI Bearings Europe ha publicado las cifras de resultados correspondientes al primer trimestre de 2024

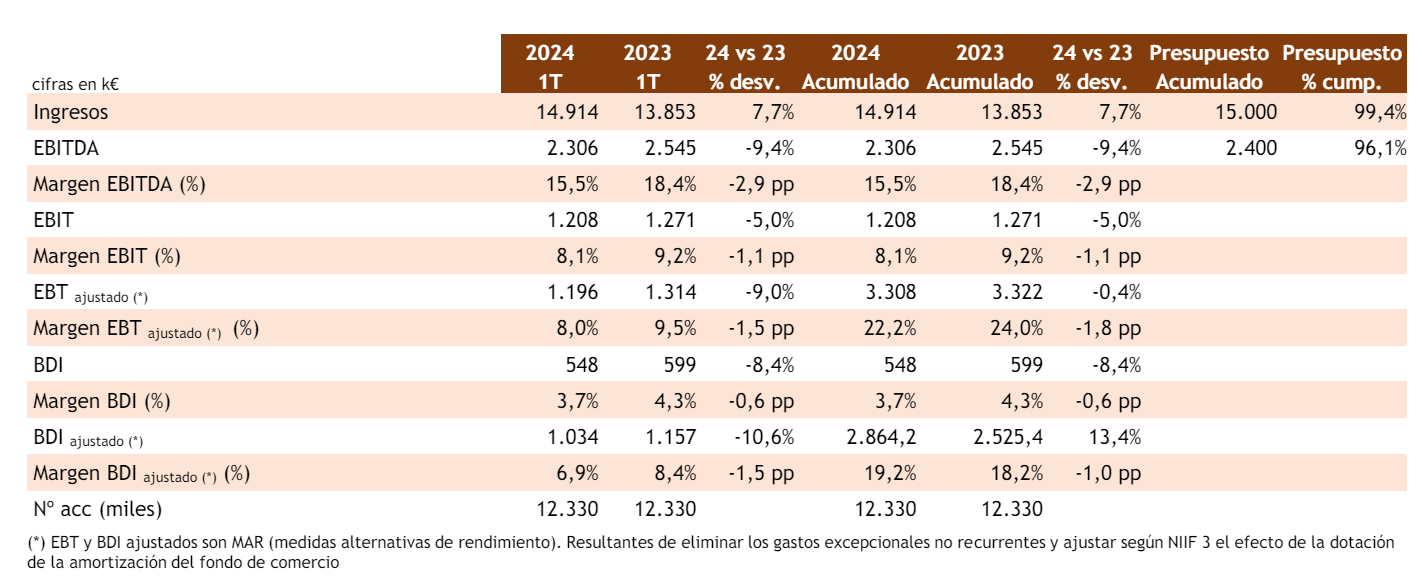

Los ingresos en el 1T24 alcanzan los 14,9 m€, aumentando un 7,7% respecto a 2023 1T y representando un cumplimiento del 99,4% respecto a lo presupuesto. El efecto calendario (en 2024 la semana santa se celebró en marzo mientras el año anterior fue en abril) ha ocasionado un impacto negativo de 700 miles € en ingresos. Por tanto, los ingresos comparables en 2024 ascenderían a 15,6 m€.

El Grupo señala que se mantiene la ralentización en la captación de pedidos en los sectores industriales experimentada en los trimestres anteriores. Las incertidumbres económicas, financieras y geopolíticas continúan muy presentes.

Por divisiones, en rodamientos se comienzan a recoger los frutos con crecimientos de doble dígito.

El EBITDA 2024 1T se ha situado en 2,3 m€ lo que presenta una disminución del 9,4% sobre el año anterior y supone un cumplimiento del 96,1% respecto al presupuesto. El margen EBITDA 2024 1T (%) se ha situado en el 15,5% en comparación con el 18,4% de 2023. La reducción del margen EBITDA (%) es debido:

- Al impacto de la integración de BETA (empresa adquirida en marzo 2023),

- Al significativo aumento del equipo comercial y sus gastos asociados con el propósito de dotar al Grupo de la estructura necesaria para lograr el cumplimiento de las ambiciosas magnitudes recogidas en el Plan 100/27 (incremento de 648,2 k€ en gastos de personal en 2024 1T respecto al mismo periodo de 2023, de los cuales 275,0 k€ corresponden al aumento del equipo comercial)

- El efecto calendario ha reducido en 300,0 k€ la cifra de EBITDA 2024 1T.

El Resultado 2024 1T antes de impuestos (EBT) ajustado se sitúa en 1.196,0 k€ en comparación a 1.314,2 k€ de 2023. El margen EBT 2023 acumulado ajustado (%) se ha situado en un 8,0% frente al 9,5% de 2023. Todo esto sin considerar el efecto calendario.

Por su parte, el Beneficio 2024 1T después de impuestos (BDI) ajustado ha alcanzado 1.034,2 k€ frente a 1.157,4 k€ de 2023, lo que representa un decremento del 10,6%.

Por el lado del balance:

La Deuda financiera neta (DFN) se ha situado en 31,2 m€, lo que supone un incremento de 1,7 m€ respecto al cierre 2023. El ratio DFN/EBITDA12m se sitúa en 3,7 veces. Durante 2024 se ha ejecutado un CapEx por importe de 0,4 m€ y una inversión en circulante de 3,1 m€.

NBI continúa con la política de elevar sustancialmente el nivel de seguridad de los inventarios por: i) las incertidumbres de la situación geopolítica ii) la ampliación de la gama de rodamientos en inventario para poder abordar con garantías el canal de distribución y iii) el lanzamiento de los pedidos de compra de los componentes de rodamientos necesarios para el plan de fabricación en Oquendo e India 2024.

En cuanto a objetivos para el trimestre en curso, NBI Bearings ha señalado que su objetivo de Ingresos para 2024 2T se sitúa en 15,5 m€. Las incertidumbres siguen muy presentes en el mercado. La situación actual obliga a ser precavidos con las estimaciones. Se fija un objetivo EBITDA de 2,5 m€ para 2T. Se prevé que durante el siguiente trimestre la demanda mantenga una tónica similar a los trimestres anteriores.

Plan 100/27 de NBI Bearings

Las metas prioritarias recogidas en el Plan 100/27 de NBI Bearings Europe son alcanzar 100 m€ de ingresos, 18,5 m€ de EBITDA, un ratio de DFN/EBITDA < 2,5x y un ROCE > 16%. La consecución de dichos objetivos puede llevar a que las distribuciones finales no se ajusten a las inicialmente estimadas, dado que el Grupo deberá actuar adaptándose a las circunstancias de cada momento.

- Próxima meta volante se fija en alcanzar unos ingresos de 100 m€. El Plan 100/27 contempla un CapEx de 56 m€. Dicho importe se destinará tanto a alcanzar los ingresos de este Plan como a preparar NBI para el siguiente salto de escala

- Se estima mantener la distribución histórica de crecimiento (50% orgánico/50% inorgánico) en ambas divisiones

- División de rodamientos debe representar un mínimo del 40% de los ingresos totales

Plan estratégico 2027 para su negocio de rodamientos:

El incremento de ingresos de 15m a 40 m€ (2027) lo registrará previsiblemente por la ampliación de la gama de producto, el cambio de la estrategia comercial (más geografía, más tipología clientes, nuevos canales, una mayor agresividad en las ofertas) y la incorporación de comerciales con amplia experiencia en la introducción nuevas marcas de rodamientos.

La estrategia productiva se basa en potenciar la fabricación de las plantas de Oquendo e India, mantener la relación estratégica con Cronos y estar atentos a oportunidades de crecimiento inorgánico siempre que aporten valor y presenten múltiplos atractivos.

En la división industrial:

El incremento de ingresos vendrá según su plan por las siguientes acciones:

â–ª Aumento de market share en los clientes actuales y sus competidores con las tecnologías ya disponibles en la división sobre la base del incremento de capacidad instalada durante los dos últimos años

â–ª Posicionamiento como suministrador de soluciones de mayor complejidad y valor añadido mediante la incorporación de tecnologías complementarias requeridas en las aplicaciones definidas como objetivos clave

â–ª Acompañamiento a los clientes en sus planes de expansión y en el lanzamiento de nuevos productos

â–ª NBI Aerospace Galindo. Desarrollo de un consorcio de empresas, utilizando la sobrecapacidad existente en el mercado, para mejorar sustancialmente la propuesta de valor ampliando las tecnologías y los servicios ofrecidos.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra lanueva sección de cursos gratuitos