Norges Bank, el fondo soberano de Noruega, sigue aflorando participaciones en cotizadas españolas. Sus últimas adquisiciones declaradas a la Comisión Nacional del Mercado de Valores (CNMV) han sido el 3,01% de Mediasety el 4,8% de la inmobiliaria Neinor Homes.

En el caso de Mediaset, Norges Bank se sitúa como tercer accionista relevante, por detrás del propio Silvio Berlusconi y de BlackRock. En la inmobiliaria Neinor Homes, Norges Bank ha aflorado una participación del 4,8%. Este paquete, adquirido través de la gestora Norges Bank Investment Management, tiene un valor de mercado de unos 70 millones de euros

Así, el fondo soberano de Noruega sigue aflorando participaciones en compañías españolas después de que en diciembre declarase un 3% del capital de Euskaltel y Vocento, al tiempo que elevó su participación en Indra hasta el 4%. Antes, en noviembre, aprovechó la colocación por parte del FROB del 7% de Bankia, para hacerse con un 3,2% de la entidad.

¿Cuáles son las razones de Norges Bank para entrar en Mediaset y Neinor?

La entrada en el capital de Neinor de Norges Bank coincide con la salida del fondo estadounidense Lone Star, que vendió la participación del 12,5% que le quedaba en la promotora inmobiliaria por un total bruto de 173,99 millones de euros. El precio de fue de 17,65 euros por acción.

Neinor Homes fue creada en 2015 por el propio fondo estadounidense tras adquirir activos inmobiliarios de Kutxabank y en marzo de 2017 empezó a cotizar en bolsa. Así, la desinversión se completa cuando la compañía ni siquiera ha se ha completado un año desde que dio el saltó al parqué.

Neinor Homes ocupa el cuarto puesto en el ranking de salidas a bolsa de 2017. La compañía dio el salto al parqué el 29 de marzo de 2017, a un precio de 16,46 euros por acción. Así, se apunta una subida en 2017 del 11%. En lo que va de año sube un 0,77%.

Los analistas de Reuters recomiendan comprar los títulos de la inmobiliaria con un precio objetivo de 21,67 euros por acción, lo que supone un potencial del 17,8%. De las 11 casas de análisis que siguen a la compañía, el 90% aconseja comprar y solo el 10%, mantener.

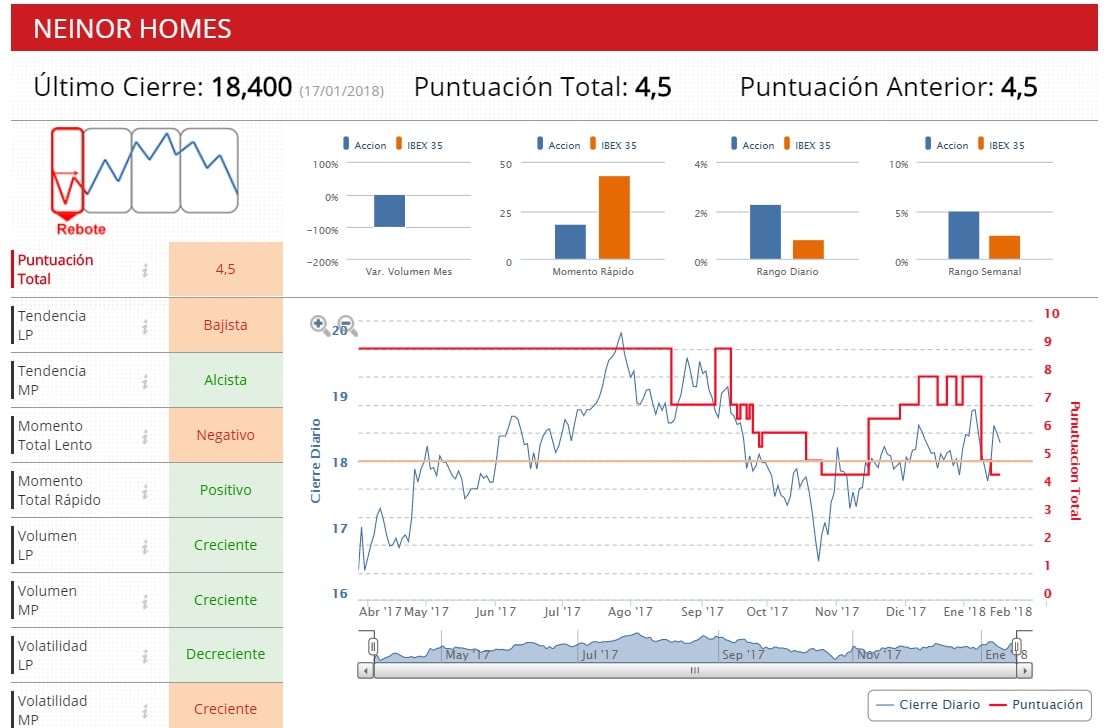

Los indicadores técnicos de Neinor le dan a la compañía una puntuación de 4,5 sobre 10, al encontrarse en fase de rebote, con una tendencia alcista en el medio plazo pero bajista en el largo.

Mediaset cerró 2017 con un descenso del 15,30% y en lo que va de 2018 casi no registra cambios en lo que va de 2018.

Los analistas de Reuters aconsejan mantener los títulos de Mediaset, con un precio objetivo de 9,87 euros, lo que supone un potencial de subida del 5,5%. De los 31 analistas, diez aconsejan comprar; 11 mantener y otros 11 vender.

%%%Configura tus alertas sobre MEDIASET ESPANA|TL5%%%

El PER del grupo de televisión es de 17 veces, al tiempo que cotiza por encima de su valor en libros (3,64X). La rentabilidad por dividendo del 4,59%.

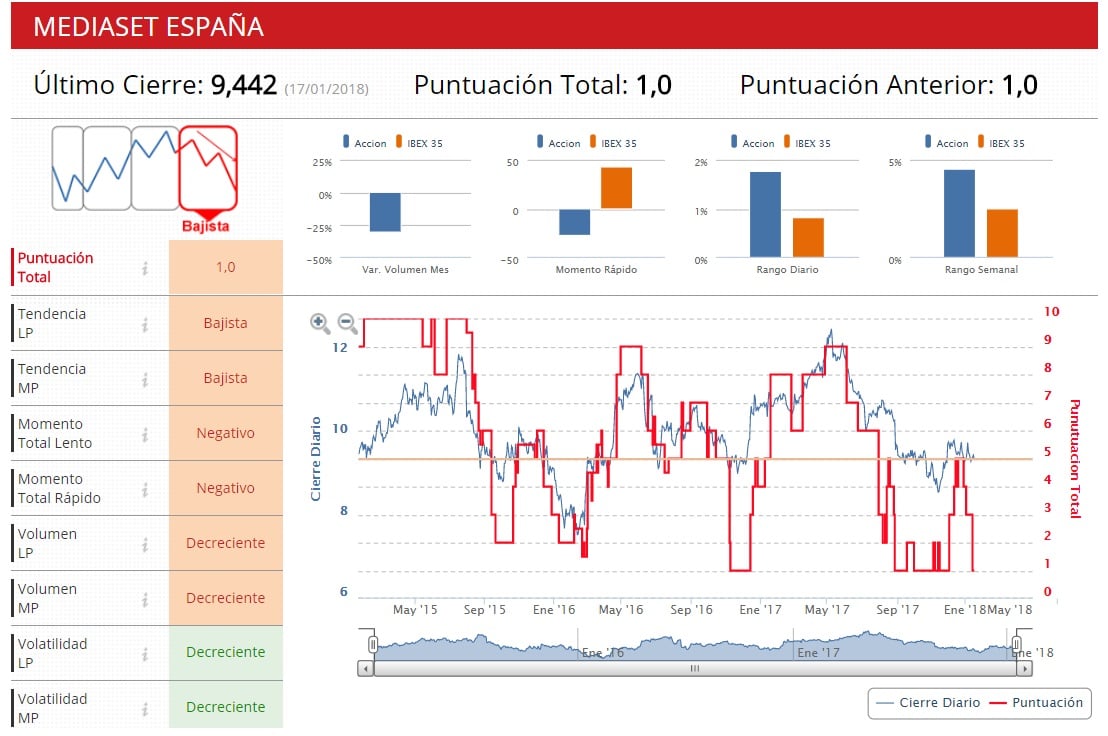

Peor puntuación que a Neinor Homes le dan los indicadores técnicos a Mediaset, de 1 sobre 10, al encontrarse en base bajista con dicha tendencia tanto a medio como a largo plazo y una volatilidad decreciente en ambos periodos.

Julián Pascual, presidente de B&H, señala que “Mediaset, al igual que otras muchas empresas de televisión en abierto, se encuentra bajo presión” y destaca que “desde hace algunos años se está produciendo un preocupante desacoplamiento entre el crecimiento de sus ingresos publicitario y el crecimiento de la economía española”. En los nueve primeros meses del 2017 los ingresos publicitarios de Mediaset cayeron un 1,5% frente a un crecimiento esperado del PIB español cercano al 3% en el 2017. Hace 10 años, en un entorno de crecimiento del PIB tan fuerte, el crecimiento de la inversión publicitaria en TV en abierto hubiera sido cercano a doble dígito.

“Sin embargo, hoy día, las nuevas plataformas de TV de pago por Internet y las redes sociales, están reduciendo el consumo de TV en abierto, sobre todo entre la gente más joven. Las empresas prefieren concentrar la inversión publicitaria en Internet en vez de en TV” añade Pascual.

Sin embargo, resalta que “hasta ahora Mediaset ha mantenido un crecimiento de beneficios a pesar de la reducción de ingresos mediante un fuerte control en gasto”, al tiempo que advierte de que “esta estrategia no puede seguir para siempre por lo que cabe esperar que sus beneficios se encuentren bajo presión en el futuro. Evidentemente esto no es nada halagüeño para la cotización de sus acciones”.

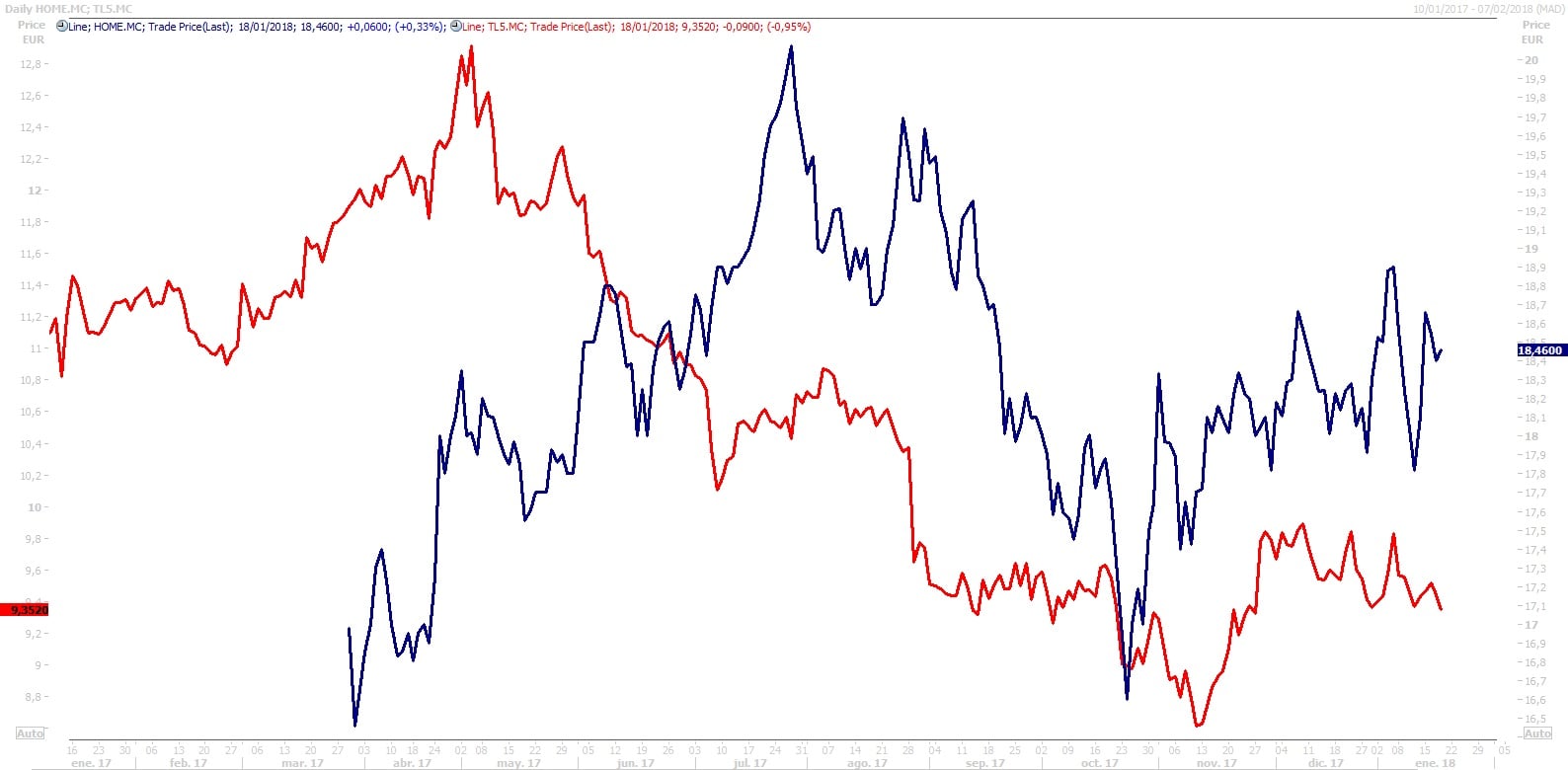

El analista de CMC Markets, José Luis Herrera, explica, respecto a Mediaset que “el gráfico muestra velas semanales. La clave estuvo en la segunda semana de noviembre, mostrado con el círculo verde. Apoyo en base de canal, y RSI saliendo de zona de extrema sobreventa: dos variables que combinadas han resultado en una recuperación del valor. Confirmado además con la superación de la bajista que tenía origen en los máximos del año. Un movimiento de manual, en definitiva”.

“En el corto plazo, en velas diarias, podemos ver el lateral en que se mueve la cotización desde diciembre, y que tendrá que romper en uno u otro sentido; en estos momentos, el rango está entre los 9,25-9,98 euros”, añade.