LLYC sigue impulsando su negocio y creciendo a ritmos elevados. Tanto es así que los expertos fijan su vista en esta consultora y, como en el caso de Alantra, emiten informes completos de valoración y análisis tanto desde la parte financiera, como de la parte de negocio de la compañía.

Así, a través de Sponsored Research, Alantra Equities inicia cobertura de LLYC, compañía especializada en la consultoría de comunicación y asuntos públicos, que cotiza en el mercado de BME Growth, con un precio actual de 10,80 euros por acción a cierre de la última jornada (30 de junio de 2023). Puede acceder al informe completo a través de este link.

Desde Alantra han destacado como aspectos positivos de LLYC la alta retención de clientes, la alta recurrencia de los ingresos (contratos anuales) y la fuerte diversificación en términos de clientes, productos y geografías y se muestran optimistas con respecto a las perspectivas tanto de la compañía, como del sector, “sólidas perspectivas de crecimiento tanto para el del sector (de un dígito medio a alto) como para LLYC (11-12% CAGR de ingresos y EBITDA 2022-25, 75% orgánico)”.

Además, hablan de la alta fragmentación del mercado y la solidez del balance, sin deuda (en 2022), “que permite oportunidades de fusiones y adquisiciones” y el sólido equipo directivo y su estructura accionarial alineada.

Por otro lado, desde Alantra estiman que los servicios de marketing serán un sector que crezca a una tasa anual media del 7%, “El posicionamiento de los productos de LLYC destaca dentro de las soluciones tecnológicas (Mar Tech & Comms Tech, p. ej., AI), las iniciativas digitales y el marketing creativo, que son los nichos subindustriales que presentan los niveles de crecimiento más rápidos. Esto, combinado con la venta cruzada y el upselling de su cartera de productos cada vez más amplia, es lo que permitió a LLYC superar el crecimiento del sector en 2021-22 y lo que creemos que debería seguir siendo el caso en adelante”, explican.

Como aspectos menos favorables de la compañía, Alantra destaca la amplia competitividad del mercado, “que dificulta la subida de precios, mientras que el apalancamiento operativo es muy limitado”.

Asimismo, señala también la alta dependencia en la adquisición y retención de talento, con unos costes de personal que suponen el 60% de las ventas, “la escasez de oferta y la inflación salarial, lo hacen cada vez más difícil”, añaden.

Los cambios de tipo así como los cambios políticos consideran que pueden suponer también un riesgo para el negocio de LLYC, con su gran exposición a Latinoamérica.

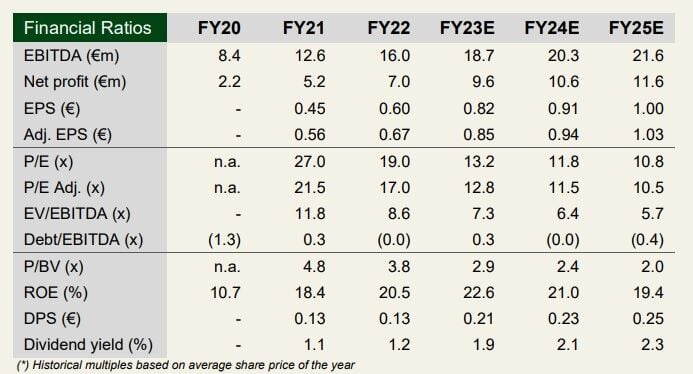

Respecto a las estimaciones que Alantra tiene para la evolución del negocio de LLYC y en base al ambicioso plan estratégico 2023-2025 de la compañía, cuyo objetivo principal es casi duplicar el tamaño del grupo (alcanzar unos ingresos y un EBITDA de 130 millones de euros y 27 millones de euros en 2025, es decir, un 80% y un 27%, respectivamente), los analistas se muestran optimistas, “creemos que las ambiciones de crecimiento subyacentes son alcanzables. Esperamos que los ingresos, el EBITDA y el BPA crezcan un 40%, un 35% y un 10%, respectivamente, frente a 2022”.

En concreto, Alantra lanza una estimación positiva para LLYC en su análisis de valoración, “Nuestro modelo DCF (10,1% WACC, 2,5% g) deriva un rango de valoración de 11,9-15,0p.s. (5-7% & 20-22% crecimiento de ventas y márgenes LT de crecimiento de ventas y márgenes a largo plazo), e implica un EV/EBITDA de 8-10X23 y un potencial alcista del 10-40% respecto a los precios de mercado. LLYC cotiza actualmente a 7X, en línea con las grandes empresas de medios de comunicación. Creemos injustificado, ya que LLYC disfruta de un crecimiento más rápido (10-15% frente a +3-4% en 2023-24), con mejores márgenes, y cuenta con un motor de crecimiento potencialmente importante de fusiones y adquisiciones”.

Asimismo, desde Alantra creen que Deep Digital “debería ser el motor de crecimiento de LLYC, con un objetivo de ventas de 60 millones de euros (45% del total, frente al 33% en 2022), lo que implica un crecimiento superior al 150% con respecto a 2022, y con un claro enfoque en fortalecerse en EE.UU. (objetivo de ventas de 20 millones de euros, crecimiento 3 veces superior), México y Brasil (los mayores mercados de Latinoamérica) y ampliar su presencia a Bruselas y Canadá”.

Este plan estratégico a 2025 incluye además la asignación de 40 millones de euros a nuevas fusiones y adquisiciones, así como 3 millones de euros en I+D y hasta 5 millones de euros para LLYC Venturing.

Por la parte del crecimiento inorgánico, “LLYC es muy activa en fusiones y adquisiciones (4 operaciones en el segundo semestre del año, añadiendo alrededor de un tercio de los ingresos de 2022), lo que ha sido bien ejecutado hasta ahora, ya que le ha permitido consolidarse como el 40º grupo mundial de relaciones públicas, con una sólida rentabilidad y una gama de servicios muy amplia y actualizada. Esperamos que se produzcan más fusiones y adquisiciones con sentido estratégico (que aporten capacidades de equipo, tecnología, clientes o nuevas zonas geográficas, o una combinación de todo ello) y que sean financieramente viables o una combinación de todas ellas) y sean financieramente viables (LLYC puede autofinanciar al menos 15 millones de euros en inversiones al año)”.

Según las estimaciones de Alantra, los ingresos y EBITDA se mantendrían un 20-25% por debajo de los objetivos de la empresa, “esta discrepancia se debe principalmente a que no incorporamos las fusiones y adquisiciones hasta que se materialicen. En cualquier caso, nuestras estimaciones ya reflejan un crecimiento significativo durante el periodo: esperamos que los ingresos, el EBITDA y el BPA crezcan un 40%, 35% y 65% en 2022-25 (>75% orgánicamente), respectivamente, reflejando: los márgenes siguen bajo presión (mix de ventas menos rentable, bajo apalancamiento operativo, inflación salarial), pero las perspectivas del sector son buenas, mientras que esperamos que LLYC se apalanque en su profundo know-how sectorial y local, su notoriedad de marca y su amplia y complementaria cartera de productos para superarlo”

Por último, tras analizar a fondo el negocio de LLYC, otorga a sus títulos una horquilla de valoración de entre 11,90-15 euros por acción, lo que le deja con un potencial de crecimiento de un 10-40% por encima de los precios de mercado actuales. “Nuestro modelo DCF (10,1% WACC, 2,5% g) deriva un rango de valoración de 11,9-15,0 eurosp.s. (rango de crecimiento de ventas y márgenes a largo plazo del 5-7% y 20-22%), e implica 8-10X23 EV/EBITDA y un recorrido al alza del 10-40% frente a los precios de mercado. LLYC cotiza actualmente a 7X23 EV/EBITDA y <13X23 PER adjunto, en línea con los grandes valores de medios de comunicación. A pesar de su baja liquidez, creemos que LLYC merece una prima, ya que tiene perspectivas de crecimiento mucho más sólidas (+10-15% en 2023-24 frente al +3-4% de sus homólogas), es más rentable y las fusiones y adquisiciones pueden aportar un crecimiento significativo”, sentencian.