Duro Felguera ha comunicado a la Comisión Nacional del Mercado de Valores que está negociando una refinanciación que supondría “una conversión de deuda en instrumentos asimilables a capital así como la entrada de dinero nuevo en la compañía, sujeta a una ampliación de capital en línea con las previsiones de negocio analizadas por la Sociedad y sus asesores durante el último trimestre”. La deuda asciende a 320 millones de euros.

Ayer Expansión publicaba que este proceso de refinanciación implicaría una quita de hasta un 70% de la deuda pero, eso sí, permitiría al valor escapar a la demanda de concurso de acreedores impuesta por ITK energía. Una demanda que podría discutirse en el consejo extraordinario que prepara el miércoles la dirección de Duro Felguera.

El grupo de ingeniería ya comunicó la semana pasada que ve posible lograr la refinanciación de su deuda mientras un juzgado de lo Mercantil de Gijón ha admitido a trámite una demanda de un acreedor que solicita concurso de acreedores para la firma.

La actual dirección de la compañía se niega a este concurso y solo un día después de que la demanda fuera admitida a trámite, el pasado día 21, envió un hecho relevante a la CNMV en el que afirmó que no había sido emplazada por este juzgado de lo mercantil y que, en el caso de que se le cite, se opondrá al concurso.

En la actualidad la firma necesita 125 millones de euros. Algunos medios como OKDiario explicaban que la banca acreedora está dispuesta a inyectar 25 millones de euros y que el resto de la cifra vendría de parte de un grupo de inversores. El Comercio publicaba hace unos días que se podría tratar de un grupo de empresarios asturianos.

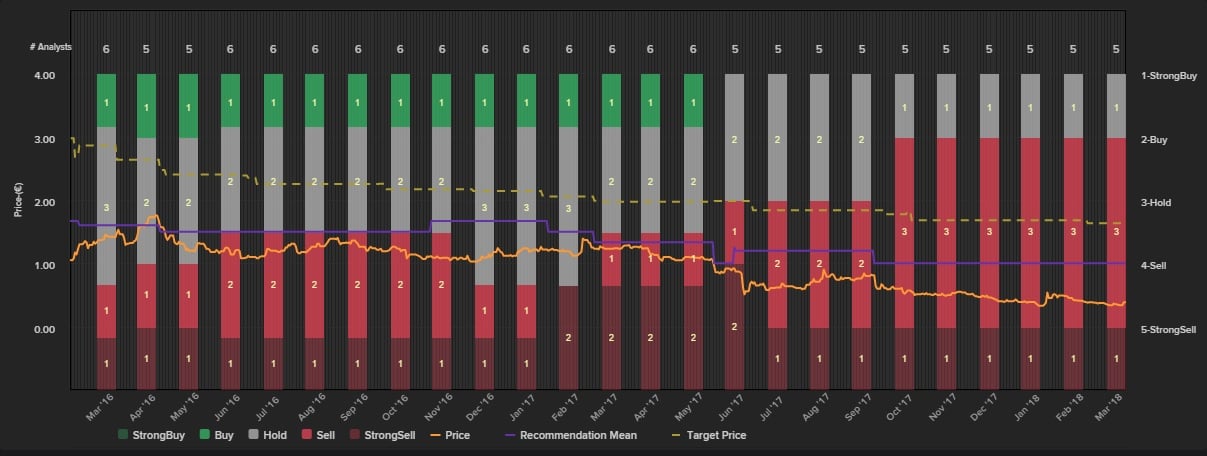

Tras la subida de hoy, la empresa se apunta más de un 30% en lo que va de año, aunque el descenso para sus accionistas ha sido de más de un 80% desde los máximos de los dos últimos años, ya que el peso de la deuda y la falta de un acuerdo de refinanciación llevan tiempo acechando al valor.

A pesar de esta aparente mejora del valor, la mayor parte de los analistas que siguen el valor y que recoge Reuters apuestan por vender las acciones de la compañía.