Parece que al mercado le preocupan los resultados que publicará Inditex el próximo 14 de marzo. La divisa podría volver a tocar sus cuentas y eso no gusta a la bolsa. Hoy los analistas de JPMorgan acaban de rebajar las estimaciones de beneficio de la compañía por el efecto negativo de la fortaleza de la divisa comunitaria. La compañía reporta en euros, aunque sus fuentes de ingresos se presentan en prácticamente todas y cada una de las monedas del mundo, ya que su implantación geográfica es global. Los expertos del banco norteamericano recortan el precio objetivo de la empresa desde 38 euros a 35,5 euros por acción, todavía muy por encima del nivel actual de cotización. Por eso mantienen su recomendación de sobreponderar las acciones.

Citi también ha recortado su valoración hasta 36,50 euros por acción debido a que prevén una caída de 120 puntos básicos en el margen bruto, debido al "efecto negativo del tipo de cambio y al lanzamiento de la colección primavera/verano en enero".

Además, su rival H&M ha recibido una recomendación negativa de los analistas de RBC en la que alertan de una caída de los márgenes, entre otras cosas, por el aumento de la competencia de cadenas de descuento. Algo que podría estar pesando también sobre la compañía española. Sin embargo, los expertos no crean que estas razones sean suficientes como para provocar estos descensos tan abultados.

Desde un punto de vista técnico, el analista independiente Alfonso Centeno, explica que “continúa la fuerte corrección del valor, tras la rotura de la directriz alcista principal en la zona 28.50. Por el momento, todo parece indicar que no tardará en testar el soporte de los 24 euros, donde debería aparecer algo de apoyo, de lo contrario, podría dirigirse hacia el siguiente nivel en los 21. Por arriba, mientras no supere los 29 euros, el aspecto del gráfico seguirá siendo peligroso”.

El experto aconseja “vender de ver un rebote hacia los 28 euros , con stop en 29,50 euros y objetivo en 25 euros. Por el lado de las compras, se podría intentar buscar un rebote en los 24 euros, con stop en 23.15 y objetivo 26,50 euros”.

La media del consenso de Reuters apuesta por comprar acciones de Inditex con un precio de 34,87 euros por acción, lo que en estos momentos implicaría un potencial de más de un 35% para la firma de Amancio Ortega.

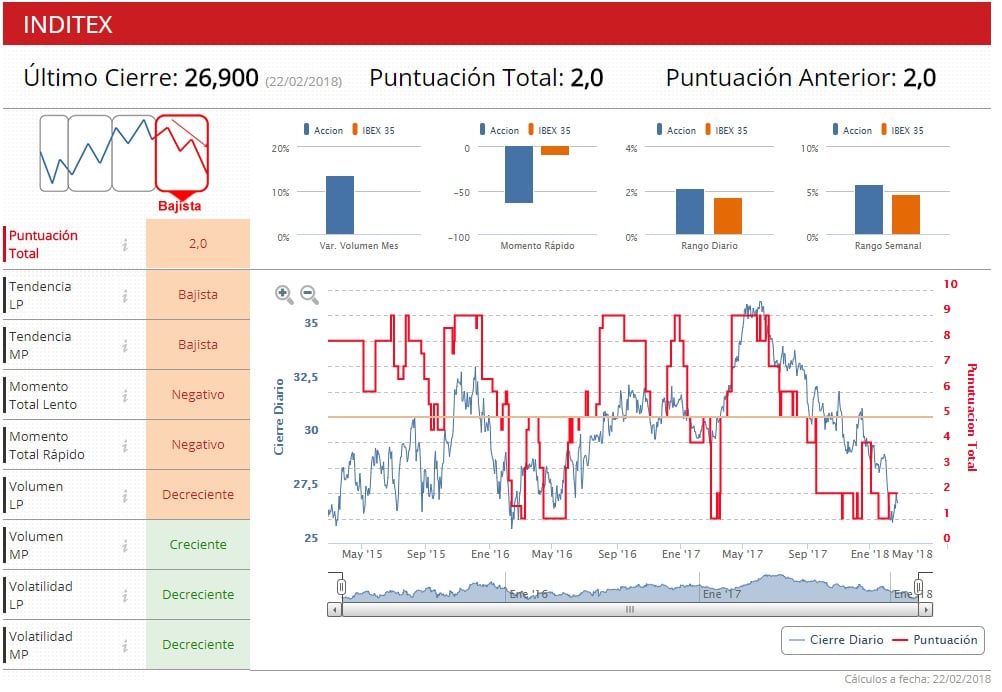

Los Indicadores Premium de Estrategias de Inversión sitúan al valor en una clara fase bajista con solo dos de los diez puntos que otorgan estos filtros en positivo. Su tendencia en bolsa tanto a medio como a largo plazo es negativa.

%%%Configura tus alertas sobre INDITEX|ITX%%%

Roberto Berzal, trader de Orey Financial, apunta que "entre las razones que penalizan a la textil está la fortaleza del euro. La moneda comunitaria sigue cotizando en niveles no vistos desde 2014, revalorizándose especialmente frente a su homóloga americana, lo que penaliza con fuerza las cuentas de la exportadora nacional. De hecho, las compañías europeas pertenecientes al mismo sector de Inditex (Apparel & Accessories Retailers - Ropa y accesorios minoristas) que ya han presentado resultados han mostrado cómo el efecto divisa ha dañado sus cuentas. Además, las ventas online del sector se han visto reducidas frente a compañías tipo Amazon o Aliexpress”.

En el mismo sentido se pronuncia Victoria Torre, responsable de análisis de Self Bank, que señala que "el textil es un sector con mucha competencia muy sensible a los cambios en los hábitos de consumo. Por una parte nos encontramos con la digitalización, la que consideramos un arma de doble filo, ya que por una parte permite añadir un canal adicional, pero por otra parte se elimina en cierto modo una barrera de entrada para la inclusión de empresas de menor tamaño. Por otra parte, Inditex cuenta con fuertes competidores online como Boohoo o Zalando, las cuales mejoran los tiempos desde el diseño hasta la distribución del producto y además se están centrando en la construcción de la infraestructura logística y tecnológica y desarrollo de software para aumentar su ventaja competitiva y poder soportar el aumento del número de clientes".

"En cuanto a la compañía, se ha visto un parón en su cotización debido a una cierta ralentización de las ventas y a la puesta en duda de la rentabilidad futura de las ventas online. Esto ha hecho que las previsiones de beneficios por parte de varias casas de análisis disminuyeran para este año, acompañadas de bajadas en el precio objetivo del valor", remarca Torre.

Antonio Aspas, socio de la gestora Buy&Hold comenta que "pese a las caídas de los últimos meses en el valor, nos seguiríamos manteniendo al margen, ya que las valoraciones siguen siendo exigentes, con un multiplicador de ev/ebit de más de 16 veces y un PER de 23, cuando aunque la compañía está creciendo en ventas totales y en ventas comparables, el beneficio lo hace en mucha menor medida, lo que viene a demostrar esa presión en precios que están teniendo y que ha provocado que el margen de ebitda haya pasado del 24% al 21% en los últimos años. Además creemos que dado el tamaño de la compañía, las posibilidades de crecimiento son bastante más limitadas en mucho de sus mercados, dada su cuota de mercado.”

Pese a estos factores que podrían explicar la caída de la compañía tectil gallega, los analistas consultados por Estrategias de Inversión apuntan que no hay razones de peso fundamentales que expliquen el fuerte retroceso de sus acciones en el Ibex 35.