Desde diciembre, respondiendo a la entrada de GIP y a las últimas ventas de activos en España (por las que se pagaron importantes primas), Gas Natural acumula subidas en Bolsa cercanas al 40%. La estrategia de desinversiones parece estar sentando bien tanto a la compañía, como al valor, y, de hecho, continúa.

Según publica Expansión, el grupo habría pedido a los fondos más de 3.000 millones de euros por un 25% de su red de distribución de gas en la que estudia dar entrada a un socio minoritario.

Esta valoración se basa en las alcanzadas por las últimas ventas en este entorno, como la red de Naturgas (EDP) a finales de marzo a un grupo de entidades y fondos liderado por JP Morgan Infraestructura en una operación de casi 2.600 millones de euros. O la de Redexis (Goldman Sachs) a Canada Pension Plan Investment Board (CPPIB) y First State por 2.000 millones.

Vea también: Consultorio de bolsa española

Desde el Departamento de Análisis de Bankinter detallan que “la infraestructura tiene los ingresos regulados y es un activo idóneo para inversores como fondos soberanos, de inversión o de pensiones, que buscan flujos de cash flow estables y recurrentes. Este modelo, incorporación de un socio minoritario al negocio, ya lo ha llevado a cabo Gas Natural en otras actividades del grupo. Agrupó sus activos de generación en el exterior en Global Power Generation (GPG), dando entrada a KIO con un 25% por 500 millones de euros”.

En este contexto, la firma reitera su consejo de comprar el valor (precio objetivo 21,95 euros) y destaca que “el entorno operativo del grupo se vuelve más favorable de cara a la segunda mitad del año y la actividad corporativa podría traer alegrías adicionales al título”. Espera mejoras en los márgenes de comercialización de gas y electricidad, y consideran que la entrada en funcionamiento de rentables inversiones en redes y renovables permitirá también mejorar los resultados del grupo en el próximo semestre.

Para Renta 4, estas desinversiones encajan con la estrategia de Gas Natural de “centrarse en sus negocios core, y ponerlos en valor”. Recomiendan mantener el valor y tienen su precio objetivo en revisión (antes 18,75 euros).

Por su parte, Ahorro Corporación Financiera (ACF) consideran que esta eventual venta “sería positiva para la compañía al poner en valor una filial, sobre la que mantendría el control”.

Sin embargo, desde Citi reducen este martes su consejo sobre la compañía, hasta neutral desde comprar, apuntando a que las operaciones corporativas ya han sido totalmente descontadas por el precio.

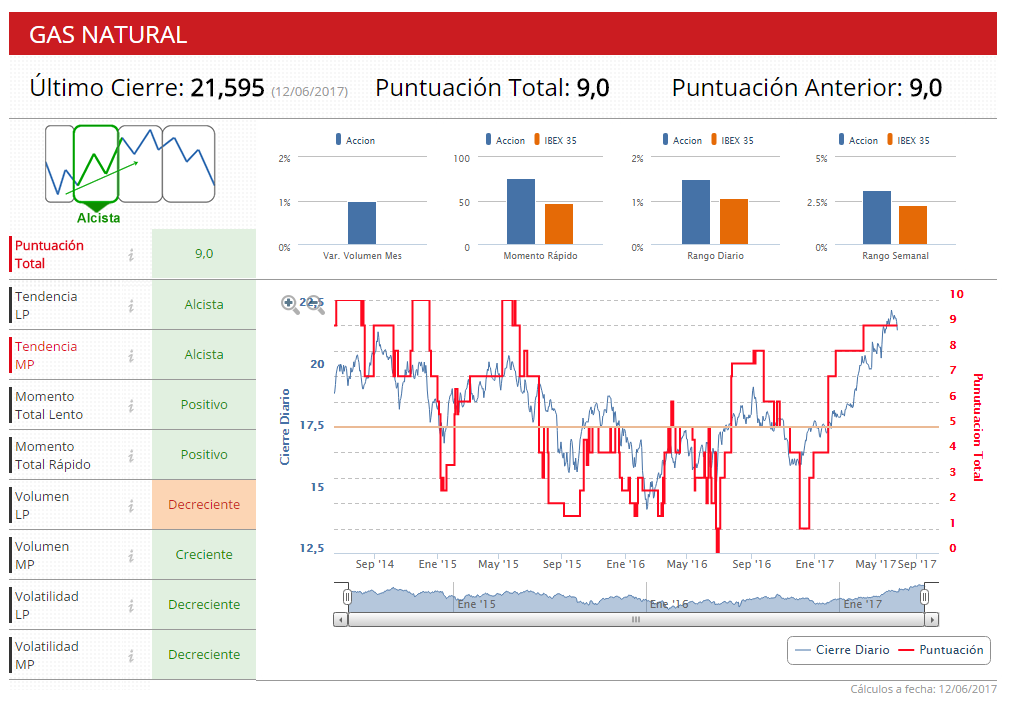

Técnicamente, los Indicadores Premium de Estrategias de inversión sitúan a Gas Natural en tendencia alcista, con una puntuación de 9 sobre 10. El momento es rápido, la volatilidad de creciente, si bien, el volumen a largo es decreciente (no así a medio).