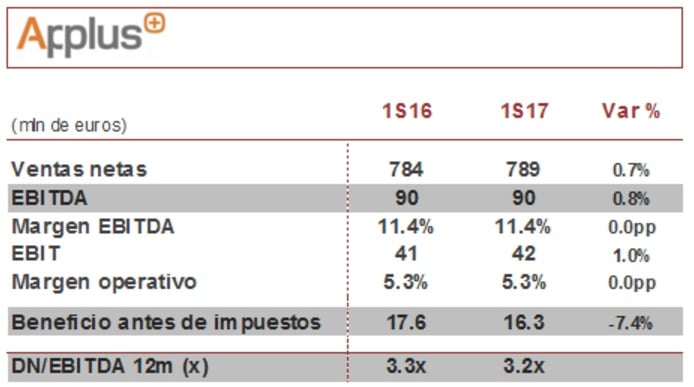

Applus Services reitera sus objetivos 2017 de mantener ingresos y margen operativo en línea con los registrados en 2016, esperando crecimiento de dígito medio simple a partir de 2018. Además se espera mejora adicional en el apalancamiento del grupo (guía 2017e 3x DN/EBITDA vs límite 4x). Se pasa a una estrategia que permita captar nuevos proyectos y crecer en volúmenes. Tendremos que hacer un seguimiento de las cifras trimestrales que se vayan publicando para ver que la compañía entra en una senda de recuperación y mejora de la rentabilidad ya que existen ciertos riesgos (nuevos proyectos con márgenes menores y menos predecibles, el dólar, el precio del petróleo,…) que en caso de materializarse podrían alejar los objetivos.

Destacamos:

Los resultados de Applus están marcados por cierta recuperación en el sector oil&gas que aunque sigue mostrando tasas de crecimiento negativas están se han moderado notablemente frente a los fuertes descensos vistos en trimestres precedentes. Además el buen comportamiento del resto de divisiones compensa este mal comportamiento de dicho negocio.

Para lo que resta de ejercicio la compañía se muestra confiada en que el negocio de oil&gas pueda mantenerse sin variaciones frente a las referencias pasadas, aunque no descartan un ligero deterioro en las cuentas. En cuanto a los márgenes de la división no esperan mejoras hasta que la tendencia en el sector lleve a un incremento en los proyectos de elevada inversión requerida que hasta el momento se han ralentizado significativamente.

Se mantienen los objetivos 2017, estabilidad en ingresos y resultado operativo, esperando cierta mejora en oil&gas con el resto de negocios mostrando crecimientos similares a los actuales. Estabilidad en márgenes a niel general, favorecido por la integración de las subdivisiones de Energy & Industry, pero con ligeros recortes en Idida por el fuerte capex, y en el resto de divisiones por la entrada de nuevos proyectos con menores márgenes. Se estima un capex 2017 de entre 50 y 52 mln eur (en línea con los 54 mln eur registrados en 2016) estimando que la DN/EEBITDA descienda hasta 3x (amplio margen hasta el límite de 4x fijado por la compañía). En referencia a las divisas desde la compañía estiman que si el dólar se mantiene en los niveles actuales tendrá un impacto negativo durante la segunda mitad del año en las cuentas del grupo.

En caso de que los precios del petróleo se mantuvieren en los niveles actuales desde la compañía confían en que en 2018 se alcance un crecimiento de dígito medio simple en la división de Energy & Industry.

Después de haber llevado a cabo una estrategia que permitiese proteger los márgenes a través de una intensa reducción y contención de costes, donde la mayor parte del proceso ya se ha ejecutado, la compañía muestra su intención de volver a una estrategia más agresiva en cuanto a la consecución de nuevos proyectos buscando crecimiento en volúmenes. Veremos hasta qué punto la compañía es capaz de seguir captando negocio con unos márgenes razonables a pesar de la elevada competencia, y la baja predisposición de compañías del sector oil&gas para realizar inversiones.

%%%Configura tus alertas sobre APPLUS SERVICES|APPS%%%