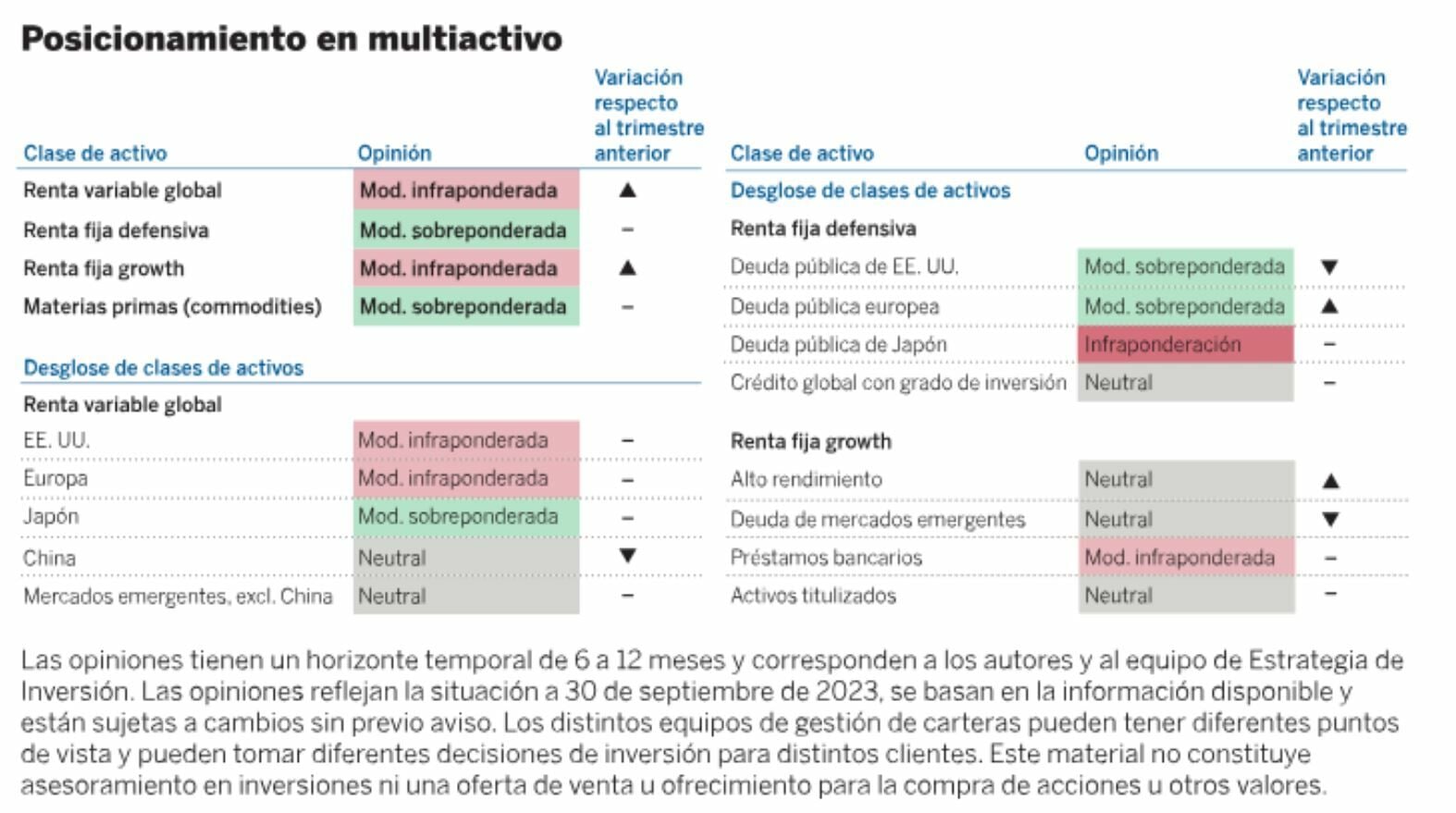

- La economía mundial continúa resiliente, pero tras un retroceso mayor que en ciclos anteriores, la subida de los tipos de interés empieza a hacer mella y se observan señales de desaceleración en los mercados laboral e inmobiliario. Seguimos apostando por la renta fija defensiva frente a la renta variable y la renta fija tipo growth.

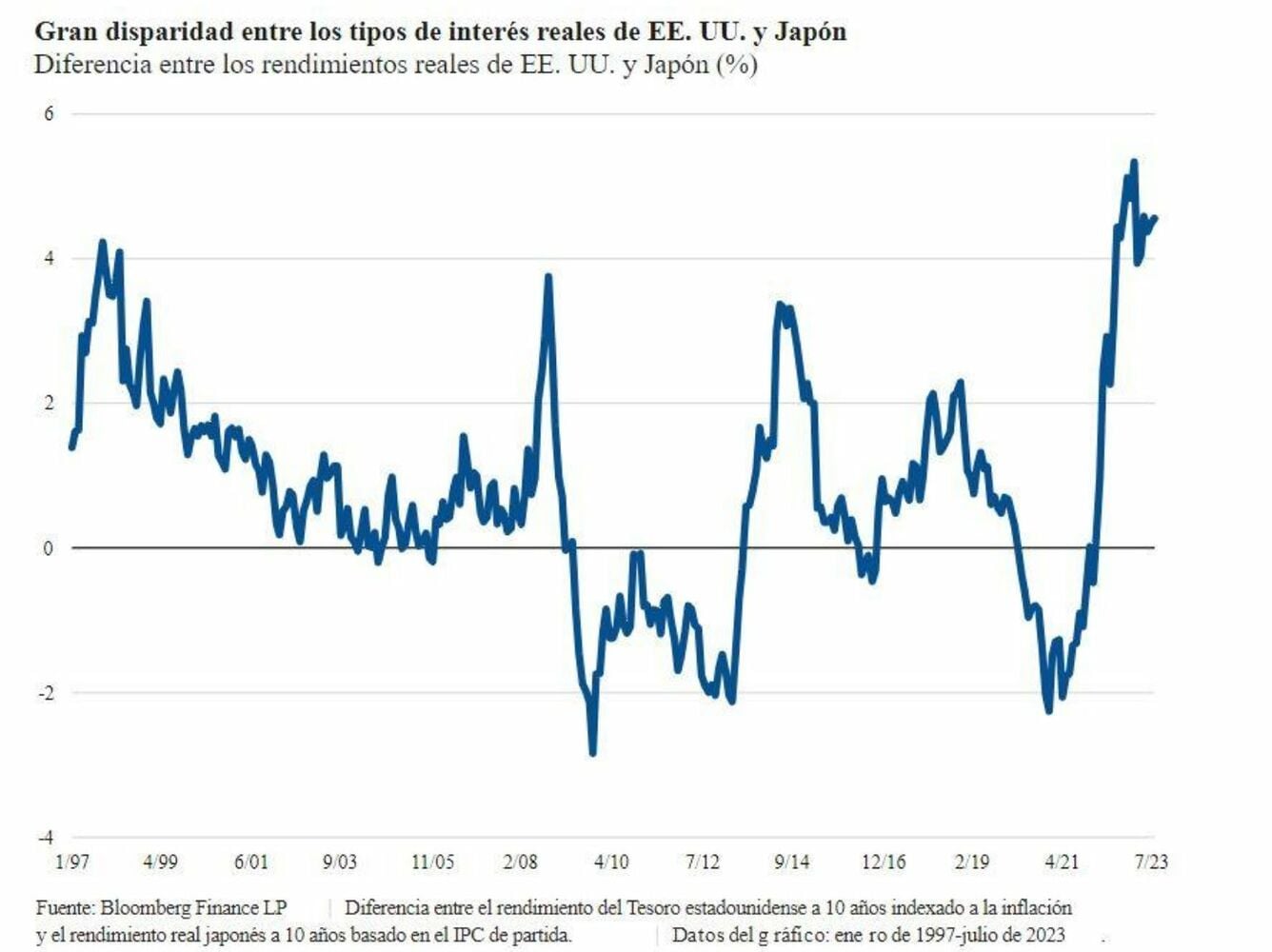

- Mantenemos una sobreponderación moderada en deuda pública global en un contexto en el que los tipos de interés «más altos durante más tiempo» ralentizan el crecimiento. Creemos que los rendimientos reales de Japón destacan por ser los más negativos, mientras que el crecimiento más débil de Europa y los elevados rendimientos reales de EE. UU. ofrecen un mejor valor relativo. Somos menos negativos respecto a los diferenciales crediticios ante la creciente posibilidad de que los cupones determinen los rendimientos a corto plazo, a pesar de que las valoraciones siguen sin ofrecer suficiente margen frente un aumento de los defaults.

- Japón se mantiene como nuestro principal mercado desarrollado de renta variable, ya que la economía se está beneficiando de una inflación más elevada. Hemos reducido a neutral nuestra visión de China. Vemos algunas señas de recuperación económica y las valoraciones de la renta variable son bastante bajas, pero el mercado inmobiliario y la geopolítica son factores que juegan en contra.

- Confiamos en que la inflación se mantenga estable y se asiente en niveles más altos que en décadas pasadas. Mantenemos nuestra visión positiva respecto a las materias primas. En este sentido, es probable que la demanda de cobre para la electrificación supere con creces la oferta y que el oro actúe como una cobertura eficaz contra la estanflación.

Entre los riesgos bajistas figuran, en nuestra opinión, un aterrizaje brusco, la inestabilidad política en EE. UU., una crisis bancaria o inmobiliaria en China y una escalada de la guerra de Ucrania o de las tensiones entre EE. UU. y China. Los riesgos alcistas son, entre otros, un entorno de crecimiento y precios moderados en el que la Reserva Federal endurezca la política monetaria lo suficiente como para frenar la inflación sin que el crecimiento se aleje de la tendencia.

Durante gran parte del año, las malas noticias para la economía fueron buenas para los mercados. Por ejemplo, la relajación del mercado laboral estadounidense fue bien recibida por los activos de riesgo como señal de que el crecimiento y la inflación se estaban moderando y la Reserva Federal podría lograr un aterrizaje suave.

En estos momentos, nos enfrentamos a la situación inversa de esta relación: Una economía más fuerte de lo esperado ha elevado el nivel máximo previsto para los tipos de interés durante un periodo más largo, lo que ha afectado negativamente a la renta variable. A su vez, el todavía tensionado mercado laboral y la subida de precios de las materias primas ponen de manifiesto la persistencia de las presiones inflacionistas, en un momento en el que empresas y consumidores no han asimilado del todo el impacto de la subida de tipos.

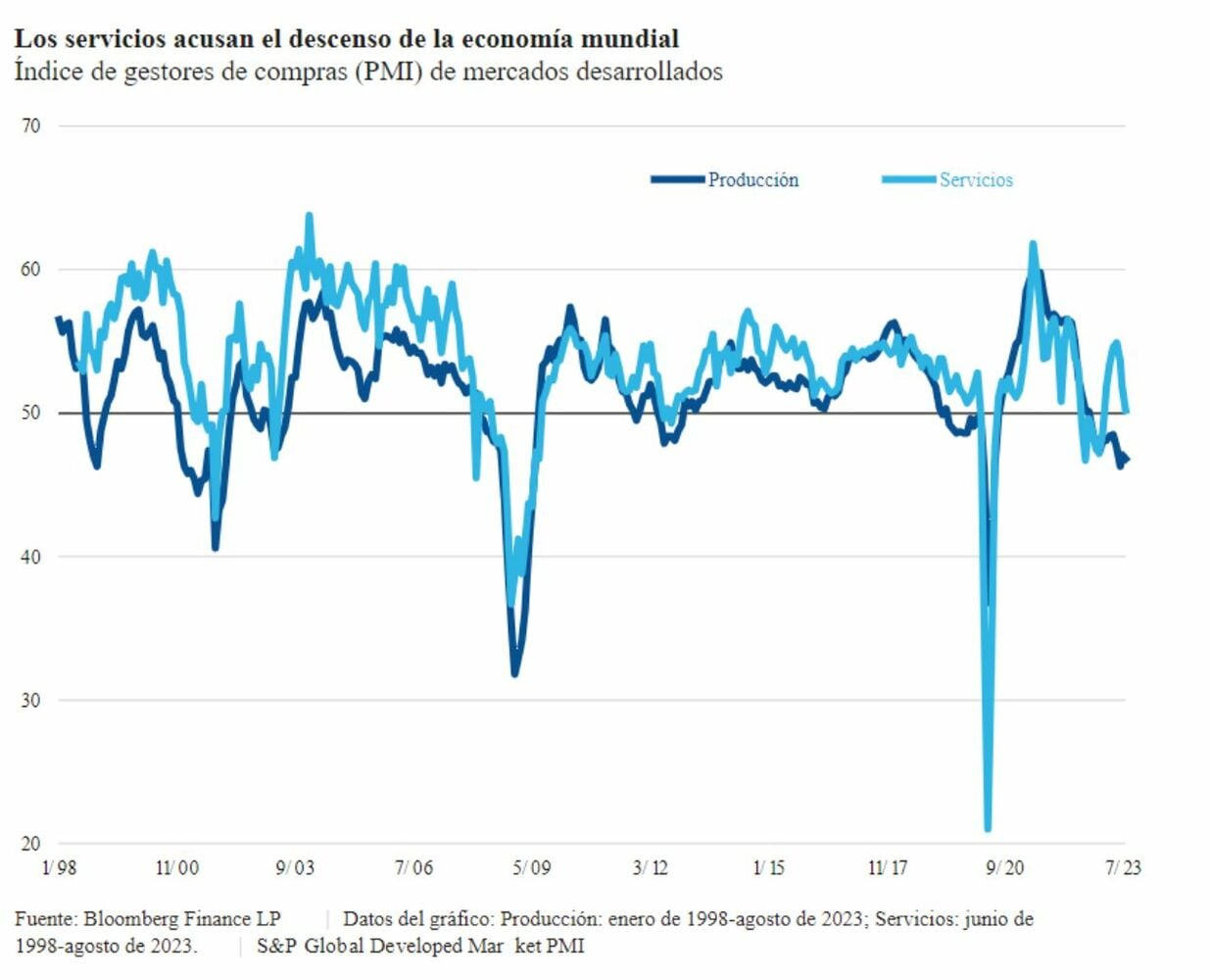

Esta situación podría dar lugar a una tercera fase de la tesis, en la que una economía más débil supondría una mala noticia para los mercados (Gráfico 1).

¿Cuál es nuestra visión? Aunque ha tardado más de lo esperado, creemos que la subida de los tipos perjudicará a la economía global, por lo que conviene mantener una actitud un tanto prudente a la hora de invertir. Asimismo, estamos pendientes de una serie de riesgos que se están perfilando en el momento de redactar este informe, como un posible cierre del Gobierno estadounidense, el repunte de los precios del petróleo y la fortaleza del dólar.

Dicho esto, nuestra confianza en la resiliencia de la economía estadounidense es mayor debido a varios factores positivos que habíamos subestimado: el aumento del patrimonio neto de los hogares derivado de las ganancias en bolsa y en el sector inmobiliario; los bajos tipos de interés propios de la época de la pandemia suscritos por consumidores y empresas; y la abundante liquidez.

En términos generales, confiamos en que el rendimiento de los activos de riesgo sea inferior al de la renta fija defensiva, dadas las elevadas valoraciones de los primeros y el efecto retardado pero inminente de la política monetaria restrictiva. No obstante, hemos reducido nuestro posicionamiento infraponderado en la renta variable global y los diferenciales crediticios, y estamos bastante cerca de la neutralidad en el conjunto de nuestras ponderaciones activas.

La visión en la que tenemos más confianza es la de Japón: La renta variable japonesa parece haber comenzado por fin a incorporar las mejoras económicas y de gobierno corporativo, mientras que el lento endurecimiento monetario ha dejado los tipos de interés reales en terreno negativo y caros en comparación con otras regiones. Dentro de los sectores con diferenciales crediticios, nos decantamos por el crédito global investment grade o de grado de inversión.

Mantenemos una moderada sobreponderación en materias primas, principalmente en cobre y oro.

Renta variable: Hay señales positivas, pero no bajamos la guardia

Nuestra visión sobre la renta variable global ha mejorado infraponderándola de forma moderada, pero conservamos un sesgo defensivo. Entendemos que la menor sensibilidad a los tipos de interés de consumidores y empresas, así como la fortaleza general del consumo, reducen la probabilidad de un aterrizaje brusco o hard landing en EE. UU.

Pero seguimos pensando que la distribución de los riesgos en la economía mundial, incluso en la estadounidense, está distorsionada a la baja. Aunque los efectos de una política monetaria más restrictiva están apareciendo con mayor retraso que en el pasado, al final se producirá un exceso monetario, lo que implica valoraciones más bajas en la renta variable y recortes en las expectativas de beneficios.

Consideramos que el impulso fiscal que ha sostenido al sector privado se convertirá con el tiempo en un lastre para el crecimiento en EE. UU. y Europa a medida que estos países se consoliden fiscalmente. Con todo, el impacto puede ser menos notorio en Europa, donde el estímulo fiscal no se ha llegado a aplicar íntegramente sobre el territorio. Por otra parte, esperamos un mayor riesgo inflacionista a escala mundial a medida que la senda hacia una mayor desinflación se torne más complicada.

El deterioro de la relación crecimiento/inflación reducirá los márgenes. Al mismo tiempo, las valoraciones de la renta variable global continúan en niveles elevados, tanto en términos absolutos como en relación con la liquidez o cash. Seguimos observando divergencias regionales, con EE. UU. y Japón registrando mejores resultados cíclicos que Europa, y valoraciones igualmente dispares.

Mantenemos una visión sobreponderada en renta variable japonesa. Aunque el mercado ha dejado de estar barato, el impulso económico positivo se ha traducido en mayores márgenes y crecimiento de los beneficios. La decisión del Banco de Japón (BOJ) de flexibilizar su política de control de la curva de tipos en julio no ha afectado a la rentabilidad positiva del mercado, en parte porque el yen ha continuado debilitándose frente al dólar estadounidense. Además, el mercado de renta variable japonesa sigue siendo muy amplio.

Mantenemos una visión infraponderada de la renta variable estadounidense y europea frente a Japón. Mejoramos ligeramente nuestra visión del mercado estadounidense ante la solidez de su economía y el impacto de la inteligencia artificial en las empresas. No obstante, las valoraciones estadounidenses ofrecen un precio perfecto, lo que las hace vulnerables a una revisión a la baja de las expectativas de crecimiento provocada por la reanudación de la devolución de los préstamos estudiantiles, las huelgas de los trabajadores del sector automovilístico y otros factores.

Los balances de las empresas mantienen una apariencia sólida, aunque observamos algunos signos de debilitamiento en los márgenes netos y la cobertura de intereses.

Las valoraciones en Europa están en niveles atractivos y cada vez estamos más seguros de que el Banco Central Europeo ha llegado al final de su ciclo de subidas ante el enfriamiento de la economía. No obstante, la debilidad de los beneficios empresariales y los ajustes a la baja de la rentabilidad —en lo que consideramos un caso base de estanflación— nos llevan a ser pesimistas en cuanto a las perspectivas de los mercados de renta variable. Asimismo, vemos ciertas tensiones en el sector servicios, una señal negativa para el mercado laboral y la fortaleza del consumo.

Hemos reducido a neutral nuestra visión de China, ya que fuimos demasiado optimistas sobre el potencial de un repunte cíclico, así como sobre los problemas estructurales que afectan a la confianza y disposición al compromiso de los inversores. Las recientes medidas políticas y las señales de brotes verdes cíclicos nos indican que podríamos estar en un momento de máximo pesimismo, si bien también advertimos que hay menos indicios que apunten a un cambio de tendencia en la confianza de los consumidores o en el ciclo inmobiliario.

La tesis de inversión en los mercados emergentes (ME) salvo China también muestra un gran equilibrio, ya que la relajación de la política monetaria nacional se ve compensada por la fortaleza del dólar estadounidense y los riesgos inflacionistas de los alimentos y el petróleo.

En lo que respecta a los sectores, mantenemos una visión positiva en servicios financieros y negativa en materiales. Creemos que el sector financiero se verá respaldado por la solidez de los fundamentales de las empresas y el mantenimiento de la confianza, mientras que el sector de materiales se resentirá debido a la menor rentabilidad de los recursos propios y la mayor volatilidad de los rendimientos.

Bonos del Estado: ¿Seguirán subiendo los tipos de interés?

En el segundo trimestre, un conjunto de factores provocó una subida de los tipos de interés de la deuda pública en torno a 50 puntos básicos. Primero, los rendimientos reales con vencimientos más largos aumentaron a medida que los mercados asimilaban la máxima de la Reserva Federal de «tipos más altos durante más tiempo», que se tradujo en la previsión de un tipo de interés de los fondos federales más alto durante un periodo más largo. Segundo, la prima por plazo —que compensa a los inversores por el riesgo de duración— aumentó para reflejar una mayor incertidumbre sobre la inflación a largo plazo y el aumento de la deuda pública estadounidense (que, entre otras cosas, llevó a Fitch a rebajar la calificación de la deuda pública estadounidense en agosto).

Por último, el Banco de Japón dio el primer paso hacia el endurecimiento de la política monetaria al relajar el control de la curva de tipos y permitir que los rendimientos de la deuda pública a 10 años crecieran hasta situarse en torno a los 50 puntos básicos. Aunque este hecho no parezca especialmente relevante, los tipos de interés del 0 % en Japón sirvieron en cierta medida para fijar los tipos en otras regiones.

Entonces, ¿cabe la posibilidad de que los tipos suban aún más? Mantenemos una sobreponderación moderada en la duración en general debido al desigual panorama que presenta el crecimiento mundial y las atractivas valoraciones en Estados Unidos. Las evidencias cada vez mayores de que la economía estadounidense se está viendo perjudicada por la subida de tipos apuntan a que la postura de la Reserva Federal es lo suficientemente restrictiva como para ralentizar la economía.

El crecimiento económico en Europa se ha frenado y hay señales de recesión. Por lo tanto, nos inclinamos por la duración estadounidense y europea frente a la japonesa (Gráfico 2). Existe el riesgo de que la prima por plazo estadounidense se incremente aún más, ya sea como respuesta a la pérdida de credibilidad de la Reserva Federal en su lucha contra la inflación o por la exigencia de los mercados de percibir una mayor prima por plazo al ser acreedores de un Gobierno fuertemente endeudado.

Crédito: Todavía débiles, pero buscamos oportunidades para aprovechar la debilidad

Como ya hemos señalado, la economía mundial se ha mostrado sorprendentemente resiliente y la inflación ha descendido con rapidez, especialmente en EE. UU., lo que nos hace estar menos convencidos de la gravedad de una posible recesión y de la caída del crédito.

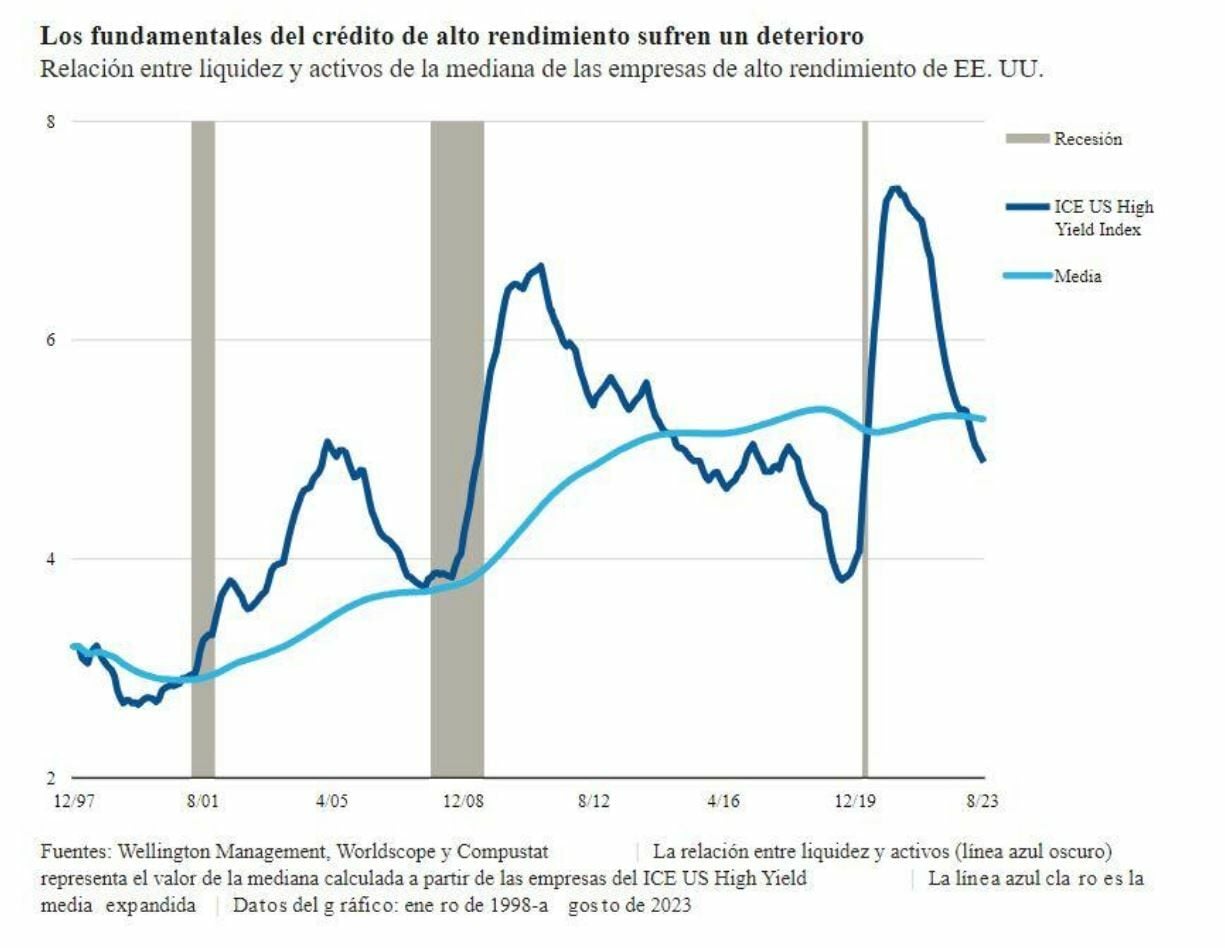

Aun así, seguimos en las últimas fases del ciclo crediticio, con valoraciones comprimidas, condiciones crediticias más restrictivas y cierto debilitamiento de los balances de las empresas y de las reservas de efectivo, si bien parten de niveles muy elevados (Gráfico 3). A pesar de que los riesgos están un tanto distorsionados a la baja, es posible que los diferenciales se mantengan dentro de un rango durante algún tiempo a falta de un claro catalizador que los amplíe, un contexto en el que esperamos que los rendimientos del crédito determinen la rentabilidad.

En vista de estos factores contrapuestos, hemos revisado al alza nuestra visión de los diferenciales crediticios, si bien mantenemos una posición marginalmente negativa sobre esta clase de activos a corto plazo. Es posible que surjan oportunidades para aprovechar la debilidad, dado el punto de partida más favorable de los rendimientos o yields, que son un factor determinante de la rentabilidad a largo plazo. En este entorno, nos inclinamos por el crédito de mayor calidad, por lo que seguimos apostando por el crédito con grado de inversión frente al de alto rendimiento.

Hemos revisado a la baja nuestro posicionamiento en deuda de mercados emergentes de divisas fuertes en relación con los bonos corporativos de alto rendimiento global, una decisión motivada por la fortaleza económica de los mercados desarrollados en comparación con los emergentes, así como por nuestra preferencia por una posición ligeramente menos defensiva en el crédito.

Materias primas: apostamos por el cobre y el oro

Mantenemos nuestra visión moderadamente sobreponderada en materias primas por las buenas expectativas que ofrecen el cobre y el oro. En el mercado del cobre, esperamos una dinámica positiva de la oferta a largo plazo, así como una fuerte demanda alentada por el gasto en la transición energética global. Aunque seguimos pendientes del difícil entorno macroeconómico en China y de su impacto en la demanda de cobre, hemos observado algunas señales que apuntan a una fuerte demanda sostenida, especialmente en el mercado de la vivienda.

Los precios del oro se han mantenido estables en los últimos trimestres, lo que va en contra de su habitual correlación con el aumento de los rendimientos reales e indica una fortaleza subyacente. Consideramos que el oro es una buena cobertura a un precio razonable en un contexto caracterizado por un mayor riesgo de estanflación, así como por la posibilidad de que se produzcan graves crisis geopolíticas. Por otra parte, las compras de los bancos centrales asiáticos continúan generando un efecto positivo en la demanda.

Nos mantenemos neutrales respecto al petróleo, un bien que ha repuntado en los últimos meses como consecuencia del contexto alcista de la oferta y la mejora de las perspectivas de la demanda. Frente a un precio rozando máximos anuales y los constantes riesgos para la demanda derivados de una posible ralentización económica mundial, preferimos permanecer al margen y esperar a que surjan oportunidades que nos permitan participar en el mercado.

Riesgos

Los riesgos alcistas para la economía estadounidense son, entre otros, un entorno «goldilocks» en el que el crecimiento se mantenga en la tendencia o por encima de ella y la inflación prosiga su avance hacia el objetivo, así como un aterrizaje suave en el que el crecimiento se sitúe por debajo de la tendencia pero el desempleo no repunte.

En cuanto a Europa y China, un escenario positivo sería una reactivación del crecimiento y que los bancos centrales de los mercados desarrollados se abstuvieran de seguir subiendo los tipos de interés o empezaran a recortarlos. Por otro lado, los avances en IA o los anuncios relacionados con esta tecnología podrían repercutir en las valoraciones de las empresas con las capitalizaciones más altas, lo que afectaría de forma desproporcionada a los mercados de renta variable.

Los riesgos bajistas incluyen un escenario en el que un endurecimiento excesivo de la política monetaria o nuevas tensiones financieras lleven a un aterrizaje brusco de una economía estadounidense prospectivamente más débil. Además, una crisis bancaria o inmobiliaria en China podría alterar negativamente el crecimiento global.

Y por último, una escalada de las tensiones en Ucrania o en las relaciones entre EE. UU. y China podría tener graves repercusiones en los mercados.

Implicaciones para la inversión

- Creemos que tiene sentido seguir apostando por la renta variable de calidad — Si bien hemos visto señales de fortaleza económica, la política monetaria restrictiva está empezando a surtir el efecto deseado y, de cara a futuro, prevemos un crecimiento más débil que presionará los beneficios. En el conjunto de los sectores, nos decantamos por empresas con balances sólidos y mayor capacidad para sortear las tensiones cíclicas. Aunque somos conscientes del potencial de la IA para influir en determinados sectores y empresas, no nos precipitaríamos al alza en el sector tecnológico en general bajo esta perspectiva.

- Analice la tesis de inversión actual y a largo plazo de la renta variable japonesa — La renta variable japonesa se ha comportado mejor que la de otras regiones en lo que va de año, y creemos que la combinación excepcional de una economía en expansión y un buen gobierno corporativo hace que tenga un enorme margen para seguir subiendo. Los exportadores siguen beneficiándose de la debilidad del yen.

- Búsqueda de un mejor valor relativo en la renta fija — Con el aumento de los rendimientos en EE. UU. y Europa y una desaceleración económica más pronunciada en Europa, vemos más evidente la tesis de inversión a favor de la deuda pública estadounidense y europea frente a la japonesa. Nos inclinamos por la renta fija de alta calidad en vista de que los diferenciales de los títulos de crecimiento no compensan a los inversores por el riesgo de recesión.

- Preparados para más oportunidades — Un empeoramiento de la relación crecimiento/inflación ejercería presión sobre los márgenes y los fundamentales crediticios. Nos decantamos por el oro ante el riesgo de estanflación, el deterioro de la situación geopolítica o la desdolarización. El cobre también nos parece una buena opción de cara a la inflación, dado su importante papel en la transición energética y las limitaciones de suministro. Los inversores deberán estar atentos a las oportunidades de sustituir el riesgo en caso de que los mercados se revaloricen.