Los diferenciales en la mayoría de los sectores de renta fija continúan ajustados con respecto a los niveles históricos, lo que limita la posibilidad de que sigan estrechándose. Nuestras previsiones apuntan a un crecimiento económico moderado y a unos indicadores fundamentales sólidos en las empresas. Las economías han reaccionado mejor a la subida de tipos que en anteriores ciclos restrictivos. Aunque no esperamos una ampliación significativa de los diferenciales, típica de las fases bajistas, sí prevemos periodos de mayor debilidad que brindarán oportunidades de añadir riesgo. Es previsible que los elevados rendimientos sigan estimulando la demanda de renta fija. Los inversores más rápidos podrán aprovechar los desajustes del mercado causados por la disparidad en las valoraciones entre sectores y regiones en el mercado de renta fija.

Buscar valor fuera de los mercados de crédito tradicionales

Algunos sectores de los mercados de crédito que anteriormente nos habíamos favorecido, ofrecen menos valor en la actualidad. Los diferenciales del crédito corporativo Investment Grade y de High Yield son estrechos, mientras que los diferenciales de los bonos de deuda de gobiernos de mercados emergentes denominados en dólares estadounidenses y euros registran niveles históricamente ajustados. Aunque la deuda subordinada de los bancos europeos (valores convertibles contingentes o CoCos) ha logrado buenos resultados, ahora ofrece una relación riesgo/rentabilidad menos favorable.

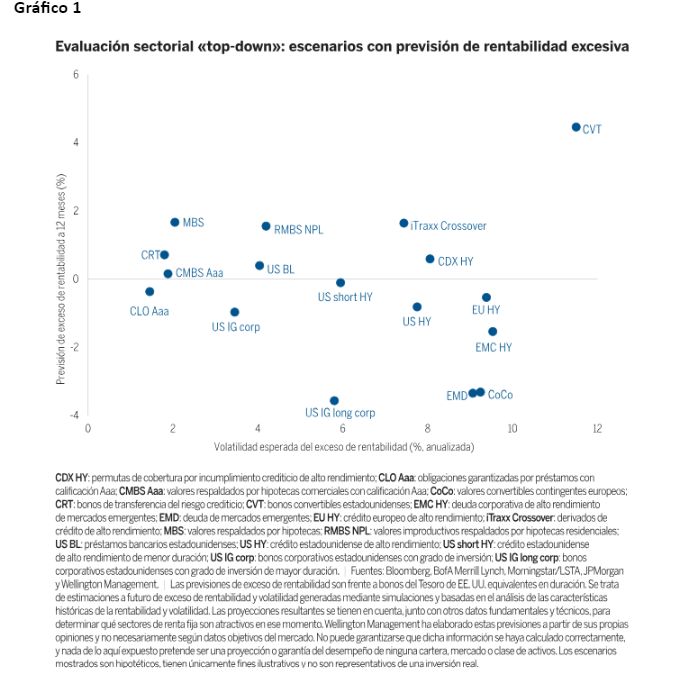

Consideramos que existen oportunidades más interesantes en los sectores titulizados ligados al mercado estadounidense de consumo e inmobiliario. Es posible que los bonos convertibles tradicionales (distintos de los CoCos) resulten atractivos debido a que su rendimiento está vinculado a la renta variable, lo que les permite superar a los bonos corporativos con diferenciales ajustados en contextos alcistas. El gráfico 2 muestra los potenciales escenarios en los que se prevé un exceso de rentabilidad.

¿Dónde identificamos oportunidades atractivas de riesgo/rentabilidad?

- Bonos convertibles: comparados con otros sectores de alto rendimiento, los bonos convertibles resultan muy atractivos debido a su capacidad para ofrecer rendimientos similares a otras clases de activos en periodos de riesgo a la baja, y considerablemente superiores en entornos alcistas. Además, al estar expuestos a sectores poco representados en los mercados públicos tradicionales de renta fija, como la tecnología y las ciencias de la vida, los bonos convertibles pueden añadir diversificación sectorial a muchas carteras de renta fija.

- Valores respaldados por fondos de hipotecas y públicos (MBS): los MBS presentan diferenciales atractivos frente a la deuda corporativa y es probable que se beneficien de la renovada demanda de los bancos y la estabilidad de los tipos de interés.

- Valores respaldados por activos de préstamos para automóviles (auto ABS): a pesar de que los diferenciales de los bonos de titulización auto ABS se han ampliado, los criterios para la concesión de préstamos a compradores de automóviles se han endurecido considerablemente en el último año. Consideramos que los auto ABS, en particular los que se centran en préstamos de alto riesgo, constituyen una oportunidad infravalorada en los mercados de renta fija.

- MBS residenciales (RMBS): la variable fundamental más importante para el desempeño de los RMBS es la revalorización del precio de la vivienda. La escasez estructural de oferta de casas, junto con la demanda reprimida de nuevos inmuebles por parte de los consumidores en EE. UU., indican que la evolución al alza de los precios de las viviendas se mantendrá firme.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos